個人事業主とは?メリットや収入、開業届の手続きから法人との違いまで解説

今や企業や団体などに所属せずに、「個」を尊重しながら働く時代となっています。

一方で、法人よりも不利になる場面があることから、転向を踏みとどまる方も数多くいるのが現状です。

そこで本記事では、個人事業主の定義や基礎知識をはじめ、開業するメリットやデメリットを包括的に解説します。

会社員からの独立を考えている方や、副業としての個人事業主に興味がある方はぜひ参考にしてください。

- 【この記事のまとめ】

- 「個人事業主」は税務上の呼称で、「フリーランス」は働き方のひとつで、会社設立(法人設立)をせずに、事業を行っている人を総称した言葉です。

- 個人事業主は、働き方の制限が少なく、能力次第では優れた成果や収入増が見込めます。ただし、社会保険料の全額自己負担、利益が増えるにつれて税負担が重くなる、社会的な信用を得るまでに時間と手間がかかる、個人の裁量によっては収入が不安定となるなどの留意点もあります。

- 開業届の提出方法や確定申告、保険などの各種手続きなど、あらかじめ確認し、準備しておくことで、個人事業主としてスムーズにスタートできます。

- 個人事業主とは

- 個人事業主と法人の違い

- 個人事業主と会社員の違い

- 個人事業主とフリーランスの違い

- 個人事業主と自営業の違い

- 個人事業主の年収

- 個人事業主になるメリット

- 個人事業主になるデメリット

- 個人事業主になるには

- 開業届の提出

- 青色申告の申請

- 健康保険・年金の手続き

- 個人事業主が受けられる補助金・助成金

- 個人事業主になる前にやること

- 本業がある場合は就業規則を確認する

- 事業用のクレジットカードを作成する

- 口座と印鑑を作る

- 事業用の名刺、ホームページなどを作成する

- 事業の見通しや必要な資金を試算する

- 個人事業主になったらやること

- 小規模企業共済への加入を検討する

- 会計ソフトを導入する

- 確定申告の準備をする

- 法人化の目処を立てる

- インボイス制度に対応する

- 商工会議所や商工会への加入

- 個人事業主をやめるには

- 個人事業主についてのよくある質問

- 個人事業主とフリーランスの違いは?

- 個人事業主になるには何をすればいい?

- 開業届を出さないとどうなる?

- 個人事業主の平均年収は?

- 個人事業主には「FREENANCE」がおすすめ!

- 「FREENANCE」の口コミはこちらをチェック!

2024年分(令和6年分)の所得税等の確定申告期間は2025年2月17日(月)から3月17日(月)です。

「起業の窓口」では、確定申告の方法、青色申告や白色申告の基礎知識、手続きの流れ、節税のコツなどを詳しく解説しています。

ぜひ、「確定申告」に関する他の記事もご覧ください。

2024年11月1日より、フリーランス保護法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス保護法の概要、制定された背景や具体的な内容などを解説しています。

「起業の窓口」では、AIインフルエンサーの茶圓氏とコラボをおこない、AIを活用してビジネスの効率化を図るための貴重な知識を提供しています。

特集ページ「AI×起業」では、最新のAI技術やツールを使った実践的なアプローチを紹介しており、起業家や個人事業主の業務をよりスマートにサポートします。

AIの力で業務の負担を軽減し、ビジネスの成長を加速させたい方に最適な情報が満載です。ぜひご覧ください。

個人事業主の方をサポート!

起業の窓口経由で特典GET!

資金繰り・情報漏洩・納期遅延などのトラブルでお悩みを抱えている個人事業主・フリーランスの方は多いでしょう。

そのようなお悩みはFREENANCE(フリーナンス)で解決できます。

個人事業主・フリーランスの方は起業の窓口経由で申し込むと、お得な特典が受けられます!

個人事業主とは

個人事業主とは、個人で事業を営んでいる人全般のことです。

株式会社などの法人事業主とは対になる概念であり、仮に継続的・反復的に商売を行えば、副業でも個人事業主となります。

法人、会社員、フリーランス・自営業など、それぞれの違いについて見ていきましょう。

個人事業主と法人の違い

法人とは、一定の目的の範囲内において権利を持ち、義務を負うことを認められた組織や団体のことです。

法人を設立すると会社の代表者と、法律上は異なる存在の法人という人格ができることになります。

個人事業主は経営している人が権利業務の主体となり、個人名で財産を保有したり、契約を締結したりするのが一般的です。一方、法人では経営している人ではなく法人そのものが権利義務の主体となり、財産保有や債務負担を行い、法人名で契約を交わします。

また、個人事業主の場合は開業届の手続きが簡単にできるのに対し、法人の場合は登記完了までに数週間から数カ月の期間が必要です。

他にも、税制や社会的信用、経費、社会保険、事業者の責任なども異なります。

税制

個人事業主の所得では課税される所得税が累進課税であるのに対し、法人の所得では法人税が課せられます。

個人事業主の所得税の税率は所得に応じて税率が5%~45%になるのに対し、法人の所得税では15%~23.2%です。所得が低いうちは個人事業主の方が納める税金は少なくて済みますが、所得が多くなると法人税の方が税金は少なくなります。

また、個人事業主の場合は年間所得が赤字になると住民税を納める必要はありませんが、法人の場合は赤字に関係なく法人住民税を納めなければなりません。法人住民税は資本金や従業員数によって異なるものの、最低でも7万円以上の税金を納める必要があります。

経費の範囲

個人事業主に比べ、法人の方が経費の範囲は広い特徴があります。

法人も個人事業主も、事業にかかった費用は基本的に経費として計上できる点では同じです。

しかし、法人の場合は個人事業主が計上できる経費に加えて、代表者への給料(役員報酬)や賞与などの経費も経費として計上できます。個人事業主は年間の利益から経費を差し引いた所得が自身に入るお金になるため、給料という概念がなく、自身の収入を経費にはできません。

社会的信用

一般的には、個人事業主よりも法人の方が社会的な信用は高いという特徴があります。

取引先や仕入れ先によっては契約を法人のみとしている場合や、規模の大きな取引を個人事業主と行わないようなところもあるでしょう。取引先の方針によっては法人が有利になるケースもあります。

このような差が生じるのは、法人を設立する場合に、社名や住所、資本金などの情報を法務局に提出して登記しなければならないためです。登記内容は誰でも閲覧可能で法人として責任が生まれるため、社会的な信用力が高くなります。

ただし、個人事業主でも安定した事業を行っている場合は一定の信用を得られます。

事業者の責任

事業に関するトラブルが発生した際に、個人事業主は責任をすべて事業主が負わなければなりませんが、法人は代表者がすべての責任を負う必要はありません。

個人保証による借り入れや契約、不動産賃貸を除き、責任は出資額の範囲となり、個人の資産は守られることになります。そのため、万が一の際のリスクは法人の方が最小限にとどめやすいでしょう。

社会保険

個人事業主は国民健康保険や国民年金に加入しますが、法人になると社会保険に加入します。

国民健康保険や国民年金はすべて自己負担となりますが、社会保険の負担は個人業法人の折半です。そのため、法人は健康保険はより少ない金額で加入ができ、厚生年金の掛け金が国民年金と変わらないのであれば、老後の年金は多くもらえます。

また、個人事業主は国民健康保険や国民年金の管理をすべて自身で行って支払いますが、社会保険は会社の給料から天引きされます。

個人事業主と会社員の違い

会社員は企業に雇用され、就業規則に従って働きます。それに対して、個人事業主は働き方のすべてが自身の裁量に任されています。

会社員は勤務形態に応じた給料を受け取るのが一般的ですが、個人事業主は働いた分だけの収入を得ます。そのため、収入が安定しないリスクを抱えることになり、社会的信用も会社員に比べて低くなることが多いです。また、税金については自分で記録し、集計し、確定申告をして納める必要があります。

つまり、雇用されていない分、すべての責任を自分で負う必要があるのが個人事業主の働き方です。

個人事業主とフリーランスの違い

個人事業主とフリーランスの大きな違いは、税務署へ開業届を提出しているか否か、という点にあります。

開業届を提出して個人事業主となっていても「フリーランスとして働いている」ということは間違いではありません。

しかし、開業届を提出していないフリーランスの人は、自身を個人事業主と名乗ることはできないのです。

そもそもフリーランスとは、特定の雇用関係を結ばずに、個人で仕事を請け負うワークスタイルのことです。

開業申請を必要としないほか、個人のスキルを最大限に活かす働き方を指します。

対して個人事業主はある程度の規模で事業を行っている(所得税法上、事業所得で申告する)個人を指すのが一般的です。

個人事業主と自営業の違い

自営業とは、特定の企業や団体の構成員に属さず、自ら事業を営んで収入を得ることです。

自営業には、小売店や飲食店、理容・美容院、学習塾、士業、農家、デザイナー、プログラマーなどのさまざまな業種があります。

そのほか独立して法人を設立した個人経営者や、法人化していない個人事業主も狭義の自営業者に該当します。

すなわち、自営業者の対象範囲は個人事業主よりも広く、法人経営者も含まれることが大きな違いとして挙げられます。

個人事業主の年収

令和元年に発表した国税庁の「平均所得金額及び平均税額」調査によると、事業所得者(個人事業主)の平均所得は425万円となっています。

所得とは、以下の計算式のように売上から経費を差し引いた金額のことです。

それに対して申告納税者1人当たりの平均所得金額は660万円となっているため、個人事業主は儲からないイメージを持たれるかもしれません。

しかし、個人事業主の平均年収は、平成28年の統計によると410万円、平成29年で414万円、平成30年は417万円と、年々増加傾向にあります。

というのも、個人事業主として開業する方が増えていることから、案件ごとの報酬が高まっていることが主な要因として考えられます。

また、個人事業主は、業種によって平均年収の目安が大きく異なることも特徴です。

例えば厚生労働省が公表している「令和3年賃金構造基本統計調査」によると、医師の平均年収は1,378万円となっています。

そのほかフリーランスエンジニアが792万円、デザイナーで約300~900万円、イラストレーターは約300~500万円と、職種に応じて収入は異なります。

個人事業主になるメリット

個人事業主として独立するメリットは、おおむね以下の通りです。

- 【個人事業主のメリット】

-

- 開業における実務・金銭面のハードルが低い

- 会社員としての制約がなくなり、自由な働き方が可能となる

- スキルや技術への対価が高まり、収入アップにつながる

- 税務申告の手続きが簡単かつ、税負担が少ない

個人事業は、法人の設立よりも開業のハードルが低く、費用もかからない手軽さが利点です。

確定申告を青色申告で行えるため、最大65万円の所得控除が受けられるうえに、利益が少ないうちは所得税の負担が減ることもポイントでしょう。

また個人事業主は、働き方の制限が少なく、能力次第では優れた成果や収入増が見込めることも大きな魅力となっています。

個人事業主になるデメリット

反対に、個人事業主を選択することのデメリットは、次の点が挙げられます。

- 【個人事業主のデメリット】

-

- 社会保険料が全額、自己負担となる

- 利益が増えるにしたがって税負担が重くなる

- 社会的な信用を得るまでに時間と手間がかかる

- 個人の裁量によっては、収入が不安定となる

個人事業主は会社員に比べて、収入面でのリスクが大きくなってしまうのが難点です。

社会保障が手薄になり、健康保険・介護保険・年金保険などの社会保険料も全額自分で支払う必要があります。

個人事業における所得金額が増えるのは喜ばしい反面所得が大きくなるにしたがって法人よりも税負担の比率が大きくなってしまうこともマイナス要素となっています。

また何よりも個人事業主は、法人のような社会的な信用を得にくく、融資や契約のハードルが高い点にも留意しなくてはなりません。

個人事業主になるには

自営業の一形態として、個人事業主になるための規定などは一切ありません。

つまり、どのような立場の人でも自由なタイミングで個人事業に従事することができます。

本項では、個人事業主になるための必要書類の書き方や提出方法について詳しく見ていきます。

- 【個人事業主のやることリスト】

-

- 開業届の提出

- 健康保険・年金の手続き

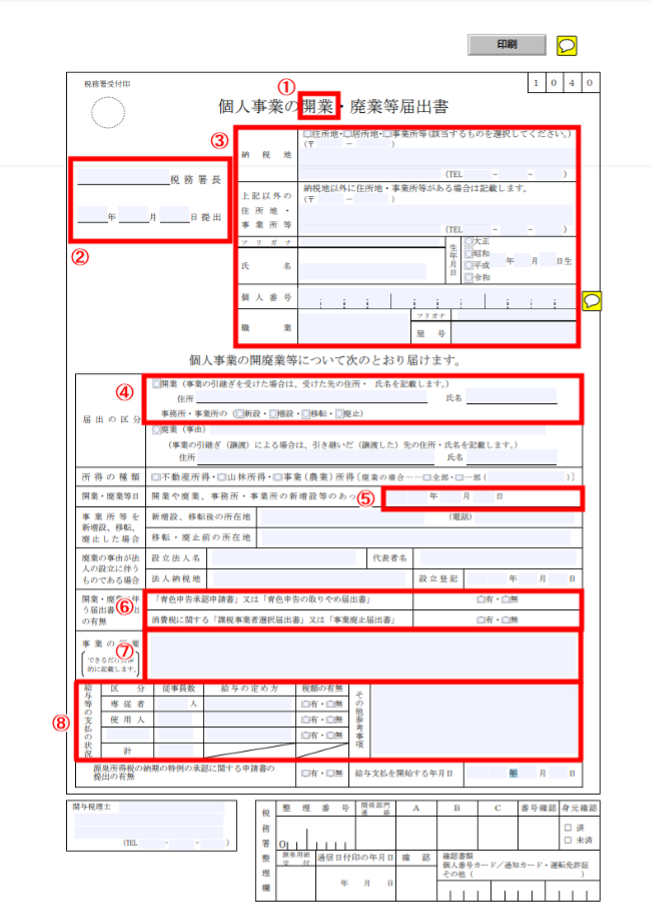

開業届の提出

個人事業主になるためには、管轄の税務署に「個人事業の開業・廃業等届出書」の提出が必須となります。

なお、開業届の提出期限は、事業を開始した日から原則1ヶ月以内です。

開業届の提出方法

開業届を提出するにあたっては、以下3つの方法から選択することができます。

- 税務署に持参する住所地を管轄する税務署に、届出書を直接持参する方法です。窓口の受付時間は平日8時30分〜17時までですが、閉庁日や時間外の場合は収受箱に投函することもできます。

- 税務署に郵送する税務署宛に開業届を郵送するため、時間短縮につながります。一方で、記入漏れや添付書類に不足がある場合は、やり直しになってしまうおそれがあります。

- インターネットで申請する

自宅で届出書を提出したい場合は、国税庁のオンラインサービスであるe-Taxから電子申請することも可能です。なおe-Taxを利用する際は、マイナンバーカードを事前に発行しておく必要があります。

必要書類と書き方

開業届の記入方法については、以下の書き順リストおよびサンプルをご参照ください。

- 【開業届の書き方の例】

※国税庁HP「個人事業の開業・廃業等届出書(提出用・控用)PDF」

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/05.pdf

青色申告の申請

青色申告とは、確定申告のひとつの形式で、正しい所得金額や税額を申告するための制度のことです。

白色申告よりも複雑で手間がかかる反面、最大65万円の「青色申告特別控除」が受けられるほか、節税に有利ないくつかの特典も受けることができます。

青色申告の対象者は、事業所得や不動産所得、山林所得の申告を行う者です。

青色申告をするためには、正式名称でもある「所得税の青色申告承認申請書」を、所轄の税務署に提出する必要があります。

なお、原則として開業日から2ヶ月以内(1月1日から1月15日までの間に開業した場合はその年の3月15日まで)が提出期限となっており、期日を過ぎた場合は自動的に白色申告となってしまう点に要注意です。

確定申告を楽にしたいと悩む方へ

質問に答えていくだけで、経理の作業がはじめての方でも簡単に確定申告の書類作成をすることができます!

確定申告を楽にサクッとおこないたい方は、freeeがおすすめです!

健康保険・年金の手続き

個人事業主と会社員では、加入すべき社会保障や支払う保険料が大きく異なります。

会社員であれば、健康保険や厚生年金保険に加入の上、保険料は加入者と企業による折半とするのが一般的です。

対して個人事業主は、国民健康保険や国民年金への加入を自身で行わなければならず、保険料はすべて自己負担となります。

なお、国民健康保険と国民年金への加入手続きは、退職した翌日から14日以内に、住所地の区役所にて済ませる必要があります。

- 【国民健康保険の加入に必要なもの】

-

- 健康保険の資格喪失証明書

- マイナンバーカードなどマイナンバーを確認できるもの

- 身元確認書類

- 【国民年金の切り替えに必要なもの】

-

- 年金手帳

- 印鑑

- 身分証明書

扶養家族が個人事業主になった場合については、こちらの記事をご覧ください。

個人事業主が受けられる補助金・助成金

補助金は主に経済産業省や地方自治体が管轄しており、「事業拡大」や「設備投資」などの活動を支援するために提供される資金です。返済の義務はありません。

補助金制度の目的は、国や自治体が政策や事業を推進し、それらの普及や取り組みを促進することです。また、特定の産業の育成や地方創生など、さまざまな目的を達成するために企業の事業をサポートする意味があります。

- 【個人事業主が申請できる補助金】

-

- 事業再構築補助金

- 小規模事業者持続化補助金

助成金は主に厚生労働省が管理しており、「雇用促進」や「職場環境の改善」といった活動を支援するために提供される資金です。返済の義務はありません。

助成金制度の目的は、労働者の職の安定を図ることです。例えば、事業の存続が難しい場合や休業を余儀なくされる場合に、労働者の職を守るための支援として助成金が支給されます。

- 【個人事業主が申請できる助成金】

-

- 雇用調整助成金

- キャリアアップ助成金

- 両立支援等助成金

これらの補助金・助成金はそれぞれに用途が決まっているため、対象要件を満たしている場合に限り受給することが可能です。

補助金・助成金の違いについては、こちらの記事もご覧ください。

また、各省庁をはじめ全国の地方自治体が助成事業を展開しているため、商工会議所や産業振興センター、自治体のHPなどを確認してみてください。

個人事業主になる前にやること

個人事業主になる前にはいくつか準備をしておく必要があります。ここでは、個人事業主になる前にやっておいた方がいいことを解説します。

本業がある場合は就業規則を確認する

個人事業主は会社員を続けながらでもなれるため、副業を検討している場合は就業規則を確認しておきましょう。

個人事業主は法人を設立せずに事業を営む人であるため、会社を辞めなければならないと考えている方もいるでしょう。

しかし、会社員が個人事業主になってはならないというルールはなく、むしろ副業を行うことでスキルアップやキャリアの選択肢を増やせます。

ただし、会社によっては就業規則で副業禁止と明記しており、このような場合は黙って個人事業主になるとトラブルになる可能性があるでしょう。個人事業主になっただけで会社にバレる可能性は低いものの、収入が多くなると税金関係で知られてしまう可能性もあります。

これからも会社で働き続けたいという意思がある場合は、就業規則を確認し、会社に許可を取っておくのがよいでしょう。

事業用のクレジットカードを作成する

個人事業主を検討していて今の会社を退職する場合、退職前に事業用のクレジットカードを作成しておきましょう。

退職前にクレジットカードを作っておいた方がいいのは、個人事業主になった直後はカード審査が不利になりやすいためです。

クレジットカードの審査内容は安定した収入や勤続年数なども含まれ、個人事業主になって収入が少ないうちはクレジットカードの作成ができない可能性もあります。

なお、現在使っているクレジットカードがあれば継続して使用できますが、事業用とプライベートは分けておくのが望ましいです。これは個人の支出と事業の支出を1つのカードでまとめてしまうと、経費の把握がしにくく、私的支出を事業経費にしてしまう可能性があるためです。

個人事業主になる前に事業用のクレジットカードを作成して、プライベートと事業用に分けておけば、経費の管理がしやすくなるでしょう。

また、ローンを検討している場合も、個人事業主になったあとは審査が厳しくなるため、クレジットカードの作成と同じタイミングで組んでおくことをおすすめします。

口座と印鑑を作る

個人事業主になる前には、事業用の口座や印鑑を作っておきましょう。

事業用の口座は、開業後もローンのような厳しい審査はありませんが、事前にクレジットカードや各種料金の引き落とし口座を設定しておくと便利です。ただし、屋号名義で口座を作る場合は、開業届を出した後でしか作成できないため注意しましょう。

また、個人事業主の印鑑は個人のものでも問題ありませんが、事業を発展させていくためには、事業用の印鑑を作っておくことをおすすめします。

事業用の名刺、ホームページなどを作成する

個人事業主になる前にやっておきたいことは、事業用の名刺作成や会社のホームページ作成などです。

名刺はビジネス展開における挨拶代わりとなるもので、取引先と初めて挨拶をする際に、自己紹介の代わりに名刺交換を行う場合があります。個人事業主は法人に比べると社会的信用を得にくいため、名刺の記載内容で何者かがわかり、信用を得ることにつながるでしょう。

ホームページは自身や事業を知ってもらうために欠かせないツールです。

個人事業主がホームページを開設することにより、新規顧客の獲得につながり、自身の情報を詳しく記載していれば信頼にもなります。

個人事業主になったあとでも名刺やホームページの作成は可能ですが、事業展開をスムーズに進めるためにも、早めに作っておいた方がよいでしょう。開業したあとに名刺やホームページがあれば、営業もすぐに始められます。

事業の見通しや必要な資金を試算する

個人事業主になる前に、事業の見通しや必要な資金を試算しておきましょう。

一口に個人事業主といっても開業に必要となる資金は状況によって異なり、店舗や設備が必要な場合は初期費用も多くかかります。

また、初期費用以外にも事業を実施するための運転資金も確保しておかなければなりません。開業後すぐに事業が軌道に乗るとは限らないため、最低でも3カ月分の運転資金を用意しておくとよいでしょう。

個人事業主になった直後は、社会的な信用が少なく、ローンを借りようと思っても借りられない可能性もあります。「資金不足で事業が継続できない」という状況に陥らないためにも、事業の見通しや資産計画は余裕をもって行いましょう。

個人事業主になったらやること

個人事業主になったあとは忙しい仕事の合間にさまざまな手続きが必要です。

ここでは、個人事業主になったあとにやるべきことを紹介します。

小規模企業共済への加入を検討する

小規模企業共済は、中小企業基盤整備機構が運営している中小企業の経営者や、個人事業主などの積立による退職金制度です。

会社員の場合だと退職した場合に会社によっては退職金が支払われますが、個人事業主の場合は退職金がありません。

退職後に備え、小規模企業共済に加入しておくことをおすすめします。

また、小規模企業共済には掛け金をすべて所得控除にでき、掛け金の増減もできるメリットがあります。

会計ソフトを導入する

個人事業主になると経理や会計管理などを自身で行う必要が出てくるため、手間を減らすために会計ソフトの導入をおすすめします。

会計ソフトは、初心者にもわかりやすいデザインやシンプルな操作性となっており、初めての方でも操作しやすい作りものがほとんどです。ソフトによっては、売上や経費の自動計算機能も備わっており、複雑な計算を自分自身で行う必要がありません。

会計ソフトは無料タイプや有料タイプをはじめ、インストール型やクラウド型、スマホで管理できるものまでさまざまな種類があります。

ソフトを選ぶ際には、各サービスやプラン、事業の規模や予算などに応じた選び方が大切です。

確定申告の準備をする

個人事業主になったら、自身で確定申告を行い、年間の所得を計算して税金を納めなければなりません。

確定申告は、1月1日から12月31日までの1年間に所得が生じた場合に、翌年の2月16日から3月15日までに申告する必要があります。

なお、個人事業主の場合は1年間の所得が48万円所得控除の合計額未満、会社に勤めて副業として収入を得ている場合は1年間の所得が20万円未満だと確定申告は不要です。しかし、青色申告の場合は赤字を翌年に繰り越せるため、赤字であっても確定申告をした方がよいでしょう。

確定申告は国税庁の確定申告書作成コーナーで行うことも可能で、税務署に行かなくてもオンライン申請できます。確定申告は自身で行うこともできますが、事業規模が大きくなってくると手間がかかるため、税理士に依頼する方法もあります。

特に個人事業主になって最初の年はわからないことも多いため、所得の計算や必要な書類を用意するなど、早めに確定申告の準備を始めましょう。

法人化の目処を立てる

個人事業主として順調に事業が成長し、事業規模が大きくなってきたら法人化の目途を立てる場合もあります。

法人化の目途を立てるのは年間所得が600万~1,000万円を超えてきたあたりで、諸費用や手間などを踏まえても法人にするメリットが大きくなるといわれています。

もちろん個人事業主として働き続けるという選択肢もありますが、事業規模によっては法人化の目途を立てた方がよい場合もあるでしょう。

インボイス制度に対応する

個人事業主として開業した場合に、取引先が課税事業者中心であるなら、インボイス制度に対応させる必要があります。

インボイスとは複数税率に対応した消費税の仕入税額控除の方式で、正式名称は「適格請求書等保存方式」です。事業者が消費税を正確に納めるために必要な制度であり、2023年10月から始まりました。

インボイスに対応していないと適格請求書が発行できず、取引先は取引にかかる消費税の仕入税額控除ができなくなります。そのため、インボイスに対応していないと既存の取引が減少したり、取引額の値下げ交渉が行われたりする可能性があります。

一方、主な取引先が一般消費者や免税事業者の場合、適格請求書の発行が不要であるため、免税事業者のままでいても問題ありません。

商工会議所や商工会への加入

個人事業主になったあとは、地域の商工会議所や商工会に加入するのもおすすめです。

商工会議所や商工会に加入すると以下のようなサービスが受けられます。

- 経営相談

- 独自融資の提供

- 補助金、助成金の情報提供

- 税理士や司法書士などの専門家派遣

- 事業者向けの研修やセミナーの開催

- 共済制度

このように商工会議所や商工会に加入すると、経営相談や地域での人脈構築づくり、資金調達の手段を増やせるなどのメリットがあります。

一方で、商工会議所や商工会に加入する際には既定の加入金や年会費の支払いが必要となるため、事前に調べておく必要もあります。

個人事業主になっても加入は義務ではないため、発生するコストよりもメリットが大きいかどうかを軸に検討しましょう。

個人事業主をやめるには

個人事業主を取りやめる場合は、所轄の税務署と都道府県税事務所に、廃業届を提出しなくてはなりません。

具体的には、廃業日から1ヶ月以内に各書類を税務署に持参、または郵送で申請する必要があります。

- 【廃業届に必要な書類リスト】

-

- 個人事業の開業届け出・廃業等届出書

- 所得税の青色申告の取りやめ届出書

- 事業廃止届出書

- 給与支払事務所等の開設・移転・廃止届出書

- 都道府県税事務所への廃業の届け出

- 所得税及び復興特別所得税の予定納税額の減額申請書

個人事業主についてのよくある質問

個人事業主とフリーランスの違いは?

税務上の呼称が個人事業主、働き方を表す言葉がフリーランスで、本質的な違いはほとんどありません。どちらも法人を設立せずに事業を行う点は共通しています。

個人事業主になるには何をすればいい?

事業開始から原則1か月以内を目安に税務署へ開業届を提出し、必要に応じて青色申告の申請や健康保険・年金の種別変更を行います。

開業届を出さないとどうなる?

罰則はありませんが、青色申告の特別控除や赤字の繰越控除などの税務メリットを受けられず、各種補助金・融資申請も不利になる場合があります。

個人事業主の平均年収は?

業種や規模で大きく異なりますが、国税庁『民間給与実態統計調査』などのデータによれば、300〜500万円程度がボリュームゾーンとされています。

個人事業主には「FREENANCE」がおすすめ!

出典:FREENANCE

個人事業主と自営業、法人、フリーランスとの違いや、メリット・デメリットも解説しました。

個人事業主は個人で事業を営んでいる人全般のことを指し、継続的で反復的に商売を行っていれば副業でも個人事業主です。

開業における実務や金銭的のハードルが低く、自由な働き方ができるメリットがある一方、すべての責任を自分で負わなければならないリスクもあります。

いつ何が起こるかわからないため、損害賠償保険に加入し、もしものときに備えておくと安心です。

GMOグループが提供するFREENANCE byGMOはフリーランスのために特化した、安心と安全を提供する先進の支援サービスです。仕事中の事故や納品物の欠陥による事故を無料で補償します。また、請求書(売掛債権)を買取り、代金を即日メインバンクにお振込します。さらに、ケガや病気で働けなくなった時に安心の所得補償制度も用意されています。

起業の窓口経由で会員登録完了すると、Amazonギフト券1,000円分をプレゼント!

無料プラン、有料プラン問わずで適用となります。

FREENANCE byGMOのサービスを活用して、これからのビジネスを安心して展開しましょう。会員登録は簡単で、多くの特典が待っています。

申込みは今すぐこちらから!

「FREENANCE」の口コミはこちらをチェック!

| 職業 | 年代 | 口コミ |

|---|---|---|

| 映像クリエイター | 30代 | UIやウェブデザインがシンプルで直感的なため、比較的このようなサービスに対する知識が疎くても分かりやすかったです! |

| カメラマン・映像クリエイター・イラストレーターなど | 30代 | まだ登録したばかりなのですが、即日払いや補償など、フリーランスならではの、かゆいところに手が届くサービスはとても魅力的だと思います。 |

| コンサル | 40代 | 即日払いの入金はだいぶ早いと思います!審査用の資料の追加を求められることはありますが、そこまで負担ではないです。 |

| Webデザイナー・UI/UXデザイナー・DTPオペレーターなど | 30代 | Lancersと提携しているため、数クリックで審査ができて使いやすいです。 個別だと書類やエビデンスの準備が時間かかりますが、比較的簡単に審査ができます。 |

| 配送・運送 | 50代 | フリーナンスのあんしん補償はデザインが可愛く目に入りやすく補償もわかりやすいのでつい加入してしまいました!今もレギュラーで継続しています。 リーズナブルな価格での補償なので安心しています。 |

「起業の窓口」では、個人事業主の方々に向けて、業務効率化のヒントや成功事例、最新のビジネス情報など、お役立ち情報を提供しています。

ぜひ、「個人事業主」に関する他の記事もご覧ください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修のもとに制作したものです。

- ※掲載している情報は、記事の公開・更新時点における商品・サービス、法令、税制に基づいており、将来これらは変更される可能性があります。

- ※記事内容の利用・実施については、ご自身の責任と判断でお願いいたします。

- ※本記事は一般的な情報提供を目的としております。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

関連記事

30秒で簡単登録

厳選サービスを特典付きでご紹介

シェア

シェア