赤字の個人事業主が確定申告するメリット&デメリット!処理手順も

しかし、ビジネスでは予期せぬ出来事で赤字経営になってしまう場合もあり、赤字の個人事業主は確定申告が必要なのか悩む方もいるかもしれません。

この記事では、赤字の個人事業主が確定申告するメリットとデメリット、確定申告の手順などを詳しく解説しています。

- 【この記事のまとめ】

- 赤字の個人事業主でも確定申告した方が赤字の相殺によって節税が可能です。

- 赤字の確定申告をしない場合、資金調達や各種手続きが行えない場合があります。

- 赤字になった場合の確定申告は第四表の作成が必要です。

- 赤字でも個人事業主の確定申告は必要!

- 個人事業主は赤字でも確定申告した方がいい

- 個人事業主が赤字の確定申告をするメリット

- 1:赤字の繰越しができる

- 2:赤字の繰戻しができる

- 3:源泉徴収分の還付を受けられる場合がある

- 4:所得があることを証明できる

- 5:国民健康保険料の優遇を受けられることがある

- 6:該当所得がある場合、損益通算ができる

- 7:株取引の損失がある場合は繰越控除ができる

- 個人事業主が赤字の確定申告をするデメリット

- 手間と時間がかかる

- 資金調達が難しくなる

- 個人事業主が赤字の確定申告をしないとどうなる?

- 所得があることを証明できない

- 各種ローン審査で不利になる

- 非課税証明書を発行できない

- 国民健康保険料の算定に影響する

- 無申告だと税務調査の可能性が高くなる

- 個人事業主が赤字になった場合の処理手順

- 1:事業所得金額とその他の所得金額を計算する

- 2:損益通算を行う

- 3:確定申告を行う

- 赤字の場合の確定申告書類の作成方法

- 個人事業主が赤字となった場合の資金調達方法

- 会計ソフトを活用してスムーズに確定申告をしよう

- 個人事業主には「FREENANCE」がおすすめ!

- 「FREENANCE」の口コミはこちらをチェック!

2024年分(令和6年分)の所得税等の確定申告期間は2025年2月17日(月)から3月17日(月)です。

「起業の窓口」では、確定申告の方法、青色申告や白色申告の基礎知識、手続きの流れ、節税のコツなどを詳しく解説しています。

ぜひ、「確定申告」に関する他の記事もご覧ください。

2024年11月1日より、フリーランス保護法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス保護法の概要、制定された背景や具体的な内容などを解説しています。

赤字でも個人事業主の確定申告は必要!

個人事業主の確定申告で赤字(純損失)の場合、支払う所得税や住民税がないため、申告する義務はありません。1年間の事業所得が基礎控除(原則48万円)以下の個人事業主や本業以外の収入(給与の場合)または所得(給与以外の場合)が20万円以下の会社員も同様に、確定申告をする義務はありません。

しかし、個人事業主として赤字経営になった場合、確定申告した方が良いメリットや、確定申告をしないことで発生するデメリットがあります。

赤字と分かっていながら行う確定申告の手続きは煩わしさがありますが、事業を継続する人は赤字でも確定申告は行っておきましょう。

個人事業主は赤字でも確定申告した方がいい

個人事業主は、事業を営むうえで赤字になってしまった場合でも、確定申告をした方がよいでしょう。

申告する義務はありませんが、赤字を申告することによって、翌年以降の所得と相殺して、結果的に納税額を節税できるメリットがあります。

一方で、確定申告をするデメリットは、ほとんどありません。

所得の証明や節税効果など、さまざまなメリットがある確定申告は、赤字でも申告しておくのがおすすめです。会計ソフトなどを利用すれば簡単に書類の作成も可能なため、所得の有無に関わらず申告するように心がけましょう。

個人事業主が赤字の確定申告をするメリット

ここでは赤字の個人事業主が確定申告をするメリットを解説します。

1:赤字の繰越しができる

個人事業主では確定申告で赤字経営になってしまっても損失の繰越しが可能です。青色申告事業者の損失繰越は3年可能ですが、白色申告事業者の場合は損失繰越はできません。

損失の繰越とは、本年度に発生した赤字を翌年以降に発生した黒字から差し引き、相殺できる仕組みです。黒字部分の純利益を相殺することによって課税所得が下がり、結果的に所得税や住民税を下げることができます。

例えば、令和4年の赤字額300万円、令和5年の黒字額500万円と仮定して、控除額の合計が70万円あった場合の計算式は以下の通りです。

令和5年(売上500万円)-(前年の赤字繰越分300万円)-(控除額70万円)=130万円

令和4年に赤字の確定申告をしていれば、令和5年の収入から130万円の赤字繰越が可能です。

2:赤字の繰戻しができる

一定の条件を満たす場合、その年度で生じた赤字を、他の年度の黒字と相殺することで税金の負担を軽くする繰戻し還付という制度が設けられています。

繰戻し還付制度では、申告した過去の黒字をさかのぼって、赤字と相殺することが可能です。過去に納税した金額と相殺後の利益で再計算した税額との差額を還付してもらえます。

3:源泉徴収分の還付を受けられる場合がある

確定申告によって、源泉徴収された金額が還付される場合があります。

例えば、作家・漫画家・ライターなどが受け取る原稿料や報酬には、源泉徴収分が組み込まれている場合があり、確定申告によって還付を受けられる場合があります。

4:所得があることを証明できる

確定申告をしていれば、確定申告書の控え(税務署の印鑑付き、e-taxであればメール詳細画面)が収入証明として利用できます。

カーローンや住宅ローン、融資を受ける際には所得証明が必要となり、金融機関やローン審査によっては、過去数年分の確定申告書の控えを提出しないと審査してもらえない場合もあります。

そのため、確定申告時の際は必ず控えをもらうようにしてください。赤字でも、場合によっては収入証明が必要になるため、大切に保管しましょう。

5:国民健康保険料の優遇を受けられることがある

個人事業主で赤字申告をした場合、一定の収入より低ければ国民健康保険料の減額を受けることができます。

ただし、確定申告をして所得を証明できなければ申告はできません。

また、赤字がある場合には、住民税も非課税となり、非課税世帯は国の優遇措置を受けられる場合があります。非課税になった場合、管轄の市役所等で非課税証明書をしておくと優遇申請時にスムーズな手続きが可能です。

6:該当所得がある場合、損益通算ができる

以下の該当所得がある場合、損益通算が可能です。

- 事業所得

- 不動産所得

- 譲渡所得

- 山林所得

損益通算は、所得が複数ある事業主で黒字になっている所得から赤字額を差し引いて所得税の計算ができる制度です。赤字が発生している部分に黒字の所得を充当させて課税所得を下げられます。

7:株取引の損失がある場合は繰越控除ができる

株取引で損失がある場合は、譲渡損失の損益通算と繰越控除が可能です。また、過去数年以内に損失があった場合でも適応できます。譲渡損失の損益通算は、上場株式等の配当で発生した配当所得や一部の利子所得で損益通算することを指します。

例えば、上場株式の譲渡損失が30万円になり、上場株式等の配当所得が50万円の場合では、損益通算に適応することで、配当所得を20万円に減額できます。

一方繰越控除は、損益通算をしても損失が残ってしまう場合、翌年以降の3年間までは損失を繰越控除できる制度です。結果的には損失が発生して赤字になりますが、確定申告によって、翌年以降の節税対策になる場合があります。

個人事業主が赤字の確定申告をするデメリット

ここでは個人事業主が赤字の確定申告をするデメリットを解説します。

手間と時間がかかる

確定申告によるデメリットは書類作成にかかる手間と時間です。

売上計算に必要な請求書の整理、経費経費に必要な領収書やレシートの整理、金額の入力や記入など、細かい部分に時間がかかります。

確定申告の時期になってから準備を始めるのではなく、毎日しっかり帳簿や領収書の整理をしていれば比較的スムーズに確定申告の準備が終わるため、日ごろから準備をしておくのがおすすめです。

資金調達が難しくなる

赤字で確定申告をした場合、融資等の資金調達が難しくなってしまいます。

金融機関の融資では、確定申告書の数字を見て融資額を審査します。赤字経営の場合、返済能力がないと判断され、希望金額より下がってしまったり、融資を断られる場合があります。

長期的に事業を継続し、黒字と赤字を繰り返している場合には過去の財務諸表を見て判断されますが、赤字経営を数年繰り返している場合は資金調達が難しくなってしまうでしょう。

個人事業主が赤字の確定申告をしないとどうなる?

ここでは、個人事業主が赤字の確定申告をしない場合に起こりうるリスクを解説します。

所得があることを証明できない

確定申告をしない場合、正確な所得額が証明できません。個人事業主にとって、所得証明は第三者から信用を得るために必要な書類です。

例えば、個人事業主として仕事をする賃貸事務所を契約する場合にも、不動産屋から確定申告の控えの提出を求められる場合があります。

会社員の場合は年収証明と在籍証明があれば社会的信用度が把握できますが、個人事業主の場合は所得を証明する確定申告書の控えがないと、難しくなるケースがほとんどです。

各種ローン審査で不利になる

ローンの審査時に確定申告書の控えがない場合、各種ローンの審査が不利になる場合があります。

赤字の確定申告書類でも、確定申告を行う事業者と行わない事業者では、信用度も変わります。しっかり確定申告を行い、赤字になっている理由を伝え、ローンの審査を受けましょう。

非課税証明書を発行できない

赤字で確定申告しなかった場合、非課税証明書を発行できません。

非課税証明書は、融資の申請・被扶養者の申請・児童手当の申請など、さまざまな場面で必要になる書類です。

非課税証明書を発行できなかった場合、各種手続きが行えない場合もあります。

国民健康保険料の算定に影響する

収入が一定額以下であれば国民健康保険料の軽減措置を受けられますが、確定申告をしない場合、保険料の算定に影響します。

国民健康保険料の計算方法には、平等割・均等割・所得割の3つがあり、所得割では前年度の所得に応じて金額が決まります。

つまり、確定申告によって正確な所得を申請しない場合、保険料の算定に影響を与えてしまいます。

無申告だと税務調査の可能性が高くなる

無申告だと税務調査の対象になる可能性が高まります。

確定申告は1年間の収入額を申告し、正確な納税額を計算する手続きです。

赤字の場合は確定申告の義務がないとはいえ、赤字になった年だけ確定申告をしない場合、本当に赤字経営なのかを疑われ、税務調査の可能性が高まるといわれています。

税務署側にとって、無申告の個人事業主は収支の情報が一切分からないため、脱税を疑われてしまうのは当然といえるでしょう。

個人事業主が赤字になった場合の処理手順

ここでは、個人事業主が赤字になった場合の処理の仕方や手順について解説します。

1:事業所得金額とその他の所得金額を計算する

まず、事業所得とその他の所得金額を計算します。

個人事業主の確定申告では、1年間分の請求書金額と銀行口座の入金金額を確認して、正確な所得金額を計算します。

請求書に記載された金額と請求先が銀行口座に入金された金額や口座名義と同一なのかも確認しておきましょう。

所得金額の計算後は、1年間にかかった経費の合計を計算します。

最終的に(売上-経費)=純利益もしくは純損失になります。

また、不動産所得や譲渡所得などの所得が発生している場合も同様に計算してください。

2:損益通算を行う

確定申告をする年が赤字だった場合には、過去の黒字だった年とあわせて損益通算を行います。

損益計算をした際に過去の黒字分で相殺できず、赤字になってしまった場合には、赤字の繰り越しをします。

3:確定申告を行う

正確な金額を算出できたら、確定申告を行います。管轄の税務署へ直接提出するか、郵送もしくe-Taxで提出してください。

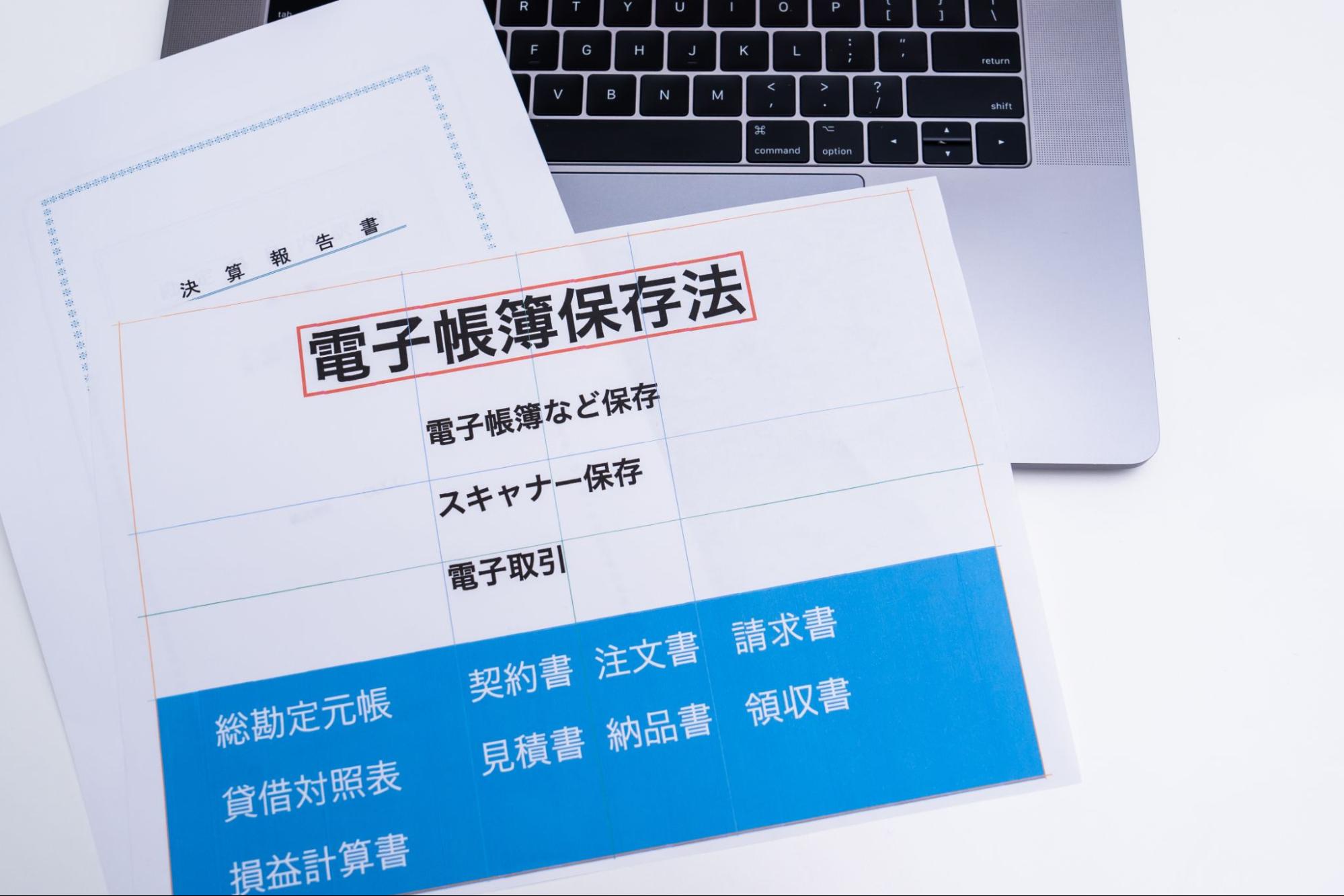

ただし、65万円の青色特別控除を受けるためには、e-Taxによる提出が必要です。以下のいずれかの条件を満たさない場合は、青色特別控除額が55万円に引き下がります。

- e-Taxによる青色申告決算書および確定申告書の提出

- 電子帳簿保存法対応の会計ソフトで記帳し、電子帳簿保存の承認申請を税務署に届出

e-Taxで申請するには、基本的にマイナンバーカードとカードリーダー、もしくは対応スマートフォンが必要になるため、事前に準備しておきましょう。

赤字の場合の確定申告書類の作成方法

赤字の場合の確定申告書類は、第一表・第二表にあわせて、損失申告用の第四表(一)(二)の作成が必要です。

例えば、前年の赤字が300万円、本年度の黒字が250万円、相殺できずに残った50万円の赤字を翌年に繰り越す場合は、以下のように記入します。

- 第四表(一)の経常所得:250万円

- 第四表(一)の損失額又は所得金額の合計額:250万円

- 第四表(二)A前年分までに引ききれなかった損失額:300万円

- 第四表(二)B本年分で差し引く損失額:250万円

- 第四表(二)C翌年分以降に繰り越して差し引かれる損失額:50万円

ただし、第四表を提出するケースは、翌年の黒字と相殺しても赤字が残ってしまう場合のみです。翌年の黒字で繰り越した赤字が相殺される場合には、確定申告書の第一表・第二表のみの提出で問題ありません。

個人事業主が赤字となった場合の資金調達方法

個人事業主が赤字になってしまった場合の資金調達方法は、以下4つの手段があります。

| 資金調達方法 | 概要 |

|---|---|

| ファクタリング | 保有する売掛金をファクタリング会社に売却して、売掛金を融資化(現金化)する方法 |

| 不動産担保ローン | 所有している不動産を担保にして融資を受けるローン |

| リースバック | 所有している不動産を売却後、賃料を払って売却した不動産を借り、一時的に売却資金を手元に入れる方法 |

| 不動産売却 | 所有している不動産を売却して資金を調達する手法 |

会計ソフトを活用してスムーズに確定申告をしよう

赤字の場合は確定申告の義務はないものの、確定申告をすることによって過去の黒字を赤字と相殺することができ、大きな節税対策となります。その他にも、源泉徴収分の還付や国民健康保険料の優遇、損益通算など、赤字の個人事業主が確定申告をするのには多くのメリットがあります。

赤字の個人事業主は確定申告をしっかりと行い、翌年以降の節税のために備えるのがよいでしょう。

確定申告を楽にしたいと悩む方へ

質問に答えていくだけで、経理の作業がはじめての方でも簡単に確定申告の書類作成をすることができます!

確定申告を楽にサクッとおこないたい方は、freeeがおすすめです!

個人事業主には「FREENANCE」がおすすめ!

出典:FREENANCE

フリーランスになれば、さまざまなことを自分の裁量で自由に決められる反面、収入の不安定さや自己責任の重さなどがデメリットとなります。

GMOではフリーランス・個人事業主を支えるお金と保険のサービス「FREENANCE」を提供しています。あんしん補償サービスで万が一のときの資金繰りに対応できる、急な資金不足にはファクタリングを利用できるといったように、お金に関するサポート、保険サービス福利厚生などのサービスなど、フリーランスや個人事業主を包括的にサポートしています。もしものときのお守りとして検討してみてはいかがでしょうか。

「FREENANCE」の口コミはこちらをチェック!

| 職業 | 年代 | 口コミ |

|---|---|---|

| 映像クリエイター | 30代 | UIやウェブデザインがシンプルで直感的なため、比較的このようなサービスに対する知識が疎くても分かりやすかったです! |

| カメラマン・映像クリエイター・イラストレーターなど | 30代 | まだ登録したばかりなのですが、即日払いや補償など、フリーランスならではの、かゆいところに手が届くサービスはとても魅力的だと思います。 |

| コンサル | 40代 | 即日払いの入金はだいぶ早いと思います!審査用の資料の追加を求められることはありますが、そこまで負担ではないです。 |

| Webデザイナー・UI/UXデザイナー・DTPオペレーターなど | 30代 | Lancersと提携しているため、数クリックで審査ができて使いやすいです。 個別だと書類やエビデンスの準備が時間かかりますが、比較的簡単に審査ができます。 |

| 配送・運送 | 50代 | フリーナンスのあんしん補償はデザインが可愛く目に入りやすく補償もわかりやすいのでつい加入してしまいました!今もレギュラーで継続しています。 リーズナブルな価格での補償なので安心しています。 |

「起業の窓口」では、個人事業主の方々に向けて、業務効率化のヒントや成功事例、最新のビジネス情報など、お役立ち情報を提供しています。

ぜひ、「個人事業主」に関する他の記事もご覧ください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修または独自調査(アンケート)に基づいて制作したものです。

- ※掲載している情報は、記事公開時点の法令・税制・商品・サービス等に基づくものであり、将来的に変更される可能性があります。

- ※アンケート調査に関する記述は、特定の調査対象者からの回答結果および編集部の見解を含んでおり、内容の正確性・完全性を保証するものではありません。

- ※記事の内容は一般的な情報提供を目的としており、すべての方に当てはまるものではありません。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

- ※情報の利用や判断、実施については、ご自身の責任で行っていただきますようお願いいたします。

- ※本記事に掲載された内容の転載・複製はご遠慮いただき、引用の際は必ず出典をご明記ください。

関連記事

30秒で簡単登録

厳選サービスを特典付きでご紹介

シェア

シェア