青色申告とは?やり方や白色申告との違いをわかりやすく解説

個人事業主やフリーランスになると、確定申告という税金手続きが必須です。確定申告には、「青色申告」と「白色申告」があります。

本記事では「青色申告」について申告方法や白色申告との違いについて解説していますので、ぜひ今後の参考にお役立てください。

青色申告とは

青色申告とは、所得税を正しく納税するための申告納税制度のことで、確定申告の一つです。

1月1日から12月31日までの1年間に生じた所得金額を計算しなければならず、1年間の収入金額から必要経費に関する日々の取引状況を記録した「複式簿記」の帳簿が必ず必要です。

そもそも確定申告とは?

確定申告とは、1月1日から12月31日までの1年間の所得金額に加えて、1年間の所得に対しての所得税を計算して精算する手続きのことです。日本国内では所得税の納税方法として「申告納税制度」を採用しています。その関係上、所得に対して国民自身が納税額の計算から手続きまでを行う必要があります。

青色申告と白色申告の違い

青色申告の他に「白色申告」と呼ばれる申告方法もあり、青色申告のように複式帳簿での手続きが必要なく、手続きが簡単な特徴があります。青色申告の場合は最大65万円までの控除が受けられ、1年間の所得から控除額を差し引くことで節税に大きな効果がありますが、控除が受けられません。

| メリット | デメリット | |

|---|---|---|

| 青色申告 |

|

|

| 白色申告 |

|

|

青色申告のメリット

青色申告には、以下のような3つのメリットがあります。

- 最大65万円の青色申告特別控除が適用できる

- 家族の給与を必要経費することが可能

- 赤字を3年間繰り越せる

まず青色申告の最大のメリットともいえるのが、最大65万円の青色申告特別控除が受けられることです。ただし、65万円の青色申告特別控除を受けるためにはe-Taxによる電子申告が必要になりますので注意しましょう。

次に、家族の給与を必要経費にできることも大きなメリットといえるでしょう。青色申告の場合、青色申告者と生計を一緒にしている15歳以上の配偶者や親族であれば、事業に専従することを前提に給与を支払うことで支払った給与を全て必要経費に帳簿することが可能です。

また、もし事業を行ううえで損失がある場合でも、青色申告であれば3年間繰り越しで赤字を計上できるメリットもあります。赤字を繰り越し計上することで、所得金額を限りなく減らし、毎年の税負担を軽減させることもできます。

青色申告のデメリット

青色申告にはメリットがある一方で、以下のようなデメリットも存在します。

- 事前に申告書の提出が必要

- 65万円の控除を受けるには複式簿記での帳簿が必要

そもそも青色申告での確定申告を行う場合には、前もって青色申告承認申請書を所轄の税務署に提出することが必要です。青色申告承認申請書については、開業した日から原則2ヶ月以内の提出が求められます。青色申告承認申請書の提出が遅れてしまうと、白色申告での確定申告しかできなくなるため注意しましょう。

また、65万円の控除額を適用するためには複式簿記での帳簿が必要です。さらに、e-Taxでの確定申告書の提出も条件の一つであり、手続きにも慣れておく必要があります。複式簿記は税務関係の知識がない方にとっては難しく、手間と時間をとる作業です。会計ソフトを活用して策をとっておきましょう。

青色申告を行う条件

青色申告の対象者は、事業所得もしくは不動産所得、山林所得のいずれかの所得がある方です。具体的にはライターやデザイン、プログラマーなど事業所得が発生していることが青色申告を行う条件の一つでもあります。

株などの配当金や退職所得、土地譲渡による譲渡所得などの雑所得の場合には青色申告の対象にはなりません。

青色申告を行うには開業届の提出が必須!

青色申告を行うためには、開業届の提出が必要です。開業届とは個人で新しく事業を始めた際に税務署へ提出する書類のことで、青色申告は事業所得を発生させる仕事をしている人を対象としています。

実際に開業届を提出する方法として、持参もしくは郵送のいずれかの方法で提出が可能です。原則、届出先としては住所地の税務署になり、納税地が異なる場合には双方の税務署への届出が必要になることを理解しておきましょう。

青色申告はどんな人におすすめ?

青色申告は下記のような方におすすめです。

- 節税したいと考えている方

- これから事業を始めたい方

- 現在、白色申告で事業を営んでいる方

青色申告では最大65万円までの控除額を適用できます。そのため、1年間の所得から65万円の控除額を差し引くだけでも税金の負担を軽減できるでしょう。

これから事業を始めたいと考えている方の場合でも、事業開始当初は大きな費用が必要になるものです。その分、青色申告では事業の赤字を3年間分繰り越せるため、税金費用を軽減したうえで事業を営むことも可能です。また、青色申告と白色申告では節税効果の金額面が大きく異なります。

青色申告のやり方

青色申告は、以下の手順で進めていきます。

- 青色申告承認申請書を提出する

- 青色申告に必要な帳簿を作成する

- 青色申告に必要な書類を準備する

- 青色申告に必要な書類を提出する

それぞれ、詳しく見ていきましょう。

1.青色申告承認申請書を提出する

青色申告を行うためには、まず青色申告承認申請書を提出します。青色申告承認申請書とは、所得税の青色申告を承認する書類のことです。確定申告で青色申告を行う場合には、対象年の3月15日までに開業届と一緒に所轄の税務署に提出する必要があります。

なお、青色申告承認申請書の提出期限については下表を参考にしてみてください。もし提出期限に間に合わなかった場合、罰則として各種加算税が必要になるケースも考えられるため、注意が必要です。

| 形態 | 提出期限 | |

|---|---|---|

| 新規開業 | 1月15日までに開業した場合 | 青色申告を適用する年の3月15日まで |

| 1月16日以降に開業した場合 | 事業開始日から2ヶ月以内 | |

| 白色申告から青色申告へ切り替える場合 | 青色申告を適用する年の3月15日まで | |

青色申告承認申請書の書き方

青色申告承認申請書を書く際は、以下の手順で進めていきましょう。

- 所轄の税務署と提出日を記入

- 基本情報(所在地や事業主の情報を記入する)

- 事業開始年度を記入

- 事業の所在地を記入

- 所得の種類(事業所得もしくはその他の所得を記入)

- 「青色申告の取り消し」もしくは「取りやめ履歴」にチェックを入れる

- 開業日を記入、事業継承もしくは「無」にチェックを入れる

- 簿記の形式を記入

- 帳簿の対象項目にチェックを入れる

- 特記事項と関与税理士があれば記入

特に青色申告の場合、8番目の簿記の形式は複式簿記にチェックを入れる必要があるため注意してください。

なお、9番目の帳簿については65万円の控除を受ける際には下記8つの項目にチェックを入れる必要があります。

- 現金出納帳

- 売掛帳

- 買掛帳

- 経費帳

- 固定資産台帳

- 預金出納帳

- 仕訳帳

- 総勘定元帳

青色申告承認申請書の提出方法

青色申告承認申請書は、住民票に記載されている住所がある、納税地の納税署長に提出する必要があります。税務署の所在地を知りたい方は、国税庁のホームページ「税務署の所在地を知りたい方」を一度ご覧ください。

また、納税地の特例を受けたい場合には、届出書を提出すれば住民票とは異なる住所や所在地でも提出ができます。

2.青色申告に必要な帳簿を作成する

青色申告に必要な帳簿とは、日々のお金の流れを記録して資産や経営状況を正確に把握する際に必要になります。

青色申告の場合の帳簿のつけ方は、以下の3つの方法があります。

- 手書きで作成する

- 確定申告ソフトで作成する

- 税務士に依頼する

| 手間 | コスト | メリット | デメリット | |

|---|---|---|---|---|

| 手書きで作成する | ☆☆☆ | ☆ |

|

|

| 確定申告ソフトで作成する | ☆☆ | ☆☆ |

|

|

| 税理士に依頼する | ☆ | ☆☆☆ |

|

|

手書きで作成する

青色申告の帳簿を手書きで作成する方法です。手書きで帳簿するメリットとしては費用がかからず、すぐに処理を始めることができます。

逆にデメリットとしては帳簿の記載ミスが起こりやすく、かつ修正がしにくい点が挙げられます。そのため、手書きで青色申告を行うことは事実上は不可能といってもよいでしょう。

確定申告ソフトで作成する

確定申告ソフトを利用して帳簿を行う方法もあります。確定申告ソフトを利用することで自動的に帳簿記入ができるメリットがあり、会計知識がない方でも簡単に帳簿をつけることが可能です。

デメリットとしては、毎月の運営費用が発生するため固定費が必要になることが挙げられます。

税理士に依頼する

税務士に依頼して帳簿を行うことも一つの手段です。税務士に帳簿を依頼すれば、徴収書や請求書の管理を一括して代理してもらうことができます。その他手続きを含む帳簿づけや確定申告、控除の申請まで代行してくれる便利なサービスです。

デメリットは、依頼報酬として費用が必ず発生することが挙げられます。

3.青色申告に必要な書類を準備する

続いて、青色申告に必要な書類について解説します。

- 確定申告書

- 青色申告決算書

- 添付資料

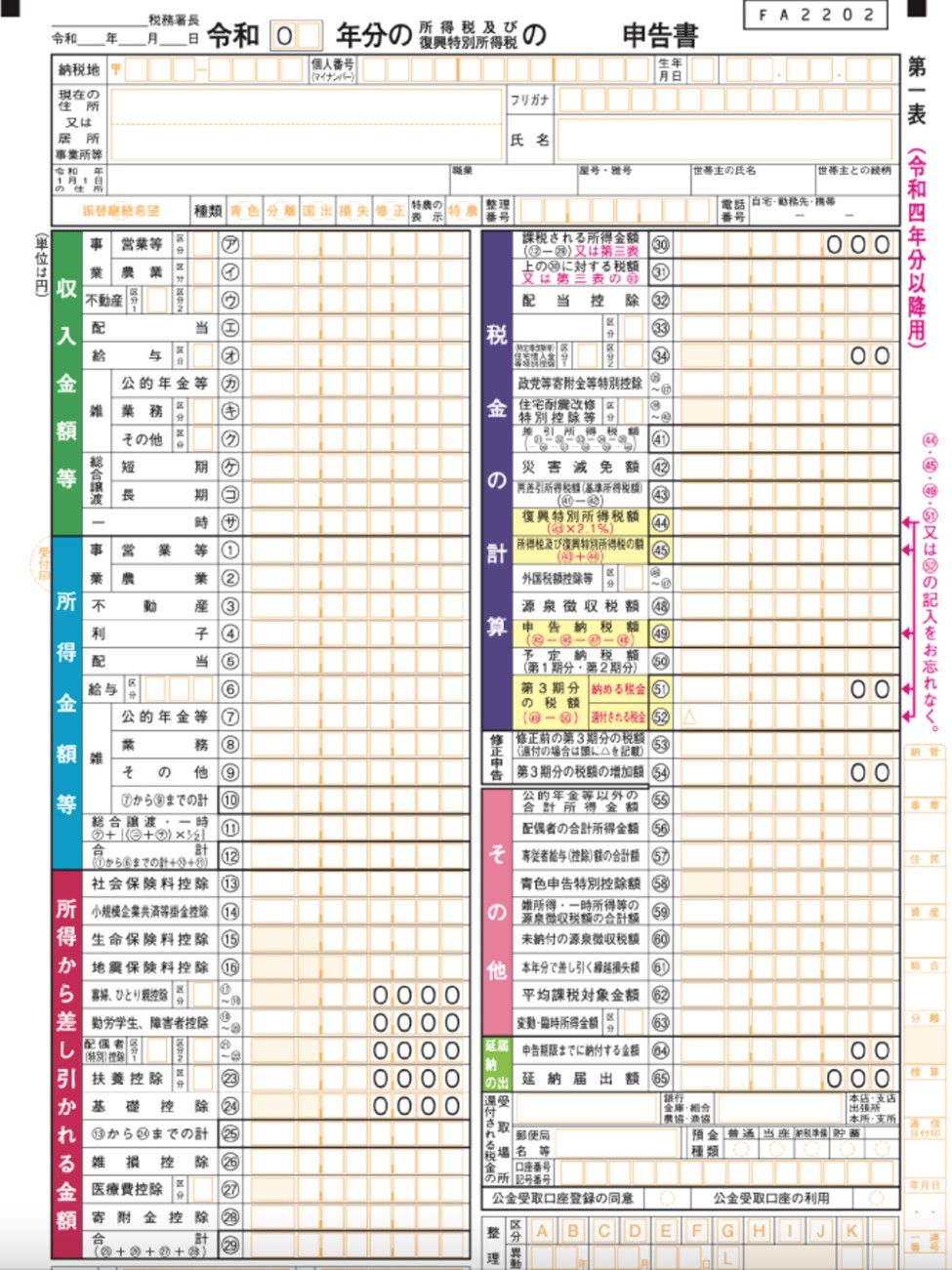

確定申告書

確定申告書の書き方については、大きく分けて5つの項目を記入することが必要です。

- 収入金額等

- 所得金額等

- 所得から引かれる金額

- 税金の計算

- その他・延納の届出

以下で詳しく説明します。

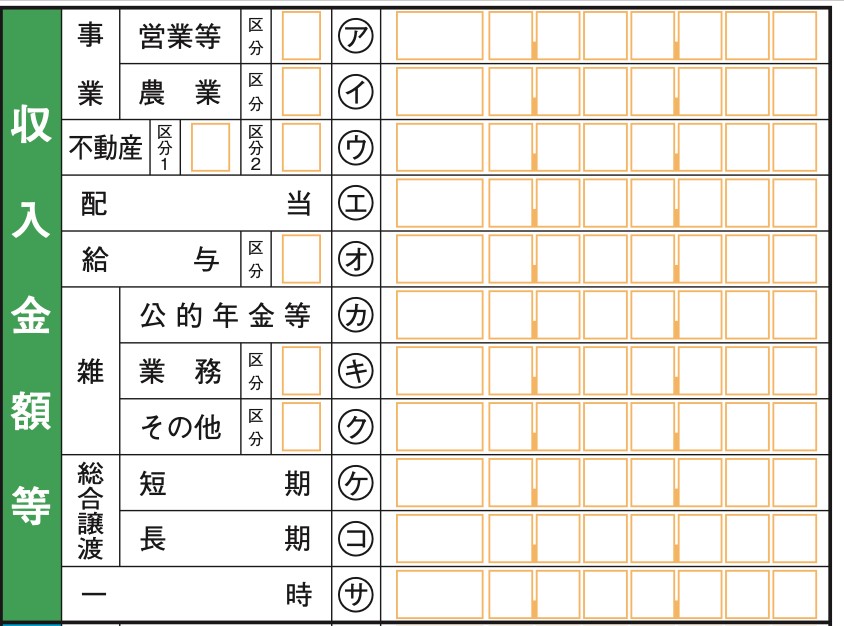

(1)収入金額等

画像引用元:国税庁「令和4年分の所得税等の確定申告書」

「収入金額等」の項目には、確定申告を行う年の収入を記入します。ア〜サのなかで該当する項目にレ点チェックを入れ、次に記入番号1〜5にチェックを入れましょう。

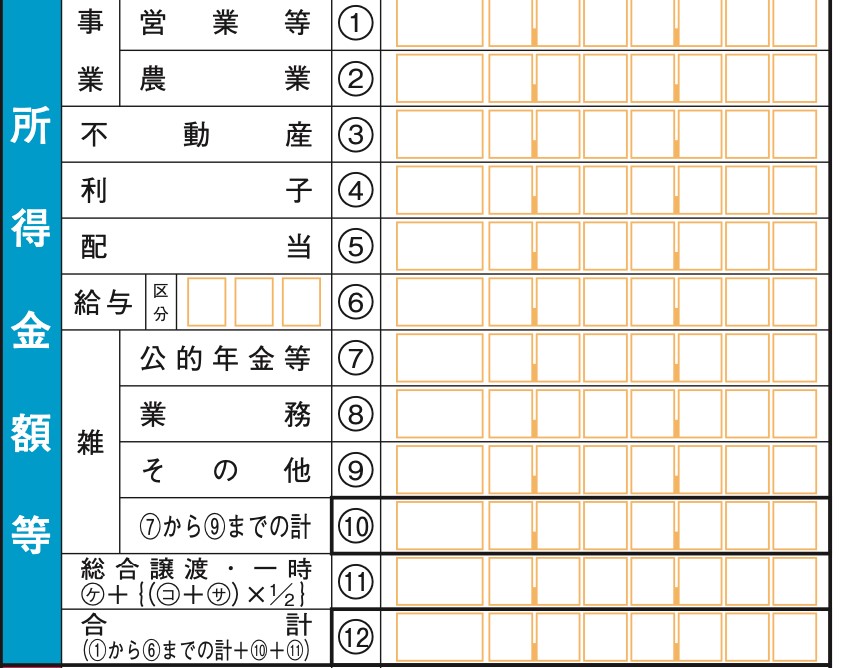

(2)所得金額等

画像引用元:国税庁「令和4年分の所得税等の確定申告書」

「所得金額等」では、収入から必要経費を差し引いた金額を各所得の欄に記入します。⑥については給与所得控除と所得金額調整控除が控除された後の金額を記入してください。

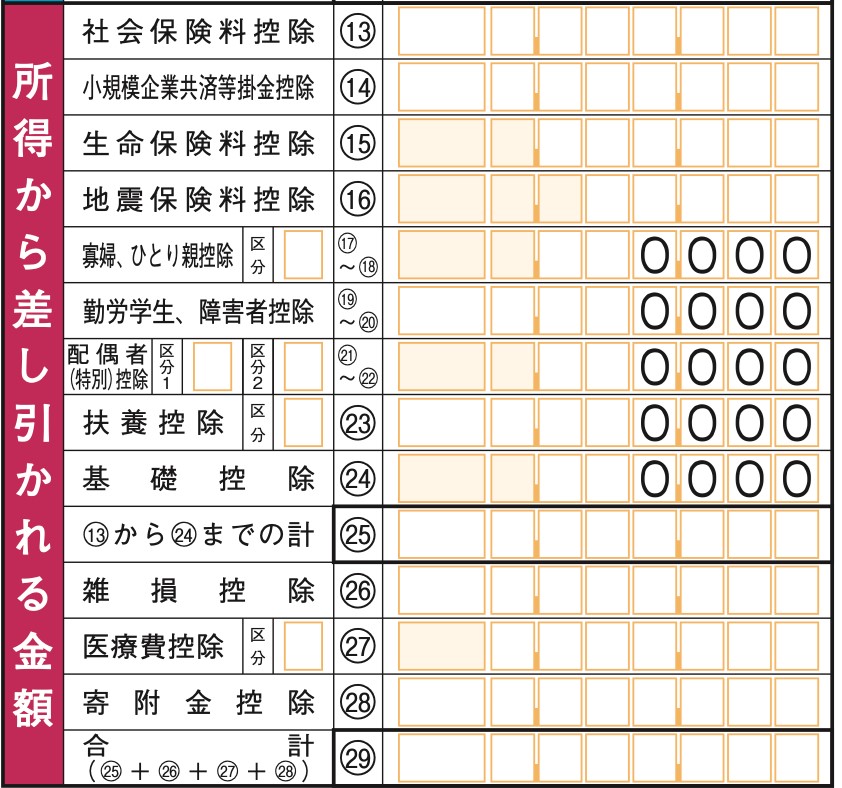

(3)所得から差し引かれる金額

画像引用元:国税庁「令和4年分の所得税等の確定申告書」

「所得から差し引かれる金額」では、13〜29の項目に該当する所得控除の額を記入します。上記項目以外に、「税額控除」もあります。税額控除とは、税金そのものを減らせる制度のことです。もし税額控除欄に記入をする場合には「(4)税金の計算」の項目で控除額を記入しましょう。

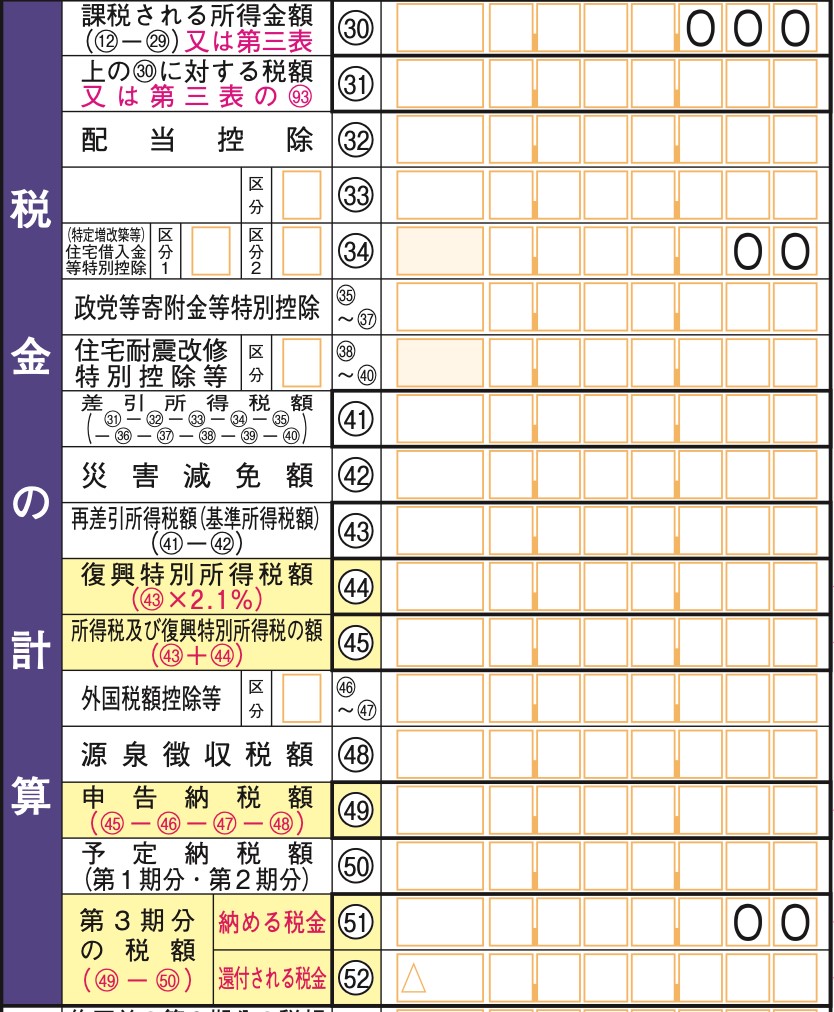

(4)税金の計算

画像引用元:国税庁「令和4年分の所得税等の確定申告書」

税金の計算では、課税される所得金額や該当する税額を計算して各項目に記入します。

「課税される所得金額」の欄では、(2)所得金額等の合計⑫から(3)所得から差し引かれる金額の合計㉙を差し引いた金額を記入しましょう。

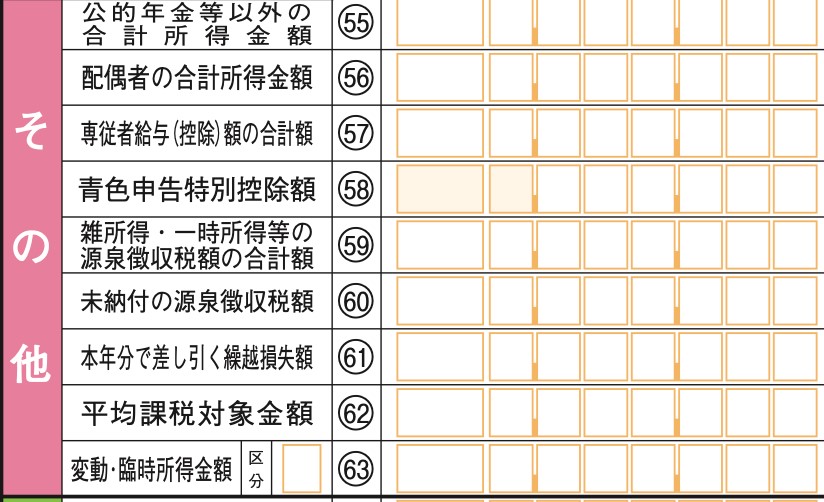

(5)その他・延納の届出

画像引用元:国税庁「令和4年分の所得税等の確定申告書」

「その他」の項目欄では、上記画像で記載している項目に該当する金額を記入していきます。「延納の届出」の欄は、所得税等の第3期分の納める税金を延納する場合に記入する項目になります。

青色申告決算書

青色申告決算書とは、日々の帳簿づけの結果を「決算書形式」で記入する書類のことです。青色申告決算書の書き方としては、65万円の青色申告特別控除の適用を受けるには「損益計算書」と「賃借対照表」の2つの項目を記入する必要があります。青色申告決算書は全4ページで構成されており、1ページから3ページまでが損益計算書及びその明細、4ページ目が賃借対照表です。

- 【1ページ目:損益計算書】

-

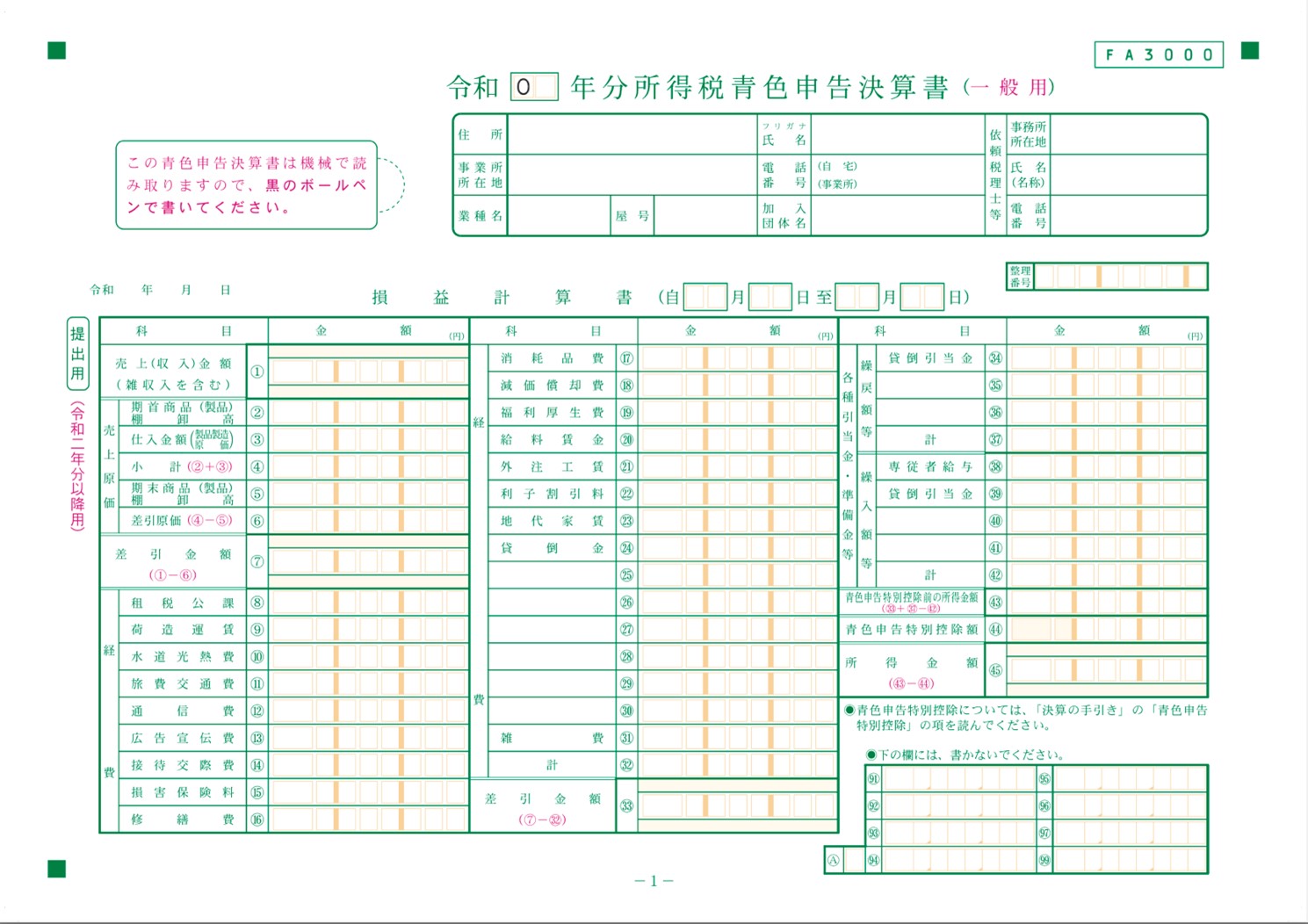

青色申告決算書の1ページ目については、①〜④の項目を記入します。

画像引用元:国税庁「合和 0 年分所得稅青色申告決算書(一般用)」

①売上(収入)金額、売上原価

期間内の総合売上高や売上原価を記載していきます。売上総利益の計算方法としては、売上から売上原価を引くと、どれだけ利益が発生したのか計算することが可能です。

②経費

勘定項目ごとに経費を記載します。損益計算書で使用されている勘定科目がない場合、空白の欄に追加していきましょう。

③各種引当金、準備金額、青色申告特別控除額

貸倒引当金や専従者給与、青色申告特別控除の額を記載します。

④所得金額

最終的な所得金額を計算して記載します。

- 【2ページ目:損益計算書の細目】

-

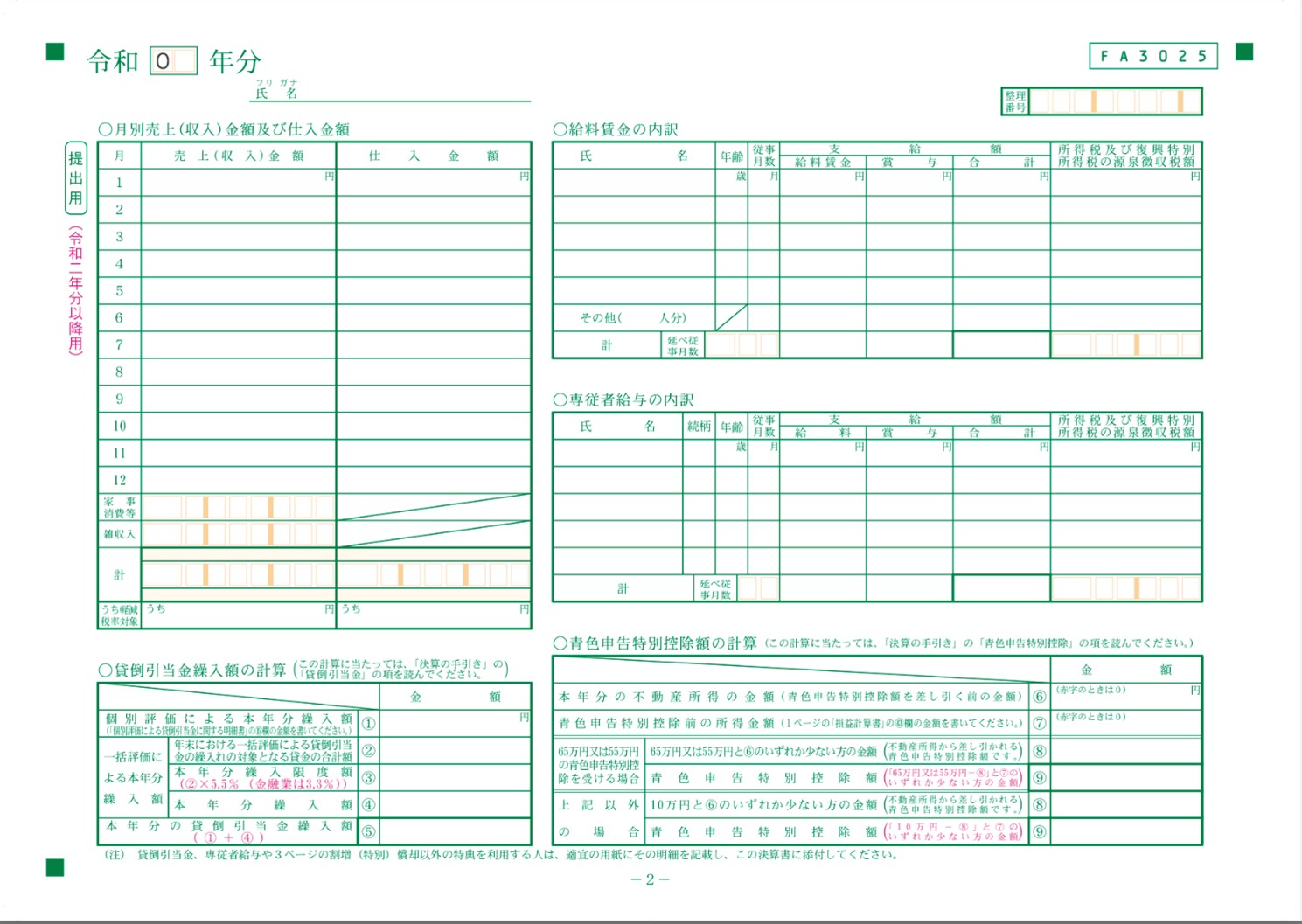

損益計算書の2ページ目は、「月別の売上」や「勘定科目の詳細」について記載します。記入欄としては①〜⑤までです。

画像引用元:国税庁「合和 0 年分所得稅青色申告決算書(一般用)」

①月別の売上(収入)金額、仕入金額

月別に売上と仕入の金額を記載していきます。売上には、販売する商品を自分で使用した「家事収入」や本業以外の収入である「雑収入」も合計して計算する必要があります。

②給料賃金の内訳

給与賃金が発生した場合、従業員の氏名や給与額を記載します。

③専従者給与の内訳

家族への給与である専従者給与が発生した場合に、専従者の氏名や給与額を記載します。なお、専従者給与については、事前に提出する必要がある「青色申告専従者に関する届出書」の金額を元に記載することが必要です。

④貸倒引当金繰入額の計算

年末の売掛金残高や貸付金残高などを元に、回収不能額を見積計算した貸倒引当金を記載していきます。

⑤青色申告特別控除額の計算

1ページ目に記載した青色申告特別控除額と同額の数字を記載します。

- 【3ページ目:損益計算書の細目】

-

3ページ目では、事業を行ううえで必要になった「減価償却」について記載していきます。①〜⑤の項目を記載していきましょう。

画像引用元:国税庁「合和 0 年分所得稅青色申告決算書(一般用)」

①減価償却の計算

所持している固定資産の減価償却費や年度中に除却、売却した固定資産の減価償却費を記載します。

②利子割引料の内訳

金融機関を除く借入金の利子を記載していきます。

③地代家賃の内訳

店舗や事務所として利用している家賃を経費として記載します。

④税理士・弁護士等の報酬・科金の内訳

税理士や弁護士に依頼して報酬を支払った場合の「報酬額」と「源泉徴収額」を記載します。

⑤本年中における特殊事情

前年度に比べて大きく所得が増加もしくは減少した理由を記載する項目です。空白でも問題ありません。

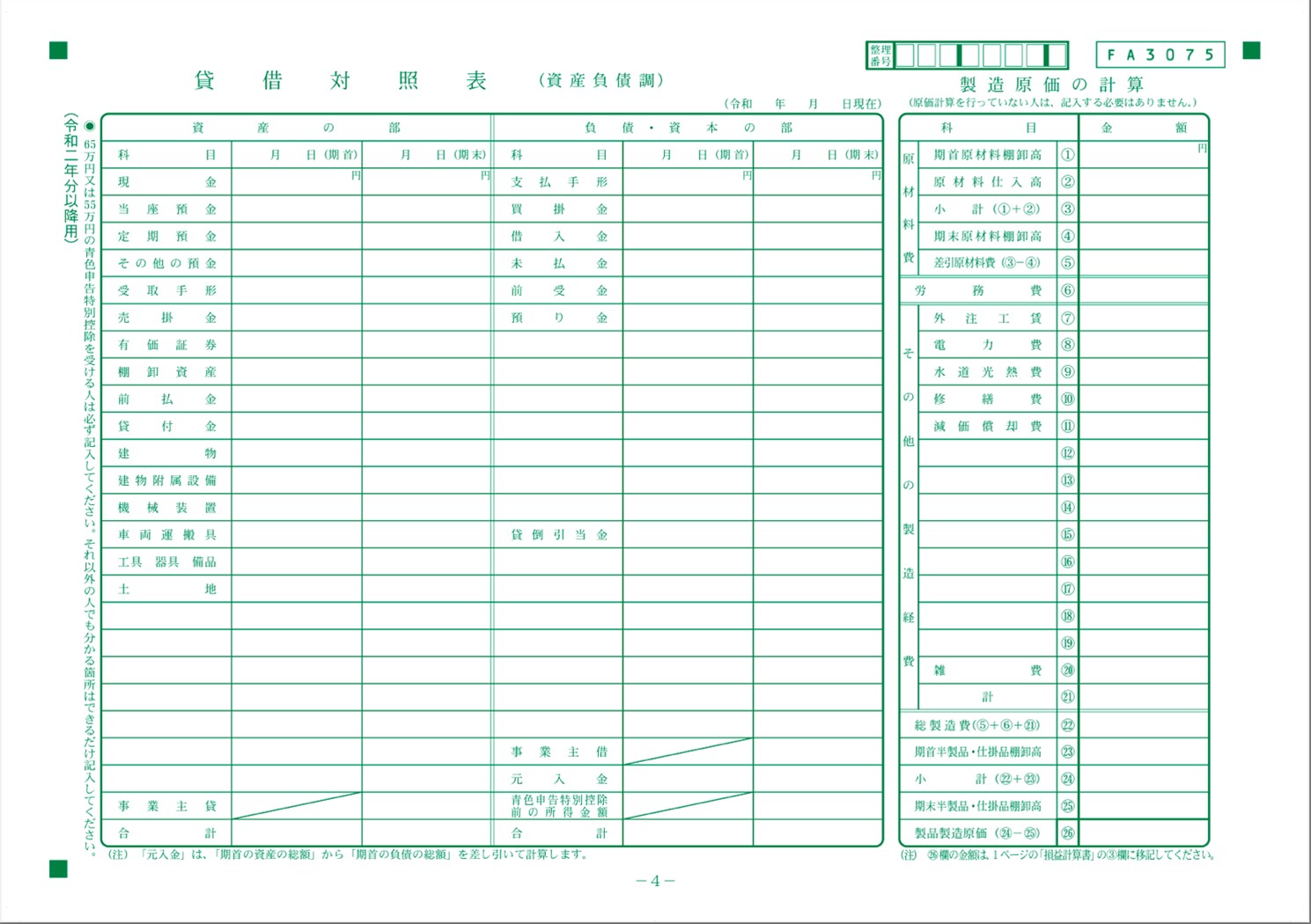

- 【4ページ目:賃借対照表】

-

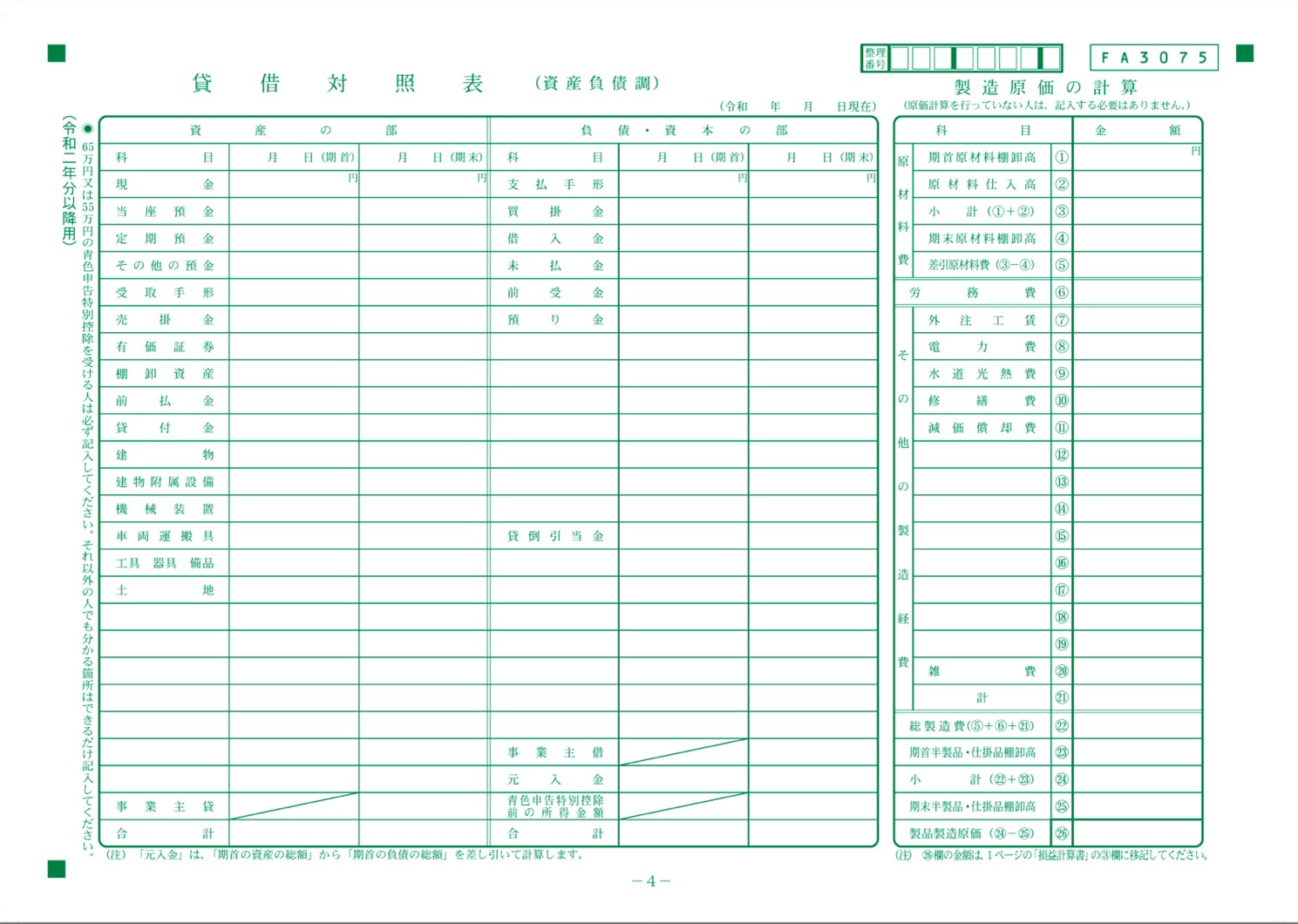

4ページ目は賃借対照表と呼ばれる「事業の財政状態を把握するための書類」を記載します。賃借対照表については①〜③の項目に記載していきます。

画像引用元:国税庁「合和 0 年分所得稅青色申告決算書(一般用)」

①資産の部

事業で調達した所有物を示す項目です。具体的には、現金や預金などを保有している状態もしくは、現金で購入した商品、売掛金、敷金などの内訳を記載していきましょう。

②負債・資本の部

事業で利用するお金をどのように調達したのかを記載する項目です。買掛金や借入金などの内訳を記載していきます。

③事業主借・元入金

負債や資本の部の項目です。事業主借とは、個人のお金を事業用の口座に振り込むなど、事業とは関係のない入金のことで、元入金とは開業時の「準備金」として入金した金額を意味します。

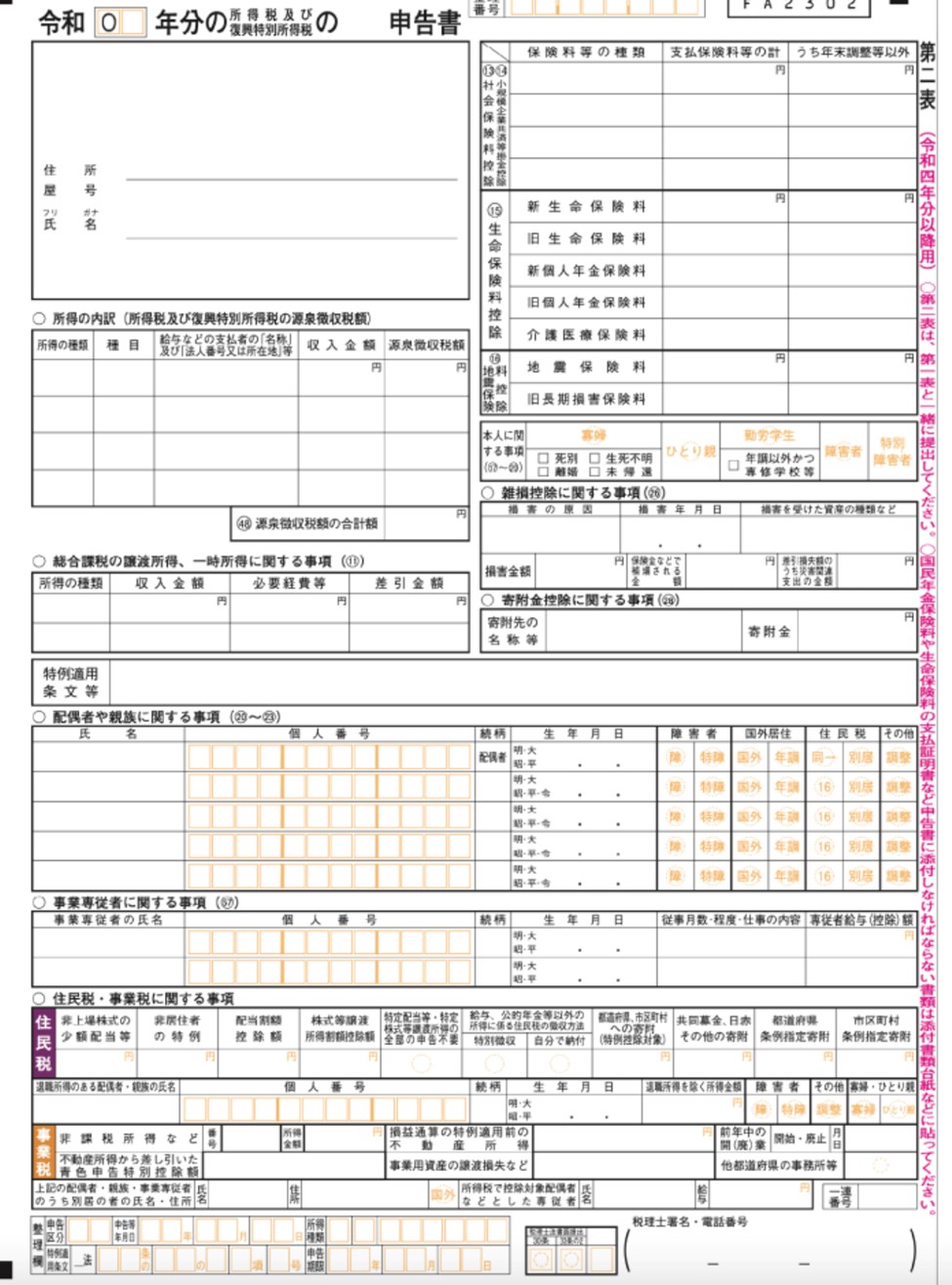

添付書類

添付資料とは、確定申告書とセットで提出する必要書類のことで、所得控除を受ける際には「添付資料台紙」に証明書などを貼りつけて提出する形になります。

第一表には、所得や所得控除、所得税の計算結果を記入します。

画像引用元:国税庁「申告書第一表・第二表【令和4年分以降用】

次に、第二表では所得の内訳や所得控除についての詳細情報を記載します。

4.青色申告に必要な書類を提出する

青色申告に関する必要書類の提出は「申告を行おうとする年の3月15日まで)に提出が必要です。また、その年の1月16日以後に新しく事業を始めた場合には、事業を開始した日から2ヶ月以内に納税地を所轄する税務署に提出することになっています。

なお、青色申告に必要な書類である「確定申告書」と「青色申告決算書」の提出期限については、どちらも翌年の2月16日〜3月15日までが期限となるため注意が必要です。

確定申告で65万円控除を受けるにはe-Taxで申告が必要

結論から説明すると、確定申告で65万円控除を受ける際には「e-Tax」での申告が必要です。

e-Taxとは、インターネットを利用して国税に関する手続きを行えるシステムのことであり、65万円の控除を受ける際には自宅のパソコンからe-Taxを通して確定申告書や青色申告決算書を提出しなければいけません。65万円の控除を受けるとは、具体的に「1年間の所得から差し引ける金額が65万円になる」という意味です。控除額が大きいほど納める税金が軽減し、節税効果がより期待できるようになります。

青色申告に関するよくある質問

ここでは青色申告に関する、よくある質問について解説していきます。

Q.青色申告をするには開業届が必要?

青色申告を行うためには「青色申告承認申請書」の提出が必要です。その前提として開業届の提出も必要です。つまり、開業届と青色申告承認申請書を提出しない限り青色申告を受けることはできません。

Q.青色申告をしないとどうなる?

青色申告をしないと最大65万円の控除が受けられません。控除額が少ないほど、売り上げた金額に対して多くの税金負担が発生し、手元に残る金額が減ってしまいます。

Q.青色申告はいつまでに提出する?

青色申告の提出期限は申告を行おうとする年の2月16日〜3月15日までに提出する必要があります。提出期限に遅れてしまうと青色申告特別控除の金額が10万円になるなどタイミングを逃すと自分にとって不利益な状況になりかねません。

また、青色申告承認申請書については開業日から2ヶ月以内に提出することが原則となります。

Q.青色申告は誰でもできる?

青色申告は、誰でもできるわけではありません。青色申告が受けられる対象者としては「事業所得」や「不動産所得」「山林所得」がある方です。

Q.サラリーマンの副業で青色申告はできる?

サラリーマンの副業でも「事業所得」として認められると青色申告を受けることは可能です。多くの副業のケースとしては、「雑所得」に認定される傾向があります。副業の中でも、家賃収入を得る不動産所得などは「事業所得」と認定されるケースが多く、副業サラリーマンでも青色申告を受けることは可能です。

Q.青色申告できる年収はいくらから?

青色申告ができる年収は決まっておりません。一般的に説明されているのが、年間の所得が48万円以上の場合には青色申告の手続きをとった方がよいとされています。青色申告では最大65万円の控除が適用されるため、所得控除により所得がゼロもしくはマイナスになれば確定申告は不要です。

まとめ

青色申告は、個人事業主やフリーランスとして事業収入を上げている方には必要な手続きです。複式簿記での帳簿は難しく手間がかかりますが、フリー会計などを利用すれば会計知識のない方でも簡単に申告手続きができます。

また、最大65万円の控除を受けられることは、その分「節税効果」も期待しやすいでしょう。申告手続きや青色決算申請書の記入方法がわからなくなった場合には、この記事を参考に理解を深めていくことをおすすめします。

当サイトが運営する「起業の窓口」では、起業や開業、独立、副業をしようとしている人に向けて役立つサービスを展開しています。

起業を検討しているけど必要なサービスをどう探せばよいか迷っている方、事業拡大に向けて新たなサービスを探している方に向けて、起業前のサポートから起業後のマーケティングまでワンストップで支援します。

また起業の窓口経由でサービスにお申し込みいただくと、お得な特典も受けられます。

まずは無料会員登録をして、ピッタリなサービスをぜひ探してみてください。

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

シェア

シェア