住民税の計算方法|非課税になる条件や納付時期についても解説

この記事では、住民税の計算方法や非課税になる条件、さらには納税の時期について詳しく解説します。

- 【この記事のまとめ】

- 住民税は所得に基づき計算され、所得割10%と均等割5,000円が基本です。給与所得者は特別徴収、自営業者は普通徴収で納付します。

- 住民税が非課税になるのは、所得が一定額以下の場合や生活保護を受けている場合です。条件を満たすと、税負担が軽減されます。

- 住民税の支払いは前年の所得に基づき、給与天引きは6月から翌年5月、普通徴収は6月、8月、11月、翌年1月の4回に分けて行います。

2024年11月1日より、フリーランス保護法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス保護法の概要、制定された背景や具体的な内容などを解説しています。

【2024年(令和6年)度の確定申告について】

提出期限:2月16日~3月15日

変更点:確定申告書第二表・収支内訳書・青色申告決算書の書式

出典:確定申告書等の様式・手引き等(令和5年分の所得税等の確定申告書)

住民税計算の前に確認しておくポイント

まず、住民税を計算する前に以下の2点を確認しておきましょう。

- 税率

- 徴収方法

税率

住民税は、所得に基づいて計算される地方税です。

一般的に、所得割の税率は10%で、市区町村民税が6%、道府県民税が4%となります。

また均等割は、市区町村税3,500円、都道府県民税1,500円で、合計5,000円です。なお自治体によっては異なる場合もあります。

徴収方法

一般的に、給与所得者かそうでないかで徴収方法が変わります。住民税の徴収は、「普通徴収」と「特別徴収」の2種類です。

普通徴収は、フリーランスなど個人事業主や給与天引きされていない方が自身で納付する方法になります。特別徴収は、給与所得者の場合、勤務先が給与から天引きして納付する方法です。

住民税の計算方法

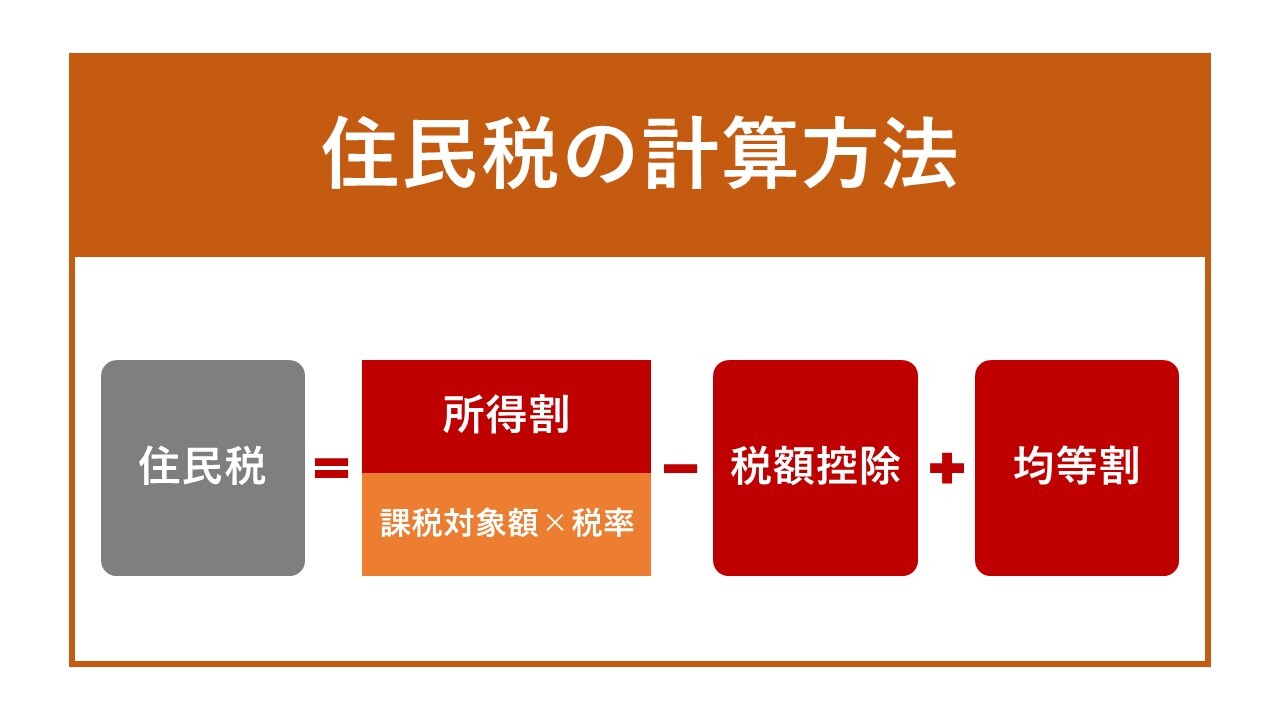

ここからは、住民税の計算方法を紹介します。基本的には、以下の図式に則って算出します。

総所得金額を算出する

まずは、年間の所得から所得控除額を引き、課税対象となる所得金額を算出します。給与所得の場合、給与所得控除額が算出され、それに基づいて総所得金額が計算されます。

合計所得金額-損失の繰越控除=総所得金額

課税所得額を算出し所得控除を行う

課税所得を算出する際は、総所得金額から所得控除額の合計を引きます。控除対象には、医療費控除、社会保険料控除、生命保険料控除などがあります。

課税所得額 = 総所得金額 - 所得控除額の合計

所得割の課税額を計算し税額控除を行う

課税所得金額から所得割の税率10%をかけ、税額控除額を引いて所得割額を求めます。その後、均等割額(5,000円)を加えることで、最終的な納税額が決定します。

所得割の課税額 = 課税所得額 × 税率(10%)- 税額控除額

均等割を加算する

住民税には、所得に関係なく一律で課せられる均等割があり、これを所得割に加えて納税額を算出します。

住民税の額 = 税額控除後の所得割額 + 均等割額

住民税が非課税になる条件とは?

住民税が非課税になるのは、以下のいずれかの条件に該当する場合です。

- 所得割・均等割りのどちらも非課税になる場合

- 所得割のみ非課税になる場合

所得割・均等割のどちらも非課税になる場合

所得割・均等割のどちらも非課税になる条件は、以下の通りです。

所得割・均等割のどちらも非課税になるためには、以下のいずれかの条件を満たす必要があります。

- 生活保護を受けている場合

- 障害者・未成年者・寡婦・ひとり親で、前年中の合計所得金額が135万円以下である場合

- 上記以外の場合

前年の合計所得が、次の計算式により得られた金額以下の方

35万円×(本人・同一生計配偶者・扶養親族の人数)+10万+21万円

同一生計配偶者・扶養親族がいない場合は、45万円

所得割のみ非課税になる場合

所得割のみ非課税になる場合の条件を紹介します。

1. 前年中の合計所得金額が一定額以下であること

| 世帯区分 | 所得金額 |

|---|---|

| 単身世帯 | 45万円以下 |

| 同一生計配偶者または扶養親族がいる世帯 | 35万円 × 世帯人数 + 42万円以下 |

2. 均等割の非課税条件を満たしていないこと

均等割の非課税条件は以下のとおりです。

- 前年中の所得金額が一定額以下であること

- 身体障害者手帳1級または2級を持っていること

- 療育手帳を持っていること

- ひとり親で、前年中の所得金額が一定額以下であること

- 65歳以上であること

住民税の負担を減らす5つの方法

住民税の負担を減らす方法は、主に以下の5つです。

- 親を扶養に入れる

- 医療費控除を受ける

- 生命保険料控除を受ける

- iDeCoに加入する

- ふるさと納税を利用する

親を扶養に入れる

親を扶養に入れると扶養控除を受けられるようになるため、住民税の負担を減らせます。扶養控除とは、扶養している家族がいる人を優遇するために設けられた制度で、扶養している人数に応じて課税される所得金額を減らすことができる制度です。

住民税は所得に応じて課税される税金です。課税される所得金額は、前年中の所得金額から各種控除を差し引いた金額で計算されます。扶養控除は、この各種控除の一つです。

例えば、70歳以上の親を扶養している場合、扶養控除額は45万円です。つまり、扶養していない場合と比べて、課税される所得金額が45万円減るということです。

住民税は、所得に対して課税されるため、所得金額が減れば、住民税の負担も軽くなります。

なお、親の所得が48万円以下(給与所得者は年収103万円以下)であれば扶養控除を受けられます。

医療費控除を受ける

医療費控除を受けると住民税の負担が減るのは、医療費控除によって所得税だけでなく住民税も軽減されるためです。

医療費控除は、その年の1月1日から12月31日までの間に自分、または自分と生計を一にする配偶者やその他の親族のために支払った医療費が一定額を超える場合、その支払った医療費の額を基に計算される所得控除です。

医療費控除を受けるためには、確定申告をする必要があります。確定申告で医療費控除を受けると、課税される所得金額が減ります。住民税は、所得に対して課税される税金なので、課税される所得金額が減れば、住民税の負担も軽くなる仕組みです。

なお、1年間の医療費が10万円または総所得金額の5%のうちいずれか大きい額を超える場合、上限200万円までの医療費控除を受けられます。

生命保険料控除を受ける

生命保険料控除によって、所得税だけでなく住民税も軽減されます。

生命保険料控除は、生命保険に加入した際に支払った保険料が一定額を超える場合、その支払った保険料の額を基に計算される所得控除です。

生命保険料控除を受けるためには、年末調整または確定申告をする必要があります。年末調整または確定申告で生命保険料控除を受けると、課税される所得金額が減ります。

住民税は、所得に対して課税される税金なので、課税される所得金額が減れば、住民税の負担も軽くなる仕組みです。

iDeCoに加入する

iDeCoに加入すると掛金が全額所得控除の対象となり、課税される所得金額が減るため、住民税の負担も減らせます。

所得控除とは、所得から差し引くことができる金額で、差し引くことによって課税される所得金額を減らすことが可能です。課税される所得金額が減れば、住民税も軽減されます。

ふるさと納税を利用する

ふるさと納税を利用すると住民税の負担が減るのは、寄付金控除を受けられるためです。

寄付金控除とは、寄付をした際に所得税と住民税が軽減される制度です。自分が好きな自治体に向けて、寄付を行い、寄付金額の2,000円を超える部分について所得税や住民税の控除が受けられます。

住民税の支払いはいつから?

住民税の支払い時期は、前年の所得に基づいて決定されます。

給与所得者の場合、住民税は通常、6月から翌年5月までの12ヶ月間にわたって給与から天引きされます。

普通徴収の場合、住民税は6月と8月、11月、翌年1月に4回に分けて納付することが必要です。

住民税に関するよくある質問

ここからは、住民税に関する仕組みに回答します。

住民税はいくら納めればいい?

住民税は、前年の所得に基づいて計算されます。そのため、正確な金額を知るには、確定申告をして所得を確定する必要があります。

しかし、概算額を知りたい場合は、以下の方法で計算することができます。

- 市区町村のホームページでシミュレーションをする

- 過去の住民税額を参考にする

なお、以下の方法でも算出できます。

- 前年の所得金額から、各種控除(扶養控除、社会保険料控除、生命保険料控除など)を差し引いて、課税対象となる所得金額を計算する

- 課税対象となる所得金額に、所得割の税率(10%)を乗じて、所得割額を計算する

- 均等割額を加算して、住民税額を計算する

住民税の確定申告はどうやって行う?

会社で年末調整をした人は必要ありませんが、副業、サラリーマンや個人事業主は確定申告が必要な場合があります。

住民税の確定申告は、所得税の確定申告と同時に行うことができます。

以下の3ステップで行いましょう。

- 所得税の確定申告を行う

- 所得税の確定申告書に住民税に関する情報を記入する

- 確定申告書を提出する

確定申告を楽にしたいと悩む方へ

質問に答えていくだけで、経理の作業がはじめての方でも簡単に確定申告の書類作成をすることができます!

確定申告を楽にサクッとおこないたい方は、freeeがおすすめです!

住民税の支払いに遅れるとどうなる?

住民税の支払いに遅れると、以下のような影響があります。

- 延滞金

- 督促

- 財産の差し押さえ

まとめ

今回は、住民税の計算方法について解説しました。住民税は前年の所得によって決まるため、同じ地域に住んでいるからと言って同じ金額になるわけではありません。所得割額と均等割額の合計で決まります。自身で住民税の算出がうまくできなかったり、税金のことで悩んだりした際には、専門家の知恵を借りるのもひとつの手です。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修のもとに制作したものです。

- ※掲載している情報は、記事の公開・更新時点における商品・サービス、法令、税制に基づいており、将来これらは変更される可能性があります。

- ※記事内容の利用・実施については、ご自身の責任と判断でお願いいたします。

- ※本記事は一般的な情報提供を目的としております。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

関連記事

30秒で簡単登録

厳選サービスを特典付きでご紹介

シェア

シェア