個人事業主の住民税はいくら?計算方法や納付方法、経費にできるのか徹底解説

「住民税の額ってどうやって決まってるの?」

「少しでも安くできない?」

個人事業主として事業を運営する中で、上記のような疑問を感じたことはないでしょうか。納税は義務とはいえ、出費はできる限り抑えたいものです。本記事では、住民税の算出方法や納付方法、その他の税金などに関して解説します。

個人事業主の方をサポート!

起業の窓口経由で特典GET!

資金繰り・情報漏洩・納期遅延などのトラブルでお悩みを抱えている個人事業主・フリーランスの方は多いでしょう。

そのようなお悩みはFREENANNCE(フリーナンス)で解決できます。

個人事業主・フリーランスの方は起業の窓口経由で申し込むと、お得な特典が受けられます!

個人事業主の住民税は確定申告によって算出される

確定申告とは、一定の所得を得た者が、1月1日から12月31までの1年間の課税所得を計算し、税務署に提出することです。

この確定申告を行うことで、所得税や住民税が正確に算出されます。

確定申告の期間は、毎年2月16日から3月15日までです。

この期間内に税務署に申告書を提出する必要があります。

また、所得税の納付も3月15日が期限なので注意しましょう。住民税は、確定申告後に住所地の市町村から通知される納税通知書に基づき、指定された期日までに支払う必要があります。

節税のためには、青色申告を選択することがおすすめです。

青色申告を選択すると、所得控除額が増加し(最大65万円の特別控除)、経費として計上できる範囲が広がります。これにより、税負担を軽減することが可能となります。

なお、確定申告のやり方については、以下の記事をご参考ください。

個人事業主の住民税額はいくらになる?

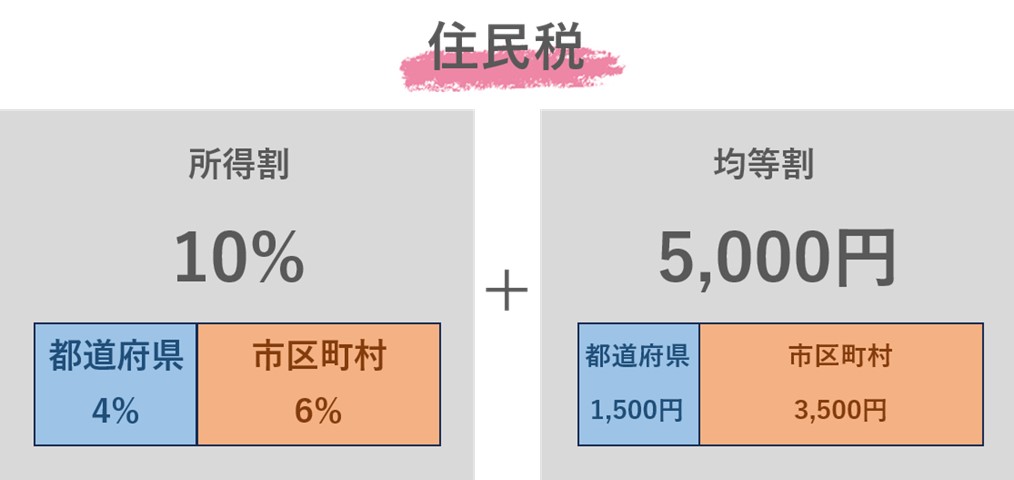

個人事業主の住民税額は、所得に応じて金額が変わる「所得割」と、所得によらず全員が同じ金額を納める「均等割」の2つを合算した金額です。

これらの詳細について、以下で説明します。

※自治体ごとの細かな違いについては、本文を参照してください。

所得割

所得割は、その名の通り所得(事業などの収入から必要経費を引いた額)に応じて納税額が決まる制度です。

具体的には以下の点を考慮します。

- 所得割の税率は、所得に対して10%です。前年の1月1日から12月31日までの所得に対して算出されます。

- 10%の内訳は、政令指定都市なら道府県民税が2%、市民税が8%。その他の都市なら道府県民税が4%、市町村民税が6%です。

- 計算式は次のようになります。

所得割額 = (所得金額-所得控除額)×税率 – 税額控除額*

※税額控除額とは、調整控除、寄附金税額控除、配当控除、外国税額控除などを合わせた額です。

なお、「所得控除」という仕組みがあります。

扶養家族の有無や、病気・災害による出費の有無などに応じて所得金額から一定額を差し引くものです。

このように個人的な事情に応じて所得税・住民税が軽減されます。

均等割

均等割は、所得に関係なく全員が同じ額を納める税金ですが、地域によって細かい金額は異なります。

具体的には以下の通りです。

- 均等割の税額は5,000円が基本とされています。このうち道府県民税が1,500円、市町村民税が3,500円です。住所地は1月1日時点での住所によって決定します。

- 東日本大震災を受けて、都道府県や市町村が実施する防災費用を確保する目的で、2014年度から2023年度までの10年間、道府県民税・市町村民税ともに500円ずつ引き上げられています。

上記の5,000円は、この引き上げられた後の額です。 - 実際には住所地ごとに道府県民税に1,500円~2,700円程度のばらつきがあるので、最高で均等割が6,200円程度になる自治体もあります。

このように、住所地によって1,000円前後のばらつきが生じる点には注意が必要です。

個人事業主の住民税の計算方法

個人事業主の住民税の計算方法について、手順を説明します。具体的な金額を入れたシミュレーションも行うので、参考にしてください。

【モデルケース】

本人: 個人事業主で所得が300万円(青色申告特別控除を適用後の額)

1.所得金額から、所得控除額を引き、課税対象となる所得金額を求める

モデルケースでは、所得控除額として以下の2つがあるものとします。

- 基礎控除43万円

- 社会保険料控除(国民年金保険料・国民健康保険料)49万円

すると、課税所得金額は次のように計算されます。

2.課税所得金額に、所得割の税率である10%をかけた後、税額控除額(詳しくは後述)を引き、所得割額を求める

税額控除額とは、以下の税額控除を順に行った額のことです。

- 調整控除

- 配当控除

- 住宅借入金等特別税額控除

- 寄附金税額控除

- 外国税額控除

- 配当割額の控除

- 株式等譲渡割額の控除

モデルケースの場合、調整控除2,500円が適用され、所得割額が以下のように算出されます。

3.所得割額と、均等割額を足したものが、個人住民税の税額となる

均等割額を5,000円とすれば、次のようになります。

所得税・住民税・消費税・個人事業税を含めたトータルの納税についてのシミュレーションは、次の記事を参照してください。

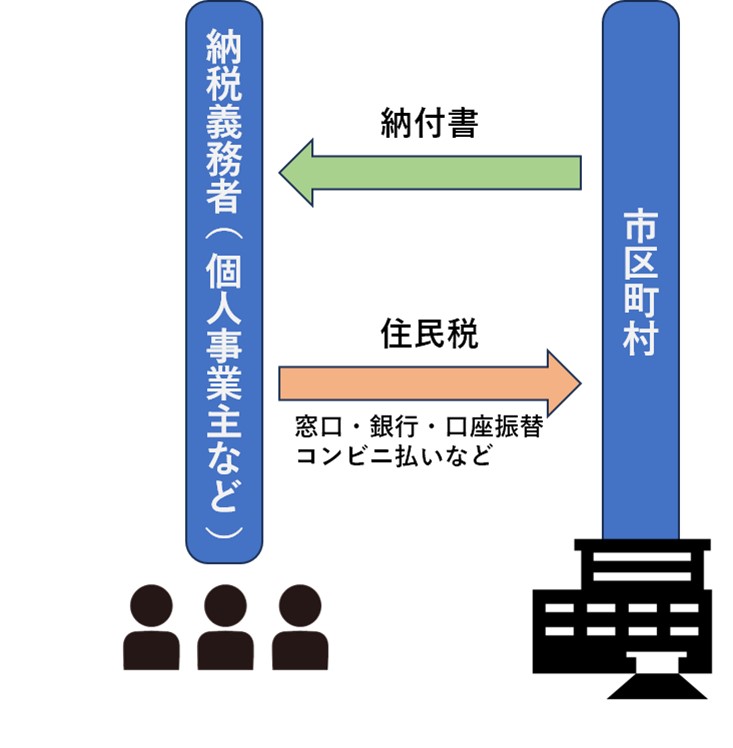

個人事業主の住民税の納付方法

個人事業主の住民税の納付時期と方法は、以下の通りです。

確定申告の内容をもとに、基本的には6月頃に住民税の納付書(普通徴収)が届きます。その後、以下の表のような時期・方法で支払うことになります。

| 支払い時期 |

|

|---|---|

| 支払い方法 |

|

納付が遅れた場合のリスク

住民税の納付が遅れた場合に生じるリスクは、以下の通りです。

- 延滞税が発生する

- 差し押さえの可能性がある

納付期限を過ぎると、延滞税が発生します。未納の期間が長くなると、延滞税の割合も高まります。

令和3年以降の例では、2ヶ月以内の延滞ならば年率2.5%程度、それ以上の延滞ならば年率8.8%程度です。

長期間の未納が続くと、督促状・催告書・差押予告書の順で通知があり、最終的には給与や預貯金などが差し押さえの対象となります。

対処法

基本的には、延滞に気づいた時点で速やかに納税するしかありません。

上記の通り、延滞し続けると罰が厳しくなるので、延滞して得になることはないためです。

もし金銭的な理由で納税が困難な場合は、所在地の市区町村に相談し、分割納付や猶予を申請することが考えられます。

場合によっては、減免措置を受けられる可能性もあるので、やはり1日も早く市区町村の窓口で相談すべきでしょう。

個人事業主の住民税は経費にはできない

所得税や住民税は、事業主個人にかかる税金であり、事業活動に直接関連する経費とはいえません。

そのため、これらの税金を経費に計上はできません。

経費とは「事業を行うために必要な支出や費用」のことです。この中には印紙税など「事業を行うための税金」は含まれます。

以下の具体例を参考にしてください。

■経費にできるものの例

- 租税公課(個人事業税・固定資産税・印紙税など)※個人で支払う所得税・住民税・国民健康保険料・国民年金保険料は含まれない

- 荷造運賃(宅配便の運送料や梱包にかかる費用)

- 水道光熱費・旅費交通費・通信費

- 広告宣伝費

- 接待交際費

■経費にできないものの例

- 所得税・住民税など事業主個人が支払うもの

- 私的な目的での旅費

- 私的にも利用可能な衣服(スーツなど)

より詳しく知りたい方は、以下の記事を参照してください。

住民税以外に個人事業主が支払う税金

住民税以外にも個人事業主が支払う税金がいくつかあります。

代表的なものをいくつか紹介します。

- 所得税・復興特別所得税

- 消費税

- 個人事業税

1年間の所得(各収入から経費や控除を差し引いたあとの金額)に、所定の税率をかけて算出される税です。

累進課税制度で、税率は5%から45%までとなっています。復興特別所得税は、東日本大震災の復興に必要な財源確保のため、2037年まで徴収される予定の税です。

基準期間の年間売上高が5,000万円以下の場合、業種ごとに定められた「みなし税率」を用いて税額を算出する、簡易課税方式を選択するることもできます。

都道府県ごとに、業種ごとに定められた税率により算出される税です。

より詳しい税率や控除額などについては、次の記事を参考にしてください。

個人事業主の住民税に関してよくある質問

個人事業主の住民税に関してよくある質問に回答します。

個人事業主の住民税は年収いくらから?

世帯が個人事業主本人のみで構成されている場合は、前年1月から12月までの所得金額が45万円以下なら、住民税が0円となります。

つまり、住民税がかかるのは「年間所得が45万円を超えた時点から」です。

この金額は「所得」なので、収入から経費や国民健康保険料などを引いた額であることに注意してください。

ただし、この「45万円」という額は、一部の市区町村では少し違う額になる場合もあるため、最終的には自身が居住している市区町村のホームページなどで確認する必要があります。

また、扶養する親族がいる場合なども金額が変わってきます。

上記の「45万円」は一つの目安として捉えてください。

個人事業主の住民税はどこに支払う?

個人事業主の住民税は、基本的には個人事業主の住民票がある住所地に支払います。

ただし、事業所が住民票と異なる市区町村にある場合は注意が必要です。

均等割(約5,000円)が、住所地だけでなく、事業所のある市区町村からも課されるためです。

たとえばA市に住んでいて、事業所がA市とB市にある場合は、以下のような支払いが生じます。

- A市には所得割と均等割を支払う

- B市には均等割を支払う

個人事業主で住民税が免除になる条件は?

個人事業主で住民税が免税になる一つの目安は、上にも説明した「年間所得45万円」です。

しかし、「ひとり親控除」や「配偶者控除」など、所得を控除する方法が他にもいろいろあるため、最終的には家族構成などの個人的事情により、もっと所得が多くても住民税が非課税になる場合があります。

細かい金額については、やはり市区町村の窓口に問い合わせてみるのがおすすめです。

まとめ

この記事では、個人事業主の住民税の算出方法や納付時期・納付方法などについて解説してきました。

住民税は、全員が一律で納める「均等割」と、確定申告を通じて算出される「所得割」の合計で決まります。

また、さまざまな所得控除により、税額を低く抑えられることも紹介しました。

住民税以外にも個人事業主が支払うべき税金はいくつかあり、経費になる・ならないなど細かな知識が必要となります。

詳しいことは市区町村の窓口や専門家に相談することがおすすめです。

「起業の窓口」では、創業、開業、独立、副業など、「自分でビジネスをしたい」と考えているすべての挑戦者を応援しています。

住民税をはじめとするさまざまな税額の計算、家庭事情に応じた控除に関するアドバイスをはじめ、会計や経理に関するサポートも丁寧に行います。

詳しくは、ぜひお気軽にお問い合わせください。

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

シェア

シェア