青色申告には開業届が必要!書き方や提出方法、よくある質問について解説

個人事業主

として社会に認知されるためには、開業届の提出が必要です。同時に、節税対策にメリットのある青色申告

制度を希望する場合は、青色申告の申請も行わなくてはなりません。

この記事では、「開業届」および「青色申告承認申請書」の作成方法や、提出の仕方について情報をまとめました。書類の申請にあたってよくある質問も掲載していますので、あわせてご参照ください。

- 【この記事のまとめ】

- 青色申告を行うためには、個人事業主は「開業届」と「青色申告承認申請書」の提出が必要です。青色申告は、正確な所得金額と税額を申告する制度で、特定の条件を満たした場合に利用できます。この手続きを行うことで、税制上の優遇措置を受けることが可能です。

- 青色申告と白色申告の違いは、税制上の特典にあります。青色申告では最大65万円の特別控除が受けられる一方、白色申告ではその特典がありません。青色申告は簿記に基づく記帳が必要ですが、高い節税効果が期待できるため、事業主には魅力的な選択肢となります。

- 開業届の提出方法には、オンライン申請と税務署への直接提出があります。オンラインでは「e-Tax」を利用し、必要書類を揃えて手続きを行います。税務署への提出は、本人確認書類を用意し、所轄税務署に持参または郵送する方法です。開業から1ヶ月以内に手続きをすることが求められます。

2024年分(令和6年分)の所得税等の確定申告期間は2025年2月17日(月)から3月17日(月)です。

「起業の窓口」では、確定申告の方法、青色申告や白色申告の基礎知識、手続きの流れ、節税のコツなどを詳しく解説しています。

ぜひ、「確定申告」に関する他の記事もご覧ください。

2024年11月1日より、フリーランス保護法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス保護法の概要、制定された背景や具体的な内容などを解説しています。

「起業の窓口」では、AIインフルエンサーの茶圓氏とコラボをおこない、AIを活用してビジネスの効率化を図るための貴重な知識を提供しています。

特集ページ「AI×起業」では、最新のAI技術やツールを使った実践的なアプローチを紹介しており、起業家や個人事業主の業務をよりスマートにサポートします。

AIの力で業務の負担を軽減し、ビジネスの成長を加速させたい方に最適な情報が満載です。ぜひご覧ください。

確定申告がめんどうと悩む方へ、質問に答えていくだけで、経理の作業がはじめての方でも簡単に確定申告の書類作成をすることができます!

確定申告を楽にサクッとおこないたい方は、freeeがおすすめです

青色申告には開業届と青色申告承認申請書が必要

個人事業主が青色申告を行うためには、「開業届」と「青色申告承認申請書」を提出する必要があります。

青色申告とは

青色申告とは、確定申告のひとつの形式で、正しい所得金額や税額を申告するための制度のことです。青色申告は、一定の条件を満たした場合にのみ利用できる上に、事前の申請が必要です。青色申告を希望する場合は、所轄の税務署に開業届とともに青色申告承認申請書を提出するようおすすめします。

白色申告との違い

もう一方の確定申告制度である白色申告との違いは、税制上の優遇措置の有無にあります。白色申告は、手続きや帳簿がシンプルである分、青色申告特別控除などの特典を受けることはできません。

対して、青色申告は記帳方法が簿記の原則に従った方法となりますが、最高65万円の所得控除が受けられるなど、高い節税効果があります。

青色申告は、白色申告よりも控除額が大きく、税制上の特典を受けやすいなど有利な点が多くなっています。青色申告と白色申告、それぞれのメリット・デメリットを下表にまとめましたのでご覧ください。

| メリット | デメリット | |

|---|---|---|

| 青色申告 |

|

|

| 白色申告 |

|

|

開業届の書き方と提出方法

開業届、すなわち「個人事業の開業・廃業等届書」の提出方法には、以下の2種類があります。

- オンラインで提出する場合

- 税務署に直接持参・郵送する場合

以下では、パターン別に書類の書き方や手続きの流れについて解説します。なお、開業届の提出時期は、新規事業をスタートしてから原則1ヶ月以内が目安です。

オンラインで提出する場合

インターネットで申請する場合は、国税庁の国税電子申告・納税システム「e-Tax」で届出書を作成します。

e-Taxをはじめて利用する際は、以下の流れに沿って申込み作業を進めてください。

- 利用者識別番号の取得

- 電子証明書の取得

- e-Taxソフトの立ち上げ

- 「個人事業の開業・廃業等届出書」の入力と送信

- 送信結果の確認

オンラインでの提出に必要なもの

e-Taxの利用にあたっては、書面取引の印鑑証明書に代わるものとして、電子証明書の取得と電子署名が必要です。入力フォームの送信とともに本人確認を行うため、以下2つのアイテムをご準備ください。

- マイナンバーカード(個人番号カード)

- ICカードリーダライタ

必要書類の入手方法と書き方

e-Taxソフトで開業届を入手し、必要事項を記入する手順は以下の通りです。

- メニューボタンから「作成」を選択

- 「申告・申請等」から「新規作成」を選択

- 「申請・届出」から「所得税」を選択

- 「個人事業の開業・廃業等届出」から「個人事業の開業・廃業等届出書」を選択

- 基本情報の入力後、提出先税務署等を選択して「OK」

- メニューボタンから「署名可能一覧へ」を選択

- 「電子署名」から「書類を選択」で開業届を選び、「署名」に進む

- 「ICカードを利用」から「公的個人認証サービス(マイナンバーカード)」を選択

- パスワードを入力し、電子署名の完了

- メニューボタンから「送信」を選択

- 識別番号と暗証番号を入力して「OK」

開業届の処理状況に関しては、e-Tax受付システムのメッセージボックスで適宜確認することができます。

税務署に直接提出・郵送する場合

最寄りの税務署の窓口に持参または送付する方法もあります。税務署が開庁している平日8:30~17:00の間であれば、対面での手続きが可能です。土日祝は受付不可となっていますが、時間外収受箱への投函によって書類を提出することもできます。

以下では、税務署に持参・郵送する方法について詳しく解説します。

税務署に直接提出・郵送する際に必要なもの

開業届の提出・郵送にあたっては、以下の書類が必要です。

- 個人事業の開業・廃業等届出書

- 個人番号が分かるもの(マイナンバーカード、個人番号通知カード、住民票記載事項証明書など)

- 本人確認書類(運転免許証、パスポート、健康保険証など)

必要書類の入手方法と書き方

開業届の用紙は、所轄税務署の窓口で取得するか、国税庁のサイトからPDFファイルをダウンロードしましょう。

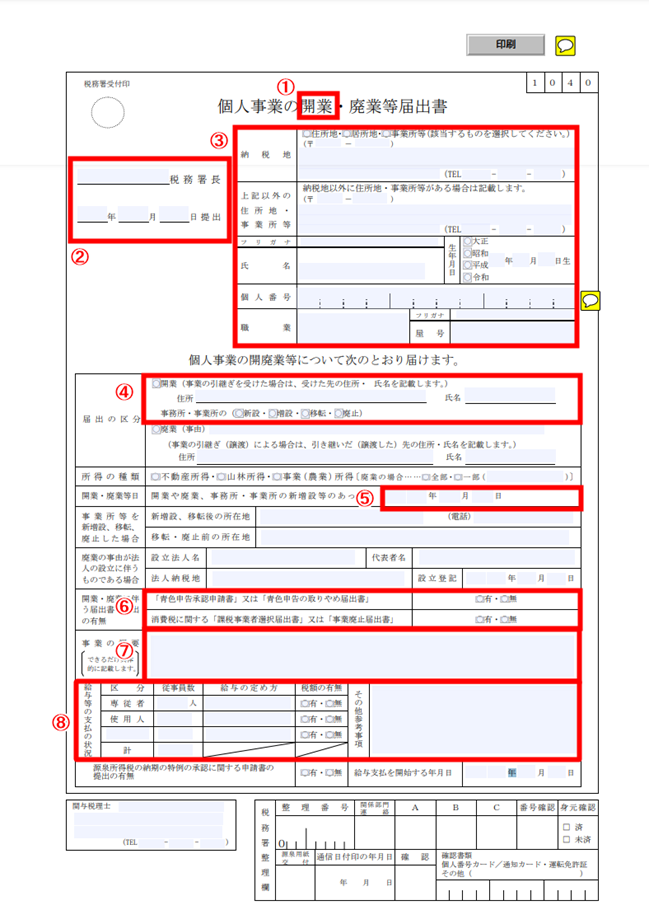

具体的な書類の作成方法については、以下の1~8をご参照ください。

- 「個人事業の開業・廃業等届出書」のうち、「開業」を〇で囲う

- 所轄の税務署名と提出日を記入

- 納税地・氏名・生年月日・個人番号・職業・屋号を記入

- 届出区分の「開業」を○で囲う

- 開業日を記入

- 「青色申告承認申請書」を提出する場合は「有」を、消費税に関する各種届出書は通常「無」を選択

- 事業の概要を記入

- 給与等の支払いの状況を記入

引用元:国税庁HP「個人事業の開業・廃業等届出書(提出用・控用)」

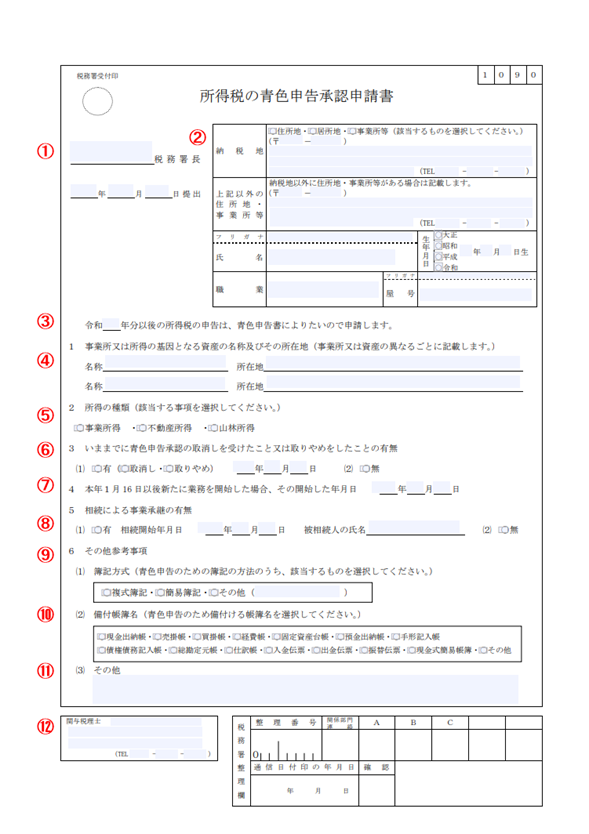

青色申告承認申請書の書き方と提出方法

青色申告を行う場合は、申告年の3月15日までに「所得税の青色申告承認申請書」を税務署に提出しなくてはなりません。あるいは、その年の1月16日以降に開業した場合は、事業の開始日から2ヶ月以内が提出期限となっています。申請書の用紙は、国税庁のHPもしくは税務署の窓口にて取得・ダウンロードが可能です。

青色申告承認申請書の具体的な記入項目については、以下のリストをご参照ください。

- 所轄の税務署名と提出日

- 納税地・氏名・生年月日・職業・屋号

- 青色申告を開始する年度

- 事業の所在地

- 所得の種類

- 過去の青色申告の履歴

- 開業日

- 相続による事業継承の有無(相続開始年月日と被相続人の氏名)

- 簿記の形式(65万円控除場合は「複式簿記」、10万円控除の場合は「簡易簿記」)

- 帳簿名

- その他の事項

- 確定申告を代行する税理士名と電話番号

青色申告承認申請書の提出方法も、「持参」「郵送」「オンライン申請(e-Tax)」の3種類から選ぶことができます。

青色申告と開業届の手続きと合わせてしておきたい手続き

個人事業主として開業する際は、国民健康保険と国民年金への加入手続きも同時に進めなくてはなりません。申請はいずれも、会社を退職した翌日から14日以内に、居住地の区役所で済ませる必要があります。

国民健康保険および国民年金への新規加入にあたっては、以下の書類をご準備ください。

| 国民健康保険の加入に必要な書類 | 健康保険の資格喪失日が分かる証明書(離職票や退職証明書など) |

|---|---|

| 個人番号の確認書類(マイナンバーカード、個人番号通知カード、個人番号が記載された住民票など) | |

| 身分証明書(運転免許証、写真付きのマイナンバーカード、パスポートなど) | |

| 国民年金の加入に必要な書類 | 退職日が分かる証明書(雇用保険被保険者離職票や雇用保険受給資格者証など) |

| 基礎年金番号の確認書類(年金手帳、年金定期便など) | |

| 身分証明書(運転免許証、写真付きのマイナンバーカード、パスポートなど) |

青色申告と開業届に関するよくある質問

ここからは、青色申告と開業届に関してよくある質問に回答します。会社員から個人事業主になる際の困りごとや、疑問の解消にもお役立てください。

開業届を出さないとどうなる?

開業届を提出しなくても法律上の罰則はありませんが、一般的に以下のデメリットが生じると考えられます。

- 小規模企業共済に加入できない(確定申告書があれば代用可能)

- 給付金や補助金が受け取れない

- 金融機関からの融資を受けにくい

- 社会的な信用度が低い

なお、個人事業主やフリーランスが事業を開始する場合は、以下の法令によって開業届の提出が義務づけられています。

所得税法第229条(開業等の届出)

居住者または非居住者は、国内において新たに不動産所得、事業所得または山林所得を生ずべき事業を開始し、当該事業に係る事務所、事業所その他これらに準ずるものを設け、これらを移転もしくは廃止した場合には、財務省令で定めるところにより、その旨その他必要な事項を記載した届出書を、その事実があった日から1月以内に、税務署長に提出しなければならない。

引用元:所得税法

開業届は期限後でも提出できる?

本来であれば、事業の開始日から1ヶ月以内に開業届を出す必要がありますが、提出期限を過ぎても申請することは可能です。

開業届を提出していない人に対して罰金や罰則が設けられていないとはいえ、なるべく早めに提出することが大切です。開業届を後から出す場合も、開業日を偽らず、実際に事業を開始した日付を記入してください。

開業届を出した後、収入がなくても大丈夫?

売上や収入がなく、事業で純損失が出たとしても、青色申告をする場合は「最大3年間の赤字繰り越し」が可能です。つまり、確定申告をすれば最長3年間は赤字分を必要経費として計上できるため、節税対策に繋げられます。

副業の場合、開業届を出すと会社にバレる?

開業届を提出しても、税務署から勤務先に内容が通知されることはありません。そもそも開業届とは、独立して個人事業を開始したことを申告する書類のため、副業の場合は届け出が不要なケースも含まれます。

副業が会社にバレる理由の1つに、住民税が給料に対する金額よりも高くなることが挙げられます。

まとめ

青色申告を行う場合は、「開業届」と「青色申告承認申請書」の提出が必要です。青色申告は、同列上にある白色申告に比べて、税法上の優遇措置が受けられることを大きなメリットとしています。開業届および青色申告承認申請書の提出方法は、いずれも持ち込み・郵送・ウェブ申請の3パターンがあります。開業届の提出期限が過ぎても法律上のペナルティはありませんが、青色申告とともに早めかつ確実に届け出ることが大切です。

「起業の窓口」では、個人事業主の方々に向けて、業務効率化のヒントや成功事例、最新のビジネス情報など、お役立ち情報を提供しています。

ぜひ、「個人事業主」に関する他の記事もご覧ください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修のもとに制作したものです。

- ※掲載している情報は、記事の公開・更新時点における商品・サービス、法令、税制に基づいており、将来これらは変更される可能性があります。

- ※記事内容の利用・実施については、ご自身の責任と判断でお願いいたします。

- ※本記事は一般的な情報提供を目的としております。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

シェア

シェア