開業届の書き方|正しい記入例や出し方、よくある質問を徹底解説

開業届は、個人事業主やフリーランスで事業を開始したことを税務署へ申告するためのものです。しかし、開業届という言葉を聞いたことがあっても、書き方や出し方といった詳細までは知らない方も多いでしょう。

そこで、こちらでは具体的な記入例や提出方法など、役立つ情報を紹介します。これから事業をスタートする個人事業主やフリーランスの方は、ぜひ参考にしてください。

- 【この記事のまとめ】

- 開業届は個人事業主が事業を開始したことを税務署に申告するための書類で、提出先は住所地を管轄する税務署です。開業から1ヶ月以内に提出する必要があります。

- 書類には納税地、氏名、職業、マイナンバー、開業日、事業内容などを記入します。青色申告承認申請書も同時に提出すれば、青色申告が可能です。

- 源泉所得税の特例を利用する場合、開業届と共に申請書を提出します。従業員が10人未満なら、年2回にまとめて納税できる特例があります。

2024年分(令和6年分)の所得税等の確定申告期間は2025年2月17日(月)から3月17日(月)です。

「起業の窓口」では、確定申告の方法、青色申告や白色申告の基礎知識、手続きの流れ、節税のコツなどを詳しく解説しています。

ぜひ、「確定申告」に関する他の記事もご覧ください。

2024年11月1日より、フリーランス保護法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス保護法の概要、制定された背景や具体的な内容などを解説しています。

「起業の窓口」では、AIインフルエンサーの茶圓氏とコラボをおこない、AIを活用してビジネスの効率化を図るための貴重な知識を提供しています。

特集ページ「AI×起業」では、最新のAI技術やツールを使った実践的なアプローチを紹介しており、起業家や個人事業主の業務をよりスマートにサポートします。

AIの力で業務の負担を軽減し、ビジネスの成長を加速させたい方に最適な情報が満載です。ぜひご覧ください。

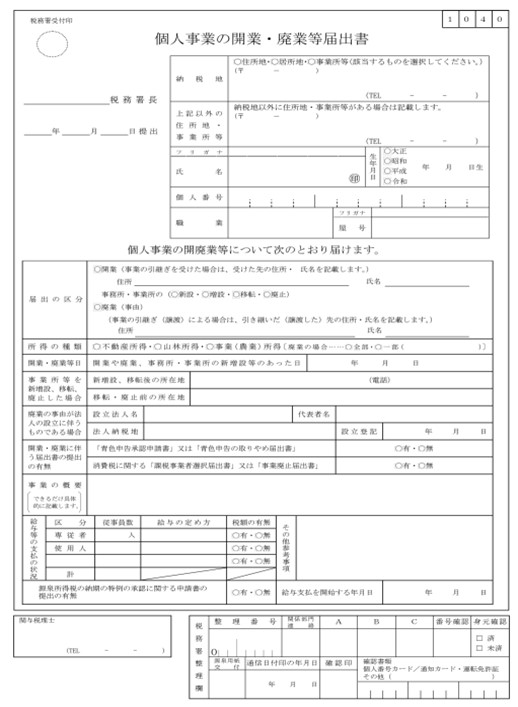

開業届の書き方

基本の書き方さえ把握しておけば、大きな手間をかけることなく届出書類を作成できます。

画像引用元:国税庁「個人事業の開業・廃業等届出書(提出用・控用)」

書き方の概要は、以下の通りです。

- 提出先と日付:提出する税務署と提出日を記入します。

- 納税地:事業を行う自宅や事業所の住所を記入します。

- 氏名、生年月日、職業、個人番号:個人番号はマイナンバーを記入します。

- 届出の区分:新たに事業を始める場合は「開業」を選択します。

- 所得の種類:事業を始める場合は「事業所得」を選択します。

- 開業・廃業日等:事業を始めた日を記入します。

- 事業所等を新増設、移転、廃止した場合:開業の場合記入する必要はありません。

- 開業・廃業に伴う届出書の提出の有無:青色申告承認申請書も出す時は選択します。

- 事業の概要:事業の内容を記入します。

- 給与等の支払いの状況:給与の決め方や従業員の人数を記入します。

- 源泉所得税(源泉税)の納期の特例の承認に関する申請書の提出の有無:源泉所得税の納期の特例を利用するか否かを問う項目です。

- 給与支払を開始する年月日:給与の支払いが始まる日付を記入します。

- 関与税理士:顧問税理士がいる場合は、氏名や連絡先を記入します。

具体的な方法は以下に詳しく解説していますので、作成時に役立ててください。

開業届を書く際に必要なもの

事前に主な書類と概要、入手方法を確認し、必要書類がどこでもらえるかチェックしましょう。

| 必要なもの | 概要 | 入手場所・入手方法 |

|---|---|---|

| 個人事業の開業・廃業等届出書 | 事業を始めたことを届け出るための書類です。 | ・税務署で入手 ・国税庁のWebサイトからダウンロード |

| 個人番号を確認できる書類 | 法務省から付与された個人番号を確認できる書類です。マイナンバーカードや通知カード(個人番号通知書)、個人番号の記載がある住民票などが該当します。 | ・マイナンバーカード:オンライン、郵送、証明用写真機で申請 ・住民票:各自治体の窓口で申請 ・通知カード(個人番号通知書):地方公共団体情報システム機構より送付されたものを利用 |

提出先と提出日

開業届の提出先は、原則として住所地を管轄する税務署です。管轄税務署を調べたい場合は、国税庁のWebサイトで検索します。

提出日は、開業届を税務署に提出した日付を記入してください。なお、開業届は開業から1ヶ月以内に提出する必要があります。1ヶ月が過ぎた場合も罰則を受けることはありませんが、後に記入する開業日と齟齬がないよう注意しておくと良いでしょう。

納税地、住所

納税地は、住所地・居住地・事務所等の中から該当するものを調べて選びます。住所地以外の納税地を選択した場合は、開業届の提出先も納税地を管轄する税務署に提出することになります。

- 住所地:事業者の生活の拠点となる住所

- 居住地:実際に住んではいないものの、主に活動を行っている場所の住所

※例:海外に住みながら日本で事業を行っている場合には日本での活動拠点を記入 - 事業所等:事業を行っている店舗などの住所

- 【事業所があるものの納税地を自宅にしたい場合】

-

上記以外の住所地・事業所等:「納税地」欄に自宅の住所、「上記以外の住所地・事業所等」欄に事業所の住所

- 【自宅ではなく事業所を納税地にしたい場合】

-

- 「納税地」欄に事業所の住所、「上記以外の住所地・事業所等」欄に自宅の住所

- 氏名・生年月日・個人番号:事業者のフルネーム・事業者の生年月日

- 個人番号:マイナンバーカードもしくは通知カードに記載されたマイナンバーの番号

- 職業:個人事業主として活動する職業

業種で個人事業税の税率が変わります。各都道府県で定められた個人事業税を確認しておくと良いでしょう。 - 屋号:個人名以外に利用する事業名

屋号がない場合は記入不要です。 - 届出の区分:新しく事業を始める場合は「開業」を選択

- 所得の種類:山林所得や不動産所得以外は事業所得を選択

- 開業・廃業日等:事業がスタートした日付

- 事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合:新たに開業する場合、記入の必要はありません。

- 開業・廃業に伴う届出書の提出の有無:同時に青色申告承認申請書などを出す場合に「有」を選択します。

- 事業の概要:事業の概要を具体的に記入

- 給与等の支払の状況:事業者本人以外に給与を支払う人がいる場合に記入

- 源泉所得税の納期の特例の承認に関する申請書の提出の有無:従業員を雇い、源泉所得税の納期に関する特例を利用したい時に「有」を選択します。

- 給与支払を開始する年月日:給与の支払いがある場合、支払い始める日付や支払い予定日を記入

氏名、生年月日、個人番号

氏名と生年月日、本人の名前と生年月日を記入します。個人番号は、マイナンバーカードに記載された番号のことです。マイナンバーカードまたは通知カードなどに記載された番号を記入してください。

職業、屋号

職業は、個人事業主として活動する職業を記入します。

屋号は、個人名以外に利用する事業名を示します。屋号がない場合は記入しなくても問題はありません。

届出の区分

新しく事業を始める場合は「開業」を選択します。事業を引き継いだ時は、引き継いだ先の住所と氏名を記入してください。

所得の種類、開業・廃業等日

所得の種類は、山林所得や不動産所得、事業所得から該当するものを選びます。開業・廃業日などでは、開業した日付を記入してください。

前述の通り、開業届は事業を初めてから1ヶ月以内に提出するよう定められています。また、青色申告承認申請書は開業した日から2ヶ月以内(その年の1月16日以後、新たに事業を開始した場合には、その事業開始日から2月以内)に出さないと、その年の確定申告で青色申告ができなくなるため開業届と同時に出しておくと安心でしょう。

事業所等を新増設、移転、廃止した場合、廃業の事由が法人の設立に伴うものである場合、開業・廃業に伴う届出書の提出の有無

新たに開業する場合は、記入する必要はありません。事業所等を新設、増設、移転、廃止した場合は、それぞれ該当する所在地を記入します。

また「廃業の事由が法人の設立に伴うものである場合」とは、法人を立ち上げたことによって個人事業主を廃業する場合のことです。法人名・代表者・法人の納税地・設立登記を行った日付を記入してください。

事業の概要

職業欄に記載した職業に沿って、事業の概要を具体的に記入します。職業と事業の概要の具体例は、以下の通りです。

- 【職業:事業の概要】

-

- 飲食業:「カフェの経営」「ラーメン店の経営」など

- 小売業:「食品の店舗販売」など

- システムエンジニア:「ソフトウエアの要件定義・設計・プログラミング」など

給与等の支払の状況、源泉所得税の納期の特例の承認に関する申請書の提出の有無、給与支払を開始する年月日

「給与等の支払の状況」は、事業者本人以外に給与を支払う人がいる場合に記入します。

- 従業者数:専従者欄には家族を従業員とした場合の数、使用者欄には家族以外の従業員の数

- 給与の定め方:月給や時給など、給与を支払う方法

- 税額の有無:源泉徴収する時は「有」、源泉徴収をしない時は「無」を選択

※給与を支払う時は源泉徴収をするのが基本です。

「源泉所得税の納期の特例の承認に関する申請書の提出の有無」は、源泉所得税の納期に関する特例を利用したい時に「有」を選択したうえで、開業届といっしょに「源泉所得税の納期の特例の承認に関する申請書」を提出します。

従業員に給与を支払い、源泉徴収を行う場合は翌月の10日までに税金を納める必要がありますが、従業員10人未満の小規模な個人事業主が特例を使えば年2回にまとめて納税できようになります。

「給与支払を開始する年月日」は、従業員に給与を支払った日付もしくは給与の支払い予定日を記入しましょう。

開業届とは

開業届とは、個人事業主やフリーランスが新しく事業を始めたことを税務署に申告するために提出するものです。営利目的の継続的な事業を開始した人は、すみやかに開業届を提出する義務があります。

また、提出期限は開業した日から1ヶ月以内と定められています。開業の準備とともに、開業届も用意しておくとスムーズでしょう。

開業届の出し方

開業届の出し方には、税務署窓口へ持参・郵送・インターネット申請の3種類があります。それぞれの出し方について解説しますので、自分に合った方法で開業届を提出してください。

管轄の税務署窓口へ持参する

納税地を管轄する税務署の窓口へ行き、必要書類を提出します。必要書類一覧は、以下の通りです。

- 【必要書類一覧】

-

- 個人事業の開業届出・廃業届出書:提出用と控え用の2部を用意します。

- マイナンバーカードの写し:マイナンバーカードがない場合は、マイナンバーが確認できる書類(マイナンバー記載の住民票の写し、通知カードなど)と本人確認書類 (運転免許証、パスポートなど)の両方を準備します。

- 開業届以外に提出する書類:青色申告承認申請書など、開業届と同時に提出したい書類がある場合は用意しておきます。

開業届の控えは、個人事業主であることを証明するために必要となることがありますので、忘れずに用意してください。

管轄の税務署へ郵送する

税務署へ行く時間がない場合、管轄の税務署へ郵送することでも開業届を提出できます。必要書類一覧は、以下の通りです。

- 【郵送書類一覧】

-

- 個人事業の開業・廃業等届出書:提出用と控え用の2部を用意します。

- 返信用封筒:自分の住所を記載、返信用の切手を貼っておきます。

- マイナンバーカードの写し:マイナンバーカードがない場合は、マイナンバーが確認できる書類+本人確認書類の写しを同封します。

- 開業届以外に提出する書類

必要書類を入れて税務署へ郵送すると、後日返信用封筒で受領印の入った開業届の控えが届きます。

管轄の税務署へ郵送する際のポイント

マイナンバーカードがない場合は、マイナンバーが確認できる書類の他に本人確認書類として免許証やパスポートの写しの同封も忘れないようにしてください。マイナンバーカードがある場合は、マイナンバーカードの写しが本人確認書類として扱われるため、本人確認書類の写しは必要ありません。

また、郵送物の中にはマイナンバーカードの写しなどの重要な書類も含まれますので、きちんと税務署へ届いたことを確かめるためにレターパックや簡易書留など追跡ができる方法で送るのがおすすめです。

インターネットで申請する

e-Taxを利用すれば、インターネット上での申請も可能です。インターネットを利用する際には、以下のものを用意してください。

- 【インターネット申請に必要なもの】

-

- マイナンバーカード

- マイナンバーカードの読み込むためのICカードリーダーもしくは対応スマートフォン

- パソコン

- インターネット環境

必要なものが揃ったらインターネットでe-Taxに繋ぎ、必要事項を記入した上で開業届を提出します。

インターネットで申請する際のポイント

前述の通り、インターネットで申請する際にはe-Taxの手続きが必要です。e-Taxとは、開業届をはじめとした届出の申請や税金の申告などをインターネット経由で行える国税電子申告・納税システムを指します。e-Taxを上手に利用すれば自宅で申請や申告ができるため、活用してみると良いでしょう。

なお、e-Taxを利用するにあたっては、利用者識別番号の取得を始めとした事前準備が必要です。以下の手順を参考にしてください。

- 【事前準備の手順】

準備が整ったら、e-Taxで開業届のインターネット申請を行います。手続きの手順は、以下の通りです。

- 【開業届のインターネット申請手順】

-

- e-Taxソフトで開業届を作成:ソフト内で「個人事業の開業・廃業等届出書」を選び、必要事項を入力します。

- 電子証明書の付与:ICカードリーダーをパソコンに繋ぎ、マイナンバーカードを挿入して開業届に電子証明書を付与します。

- 届出を申請:送信可能一覧で送信ボタンを押したら、開業届の提出は完了です。

開業届の提出方法や、一緒にすべき手続き、出した後やることなどは、こちらの記事で詳しく解説しています。

開業届に関するよくある質問

開業届の提出にあたっては、疑問に感じることもたくさんあるのではないでしょうか。ここからはよくある質問と回答を紹介しますので、役立ててください。

副業でも開業届は出すべき?

本業ではなく副業だとしても、継続的に安定した収入を得ている場合は開業届を出す必要があるとされています。

ただし、一時的に収入を得ている場合は継続的な事業とはならないため、開業届を出さなくても問題はありません。副業で開業届が必要な場合と不要な場合の事例は、以下の通りです。

- 【副業で開業届が必要な場合】

-

- オンライン英会話講師として複数の生徒から依頼を受け、毎週授業を行っている

- 会社の仕事とは別にフリーのシステムエンジニアとして継続的に仕事を請け負っている

- 【副業で開業届が不要な事例】

-

- 雑貨や洋服など、要らなくなったものをフリマアプリで売却している

- 趣味レベルで年に1~2回程度、手作りアクセサリーをネット販売している

開業届を出すと会社にバレる?

開業届を提出するだけで会社側に副業がバレることはありません。しかし、副業による住民税の増額でバレることがあるため注意が必要でしょう。

住民税は副業で得た収入と会社で得た収入の両方にかかるため、年末調整時に住民税が急に増えたことを会社に知られると「他に収入源があるのでは?」と疑われ、副業がバレやすくなるでしょう。会社に知られないためには、確定申告の際に住民税を会社に徴収してもらう特別徴収を選ばず、自分で納税する普通徴収を選ぶのがおすすめです。

個人事業主は職業欄に何を書く?

個人事業主やフリーランスが一般的な書類の職業欄への記載を求められたら「個人事業主」「フリーランス」「自営業」と記入して問題はありません。主婦の場合も、配偶者の扶養から外れるレベルで個人事業主として収入を得ているのであれば「個人事業主」などと記載すると良いでしょう。

ただし、税務署に提出する開業届の場合は銀行口座の開設などに使用するため、第三者にも分かるように明確に「コンサルタント」「ライター」「Webデザイナー」など、実際に行っている事業を書いてください。

まとめ

開業届の書き方は、基本さえ覚えておけば難しいものではありません。税務署や国税庁のWebサイトで開業届を入手し、マイナンバーが記載された書類を用意しておけば、誰でも簡単に作成できます。

また、開業届は事業を始めた日から1ヶ月以内に出すのが原則です。税務署の窓口に持参する他、郵送やインターネット申請も選べますので、期限内に提出できるよう必要な準備を整えてください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修のもとに制作したものです。

- ※掲載している情報は、記事の公開・更新時点における商品・サービス、法令、税制に基づいており、将来これらは変更される可能性があります。

- ※記事内容の利用・実施については、ご自身の責任と判断でお願いいたします。

- ※本記事は一般的な情報提供を目的としております。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

シェア

シェア