【個人事業主必見!】開業届とは?書類の書き方や税務署への出し方を解説

個人事業主が事業を開始した後に必要な手続きのひとつですが、開業届を提出する方法が分からない方も多いのではないでしょうか。

この記事では、開業届とは何か、提出方法や注意点などについて紹介します。開業を考えている方や開業届の出し方が分からない方は、ぜひ参考にしてください。

- 【この記事のまとめ】

- 開業届は、個人が事業を開始した際に税務署へ提出する義務のある書類です。提出期限は開業日から1ヵ月以内となっています。

- 開業届とマイナンバー確認書類が必要です。提出方法はオンライン、郵送、または税務署の窓口で行えます。

- 開業届を提出することで、青色申告や事業用口座の開設、補助金申請が可能になります。提出後は確定申告や健康保険、年金の手続きも必要です。

- 開業届とは

- 開業届を出すときに必要な書類

- 開業届の書き方

- 自分で手書きする場合

- 会計ソフトを使って作成する場合

- 開業届の提出方法

- オンラインで提出する方法

- 税務署へ郵送する方法

- 開業届を提出するメリット

- 開業届を提出するデメリット

- 開業届に関する注意点

- 控えを保管する

- 開業届を出さないリスクを理解しておく

- 開業届の提出と合わせてしておきたい手続き

- 青色申告の申請

- 国民健康保険・国民年金の手続き

- 開業届の提出後に必要な手続き

- 開業届に関するよくある質問

- 開業届は遡って提出できる?

- 開業届を出した後、収入がなくても大丈夫?

- 副業の場合、開業届を出すと会社にバレる?

- 開業届提出前に購入したものは経費になる?

- 個人事業主のお金の管理には「FREENANCE」がおすすめ!

- 「FREENANCE」の口コミはこちらをチェック!

- まとめ

2024年分(令和6年分)の所得税等の確定申告期間は2025年2月17日(月)から3月17日(月)です。

「起業の窓口」では、確定申告の方法、青色申告や白色申告の基礎知識、手続きの流れ、節税のコツなどを詳しく解説しています。

ぜひ、「確定申告」に関する他の記事もご覧ください。

2024年11月1日より、フリーランス保護法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス保護法の概要、制定された背景や具体的な内容などを解説しています。

「起業の窓口」では、AIインフルエンサーの茶圓氏とコラボをおこない、AIを活用してビジネスの効率化を図るための貴重な知識を提供しています。

特集ページ「AI×起業」では、最新のAI技術やツールを使った実践的なアプローチを紹介しており、起業家や個人事業主の業務をよりスマートにサポートします。

AIの力で業務の負担を軽減し、ビジネスの成長を加速させたい方に最適な情報が満載です。ぜひご覧ください。

個人事業主の方をサポート!

起業の窓口経由で特典GET!

資金繰り・情報漏洩・納期遅延などのトラブルでお悩みを抱えている個人事業主・フリーランスの方は多いでしょう。

そのようなお悩みはFREENANCE(フリーナンス)で解決できます。

個人事業主・フリーランスの方は起業の窓口経由で申し込むと、お得な特典が受けられます!

開業届とは

開業届、正式名称「個人事業の開業・廃業等届出書」は、個人が新たに事業を始めたことを税務署に届け出するために用いられます。事業主である以上は、提出が義務付けられています。開業届は、個人事業主はもちろん、フリーランスや副業の場合も事業を開始した際には、開業届の提出が必要です。

開業届は、納税地を管轄している税務署に提出します。個人で事業を行う場合は納税地が自宅になることが多いですが、別に事業所を設けて事業を行う場合は、事業所を納税地として届け出ることもできます。

提出する時期は、事業を始めた開業日から1ヵ月以内と定められています。提出の期限日が土曜・日曜・祝日になる場合は、翌日に提出すれば問題ありません。開業したら、できる限り早めに提出しておくと安心です。

開業届を出すときに必要な書類

開業届を出すときに必要な書類は、以下の2つです。

- 開業届

- マイナンバー確認書類

なお、印鑑は不要です。

開業届の書き方

ここからは、開業届の書き方を紹介します。

自分で手書きする場合

開業届を手書きする際は、所定の書類に以下の内容を記入していきます。

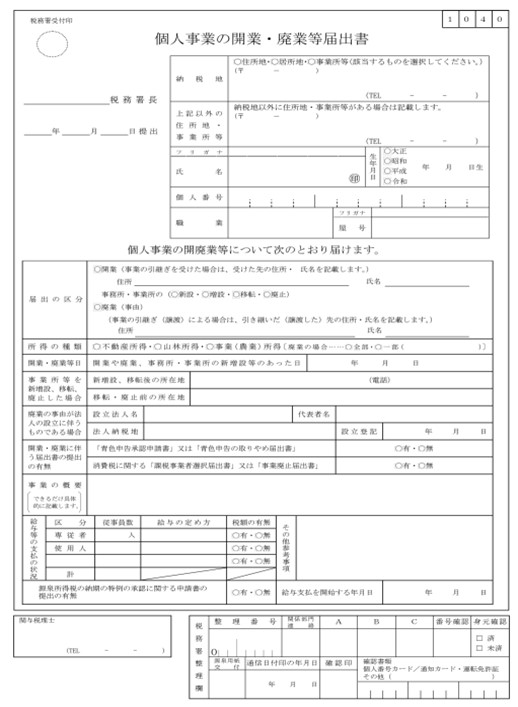

画像引用元:国税庁「個人事業の開業・廃業等届出書(提出用・控用)」

書き方の概要は、以下の通りです。

- 提出先と日付:提出する税務署と提出日を記入します。

- 納税地:事業を行う自宅や事業所の住所を記入します。

- 氏名、生年月日、職業、個人番号:個人番号はマイナンバーを記入します。

- 届出の区分:新たに事業を始める場合は「開業」を選択します。

- 所得の種類:事業を始める場合は「事業所得」を選択します。

- 開業・廃業日等:事業を始めた日を記入します。

- 事業所等を新増設、移転、廃止した場合:開業の場合記入する必要はありません。

- 開業・廃業に伴う届出書の提出の有無:青色申告承認申請書も出す時は選択します。

- 事業の概要:事業の内容を記入します。

- 給与等の支払いの状況:給与の決め方や従業員の人数を記入します。

- 源泉所得税(源泉税)の納期の特例の承認に関する申請書の提出の有無:源泉所得税の納期の特例を利用するか否かを問う項目です。

- 給与支払を開始する年月日:給与の支払いが始まる日付を記入します。

- 関与税理士:顧問税理士がいる場合は、氏名や連絡先を記入します。

開業届を郵送もしくは持参して手書きする場合の、開業届の書き方や記入例については、こちらの記事で詳しく解説しています。

会計ソフトを使って作成する場合

開業届は会計ソフトで作成することもできます。

ここでは、freee開業を使った場合の作り方を紹介します。freee開業は、無料で利用できる開業届作成サービスです。マイナンバーカードがあれば、スマホで簡単に提出することができます。

- freee開業に登録

- 事業情報を入力

- 法人情報を入力(個人事業主の場合は不要)

- 記入内容を確認

- 開業届を作成

- 開業届を提出

参考:freee開業

開業届の提出方法

開業届の提出方法は、下記の3種類があります。

- オンラインで申請する

- 管轄の税務署へ郵送する

- 管轄の税務署窓口へ持参する

どの方法を選ぶかによって手続きが変わるため、あらかじめ確認して自分に合った方法で開業届を提出してください。

オンラインで提出する方法

インターネット上で開業届を提出する場合は、国税電子申告・納税システムの「e-tax」を利用します。オンラインなら税務署に出向かず手軽に開業届を提出できるため、利用してみるものよいでしょう。

オンライン提出に必要なもの

オンラインで提出する際に必要なものは、以下の通りです。e-taxを使うにあたって事前に準備しておくべきものがあるため、あらかじめ確認しておくと安心です。まだ用意していない場合は、開業届を出す前に入手するようにしてください。

- 【オンラインでの提出に必要なもの】

-

- マイナンバーカード

- マイナンバーカードの読み込むためのICカードリーダーもしくは対応スマートフォン

- パソコン

- インターネット環境

マイナンバーカードは、交付申請から受け取りまでには時間がかかるため、なるべく早めに手続きをしておくとよいでしょう。交付申請は、スマートフォンやパソコンでも可能です。

またオンラインでの申請には、パソコンからマイナンバーカードを読み取る必要があります。

ICカードリーダーは、家電量販店やインターネット通販などで手に入れられますが、必ずマイナンバーカードが使えるタイプを選ぶようにしてください。

オンラインで提出する際の事前準備

e-Taxを利用するにあたっては、利用者識別番号や電子証明書の取得などの事前準備が必要です。以下の手順を参考にしてください。

事前準備の手順は下記の流れになります。

- 【事前準備の手順】

-

事前準備の手順は下記の流れになります。

「e-tax」を使用した開業届の提出手順

事前準備と必要なものが揃ったら、以下の手順で開業届を提出しましょう。

- 【e-taxで開業届を提出する手順】

-

- メニューから「作成」を選ぶ

- 「申告・申請等」から「新規作成」を選ぶ

- 「申請・届出」から「所得税」へ進む

- 「個人事業の開業・廃業等届出」から「個人事業の開業・廃業等届出書」を選ぶ

- 届出書に必要な事項を記入する

- 記入内容を確認したら「作成完了」を選ぶ

- ICカードリーダーをパソコンに繋ぎ、マイナンバーカードを挿入して開業届に電子証明書を付与する

- 送信可能一覧で送信ボタンを押す

開業届が正しく送信できたら、e-taxのメッセージボックスに申告データを受信した旨を知らせる通知が届くので、忘れずに確認してください。

税務署へ郵送する方法

オンラインでの提出が難しい場合は、税務署の窓口に直接提出するか、あるいは郵送する方法があります。自分に合った方法を選び、開業届を提出するようにしてください。ここからは、書類の入手方法や、税務署の窓口もしくは郵送での出し方について解説します。

税務署に直接提出・郵送する際に必要なもの

税務署に直接提出・郵送する際は、以下の必要書類を揃えます。

- 【税務署に提出・郵送提出する際に必要なもの(マイナンバーカード有)】

-

- マイナンバーカード

- 個人事業の開業・廃業等届出書

マイナンバーカードが用意できない方は、以下書類を準備してください。

- 【税務署に提出・郵送提出する際に必要なもの(マイナンバーカード無)】

-

- マイナンバーの確認が可能なもの(通知カードなど)

- 身分を証明できるもの(運転免許証・パスポートなど)

- 個人事業の開業・廃業等届出書

必要書類の入手方法と提出手順

開業届の必要書類は、税務署で受け取るか国税庁のWebサイトからダウンロードできます。

必要事項を記入後、管轄税務署の窓口に持参するか郵送で提出してください。なお、オンライン提出の場合も記入内容は基本的に同じです。

必要事項を記入後、管轄税務署の窓口に持参するか郵送にて提出します。郵送の場合、税務署にきちんと届いたか確認するため簡易書留かレターパックで送るのがおすすめです。

また、開業届の控えと返送用封筒・返送用切手も忘れずに同封して郵送してください。

開業届を提出するメリット

開業届を出すことで、以下のようなメリットがあります。

- 所得税の青色申告承認申請書を出せば青色申告での確定申告ができる

- 事業用の銀行口座が開設できる

- 補助金の申請ができる

- 小規模企業共済に加入できる

開業届を提出すると事業が公的に認められることになるため、屋号を冠した口座の開設が可能になるほか、事業に役立つ補助金の申請ができたり、小規模企業共済に加入できたりといった利点があります。

補助金・助成金の違いについては、次の記事をご覧ください。

その他、開業届を出すメリット・デメリットはこちらの記事で詳しく解説しています。

開業届を提出するデメリット

開業時の注意点として会社を辞めて新たな事業を開始する場合、失業保険を受け取れなくなることが挙げられます。

また、扶養者が加入している健康保険に「個人事業主は扶養の対象にはならない」と定められている場合、所得が130万円を超えなくても扶養対象から外れる可能性があります。

開業届に関する注意点

開業届を出すときは、以下の点に注意しましょう。

- 控えを保管する

- 開業届を出さないリスクを理解しておく

控えを保管する

開業届は、原本だけでなく、控えも作成した上で提出時に税務署から受領印を押してもらってください。控えは、個人事業主であることの証明書になるため、大切に保管する必要があります。

提出方法別の控えの受け取り方は、以下の通りです。

- 窓口に直接提出

原本とともに控えも提出し、受領印を押してもらってから受け取ります。 - 郵送で提出

原本とともに控えと返信用封筒を同封してください。後日、税務署が押印後の控えを返送してくれます。 - オンラインで提出

開業届の申告データとe-taxからの受信通知を印刷し、控えとして保管します。

開業届を出さないリスクを理解しておく

開業届の提出は、任意ではなく義務として定められています。また、開業届を出さないと屋号を冠した銀行口座の作成ができないなどの不利益を被ることになります。滞りなく事業を行うためにも、開業届は出した方がよいでしょう。

開業届の提出と合わせてしておきたい手続き

開業届に併せて別の申請を行っておけば、二度手間を省けるようになります。どのような手続きをするべきかを確認し、スムーズな開業につなげましょう。

青色申告の申請

青色申告とは、事業上の取引を記帳した帳簿に基づいて確定申告を行うことを指し、最大65万円の控除が受けられます。青色申告が必要な人の特徴は、以下の通りです。

- 税理士に毎月の記帳業務を依頼する人、または自ら簿記の原則に従って記帳ができる人:青色申告を選ぶことによって最大65万円の控除が受けられるため、節税対策になります。

- 事業を手伝っている家族へ給与を支払っている人:給与を経費として計上できるようになります。

この他にも青色申告によって受けられる節税メリットはさまざまあるため、必要な場合には申請を検討してください。

なお、青色申請の必要書類は「所得税の青色申告承認申請書」です。納税地を管轄する税務署の窓口に持参するか郵送で申請できます。

国民健康保険・国民年金の手続き

会社を辞めて個人事業主になったら、国民健康保険と国民年金の手続きが必要です。それぞれの手続き方法については、以下の通りです。

- 【国民健康保険の手続き】

- 国民健康保険異動届・健康保険資格喪失証明書(退職証明書や離職票で代用可能)・マイナンバー・本人確認書を用意し、各自治体の国民健康保険窓口に提出します。会社を退職した翌日から2週間以内に手続きをしてください。

- 【年金の手続き】

- 年金手帳・本人確認書・印鑑・退職した勤務先と退職年月日が分かる書類(離職票・退職証明書など)を用意し、各自治体の年金担当窓口に提出します。退職日から2週間以内に手続きをしてください。

開業届の提出後に必要な手続き

開業届を提出した後は、事業に関する記帳作業を行い、確定申告を行う必要があります。確定申告が必要な人の条件は、以下の通りです。

- 個人事業主やフリーランス: 計算の結果、所得税が発生する場合

- 副業を行っている給与所得者:本業以外の副業で年間20万円以上の収入(副業が事業など給与所得以外であれば所得が20万円以上)がある場合

など

ただし、上記以外でも確定申告をしておかないと融資を受けられなくなるなどの不都合が生じることがありますので、確定申告の義務がない場合でも確定申告は行うことをおすすめします。

なお、開業届提出後に住所変更があった場合は「所得税・消費税の納税地の異動に関する届出書」を税務署へ提出してください。

開業届に関するよくある質問

開業届の提出にあたっては、さまざまな面で疑問に感じることもあるのではないでしょうか。ここからは、よくある質問とその回答を紹介しますので、疑問を解消するために役立ててみてください。

開業届は遡って提出できる?

開業届は、遡って提出できます。通常は事業を始めた日から1ヶ月以内に提出すべきと定められていますが、たとえ1ヶ月以上経過したとしても開業した日付に遡って提出できるのが一般的です。もし1ヶ月を過ぎてしまったとしても問題ないため、なるべく早めに提出するようにしてください。

ただし、開業届の提出日は遡れません。税務署に開業届を申請した日が提出日として記録されることになります。

開業届を出した後、収入がなくても大丈夫?

開業届を提出した後に収入なしの状態になったとしても、問題はありません。開業届を提出する条件には、所得の額や収入の有無は含まれていないためです。たとえ収入なしの状態であったとしても、開業届を出しておけば補助金に応募できるといったメリットがあります。

副業の場合、開業届を出すと会社にバレる?

開業届を出しただけで、副業が会社にバレることはありません。ただし、個人事業主としての利益が上がると本業のみの場合よりも住民税が高くなるため、会社に副業が知られる可能性があります。

開業届提出前に購入したものは経費になる?

開業届提出前に購入したものでも事業のための支出であれば、経費計上が可能です。具体的には、開業のため勉強会への参加費用や打ち合わせ費用、パソコン購入費用、通信費などが挙げられます。

個人事業主のお金の管理には「FREENANCE」がおすすめ!

出典:FREENANCE

お金に関して心配事がある個人事業主には「FREENANCE」をおすすめします。FREENANCEはGMOが提供しているフリーランス・個人事業主を支えるお金と保険のサービスです。

FREENANCEでは、あんしん補償サービスで万が一のときの資金繰りに対応できる、急な資金不足にはファクタリングを利用できるといったように、お金に関するサポートをしています。

開業届に記載する納税地としてオフィスの住所を使いたい場合は、GMOオフィスサポート バーチャルオフィスのサービスを利用することもできます。個人事業主として働くうえで不安に感じる点があれば、ぜひ利用を検討してみてはいかがでしょうか。

また、保険サービスや福利厚生などのサービスも提供しており、フリーランスや個人事業主を包括的にサポートしています。

「起業の窓口」では、バーチャルオフィスをご検討中の方に向けて、お役立ち情報を提供しています。

ぜひ、「バーチャルオフィス」に関する記事をご覧ください。

「FREENANCE」の口コミはこちらをチェック!

| 職業 | 年代 | 口コミ |

|---|---|---|

| 映像クリエイター | 30代 | UIやウェブデザインがシンプルで直感的なため、比較的このようなサービスに対する知識が疎くても分かりやすかったです! |

| カメラマン・映像クリエイター・イラストレーターなど | 30代 | まだ登録したばかりなのですが、即日払いや補償など、フリーランスならではの、かゆいところに手が届くサービスはとても魅力的だと思います。 |

| コンサル | 40代 | 即日払いの入金はだいぶ早いと思います!審査用の資料の追加を求められることはありますが、そこまで負担ではないです。 |

| Webデザイナー・UI/UXデザイナー・DTPオペレーターなど | 30代 | Lancersと提携しているため、数クリックで審査ができて使いやすいです。 個別だと書類やエビデンスの準備が時間かかりますが、比較的簡単に審査ができます。 |

| 配送・運送 | 50代 | フリーナンスのあんしん補償はデザインが可愛く目に入りやすく補償もわかりやすいのでつい加入してしまいました!今もレギュラーで継続しています。 リーズナブルな価格での補償なので安心しています。 |

まとめ

開業する場合、開業届の提出は必須であるほか、提出しておくことで屋号付きの事業用口座がつくれたり、補助金に応募できたりといった利点があります。青色申告や国民健康保険、国民年金に関する手続きもまとめて行えば、後で面倒な思いをせずに済むでしょう。スムーズに開業できるよう、基本的な知識を身につけたうえで手続きを行ってみてください。

「起業の窓口」では、個人事業主の方々に向けて、業務効率化のヒントや成功事例、最新のビジネス情報など、お役立ち情報を提供しています。

ぜひ、「個人事業主」に関する他の記事もご覧ください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修のもとに制作したものです。

- ※掲載している情報は、記事の公開・更新時点における商品・サービス、法令、税制に基づいており、将来これらは変更される可能性があります。

- ※記事内容の利用・実施については、ご自身の責任と判断でお願いいたします。

- ※本記事は一般的な情報提供を目的としております。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

シェア

シェア