個人事業主の年収300万の手取りは?税金・保険料の計算と節税術

本記事では、年収300万円の個人事業主の手取り額や納める税金、確定申告する手順などについて解説します。ぜひ参考にしてみてください。

- 【この記事のまとめ】

- 年収300万円の個人事業主の手取りは、青色申告で約233.5万円、白色申告で約231.5万円です。税金や経費を引いた額になります。

- 個人事業主は所得税、住民税、消費税、個人事業税を納めます。税額は所得に基づき、住む場所や事業内容で異なることがあります。

- 青色申告の活用や経費の漏れなく申告することが節税に効果的です。また、iDeCoやふるさと納税も税負担を軽減する方法です。

2025年分(令和7年分)の所得税等の確定申告期間は2026年2月16日(月)から3月16日(月)です。

「起業の窓口」では、確定申告の方法、青色申告や白色申告の基礎知識、手続きの流れ、節税のコツなどを詳しく解説しています。

ぜひ、「確定申告」に関する他の記事もご覧ください。

2024年11月1日より、フリーランス・事業者間取引適正化等法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス・事業者間取引適正化等法の概要、制定された背景や具体的な内容などを解説しています。

「起業の窓口」では、AIインフルエンサーの茶圓氏とコラボをおこない、AIを活用してビジネスの効率化を図るための貴重な知識を提供しています。

特集ページ「AI×起業」では、最新のAI技術やツールを使った実践的なアプローチを紹介しており、起業家や個人事業主の業務をよりスマートにサポートします。

AIの力で業務の負担を軽減し、ビジネスの成長を加速させたい方に最適な情報が満載です。ぜひご覧ください。

年収300万円の個人事業主の手取りはいくら

年収300万円稼いだ個人事業主の手取り額はいくらでしょうか。

個人事業主の手取りは、以下の計算式で表せます。

所得から所得税や住民税などの税金と必要経費の合計を引いて残った金額になります。

以下の表は、30歳独身で基礎控除のみを想定した場合の税金一覧です。

| 青色申告 | 白色申告 | |||

|---|---|---|---|---|

| 所得税 | 70,000円 | 665,000円 | 60,000円 | 685,000円 |

| 住民税 | 150,000円 | 120,000円 | ||

| 個人事業税 | 5,000円 | 5,000円 | ||

| 年間保険料 | 200,000円 | 200,000円 | ||

| 健康保険料 | 240,000円 | 300,000円 | ||

| 手取り額 | 3,000,000円-665,000円=2,335,000円 | 3,000,000円-685,000円=2,315,000円 | ||

年収300万円から税金の合計額を引くと、青色申告をしている場合は約233.5万円、白色申告をしている場合は約231.5万円になります。

個人事業主が納める主な4つの税金

税金は誰もが納めるべきものですが、個人事業主は会社員と異なり、自分で納める必要があります。

個人事業主が納めるべき税金は以下の4つです。

- 所得税

- 住民税

- 消費税

- 個人事業税

納税の際に自分が納めるべき税金を把握しておかないと、税金の納付漏れになりかねないため、本章で確認しておきましょう。

所得税

所得税は、個人事業主の年間所得に対して課せられる税金で、収入から必要経費を差し引いた金額の課税所得に基づいて税額が決まります。必要経費とは、事業を行ううえで必要なオフィスの家賃や外注費などのことです。

また、所得税の税率は段階的に設定されており、所得が増えるほど税率も上がるため、収入が増えた年は所得税の増加に備える必要があります。

経費の計上ミスや所得の申告ミスは避け、適切な計算と申告を行うことは、個人事業主としての信頼を築く基盤となります。

住民税

住民税は、個人事業主を含むすべての住民が納める地方税のひとつであり、都道府県と市町村で分かれています。

住民税の税額は、前年の所得に基づき計算されます。所在地の自治体によっても税額は異なるため、同じ所得の個人事業主でも住む場所によって納税額に違いが出ることが特徴です。

個人事業主の場合、所得が変動すると住民税も変わるので、所得が増加した年は翌年の住民税増加を予測し、しっかりと予算を組むことが重要です。

また、移住を検討している方は、新しい居住地の住民税の税率をチェックすることをおすすめします。

消費税

消費税は、商品やサービスの提供に対して課される間接税で、個人事業主が商品やサービスを販売する際、消費税を上乗せして顧客から徴収し、そのあと国に納めます。個人事業主が購入した商品やサービスにも課されるため、実質的な納税額は「徴収した消費税」から「支払った消費税」を差し引いた額となります。差額を納税額として国に支払うシステムです。

特に、年間の売上が一定額を超える個人事業主は、消費税の納税義務が発生します。

納税義務がある場合、適切な帳簿の取り扱いや消費税の計算が必要となるため、専門家のアドバイスを求めるとよいでしょう。

個人事業税

個人事業税は、個人事業主の事業所得に対して課される地方税です。個人事業税の対象となるのは、事業所得を有する個人事業主であり、計算基準は所得税とは異なります。

事業収入から事業経費を引いた金額が課税所得となり、課税所得に対して税率が適用されて税額が決まります。税率や控除額は、居住する自治体によって異なるため、具体的な納税額は各市町村の条例を確認することが必要です。

個人事業税は所得税や住民税とは独立して課税されるため、これらの税金と合わせてしっかりと予算を組む必要があります。

個人事業主が確定申告する際の手順

個人事業主になって初めて確定申告をする方のなかには、手順がわからず不安に思う人もいるでしょう。

本章では、個人事業主が確定申告をする際の手順を紹介します。

- 提出に必要な書類を準備する

- 控除や経費を計算する

- 確定申告書を作成する

- 確定申告書を提出する

- 納付又は還付する

事前に流れを理解していると、準備する書類ややるべきことがわかるため、スムーズに進められます。

手順1:提出に必要な書類を準備する

まずは、提出に必要な書類を準備しましょう。書類に不足や誤りがあると、申告そのものが受け付けられない場合があり、その後の税務調査で問題が起こる可能性があります。

書類が足りない場合は、追加の手続きが必要になる場合があるため、余計に時間がかかってしまいます。

個人事業主は、適切な書類管理と提出書類の事前準備により、確定申告を円滑に進め、税務上のリスクを最小限に抑えましょう。

手順2:控除や経費を計算する

続いて、控除や経費の金額を計算します。焦って作業すると、数字を打ち間違えたり見落としがあったりしかねないため、あとで税務調査の際に問題となる恐れがあります。

また社会保険料控除など証明書の添付が必要な項目もあるため、事前に手元に用意しておくことが大切です。

なお計算に使った領収書は、確定申告後も保管する必要があることを覚えておきましょう。

手順3:確定申告書を作成する

確定申告書を作成する方法には、主に4つの方法があります。

- 確定申告書等作成コーナーで作成

- 手書き

- 確定申告ソフトを活用

- 税理士に依頼

確定申告書等作成コーナーで確定申告書を作成する方は、国税庁のホームページからできます。

また、手書きで書類作成をやりたくない方には、会計ソフトの活用や税理士に依頼する方法がおすすめです。専用ソフトを使うことで、自動で計算してくれるため、書類作成の手間を減らせます。

書類作成を自分で行いたくない方は、税理士に依頼することも可能です。自分で書類作成するよりもミスを防げるので、追加で申告しなければならないなどのトラブルが起きにくいでしょう。

手順4:確定申告書を提出する

確定申告書の作成が完了したら、提出します。提出期限は毎年、2月16日〜3月15日です。

提出方法は、e-Taxによる電子申請や窓口へ直接提出などがあります。e-Taxは税務署でも勧められている方法で、24時間いつでも利用できるため、忙しい方におすすめです。ただし、e-Taxにはマイナンバーカードやカードリーダなどが必要となる点は注意が必要です。

窓口は受付時間が決まっているため忙しい方には向きませんが、その場で職員にわからないことを聞けるので初めての方にはおすすめといえます。

手順5:納付又は還付する

確定申告書の提出が完了したら、納税額が決まり、すでに支払いすぎている場合は還付額が決定します。

納税を現金で行う場合、期限は原則として3月15日です。納税するお金が手元にない場合や、現金納付が面倒な場合には振替納税の利用がおすすめです。

書類の確認が終わり還付になる場合、1〜2ヶ月程度で国税還付金として、指定の口座に入金されます。

また、還付金を早めに受け取りたい方は、e-Taxによる電子申請を行うことで、書類提出よりも早く受け取れます。

確定申告の手順について詳しいことを知りたい方は以下の記事を参考にしてください。

確定申告を楽にしたいと悩む方へ

質問に答えていくだけで、経理の作業がはじめての方でも簡単に確定申告の書類作成をすることができます!

確定申告を楽にサクッとおこないたい方は、freeeがおすすめです!

年収300万円の個人事業主におすすめの税金対策5選

年収300万円の個人事業主は確定申告をする必要がありますが、できるかぎり支払う税金を減らして手取りを増やしたいと考える人もいるでしょう。

本章では、個人事業主におすすめの税金対策を5つ紹介します。

- 青色申告を活用する

- 税理士に相談する

- 経費を漏れなく申告する

- iDecoを利用する

- ふるさと納税を活用する

それぞれ、自分が取り組めることから始めてみましょう。

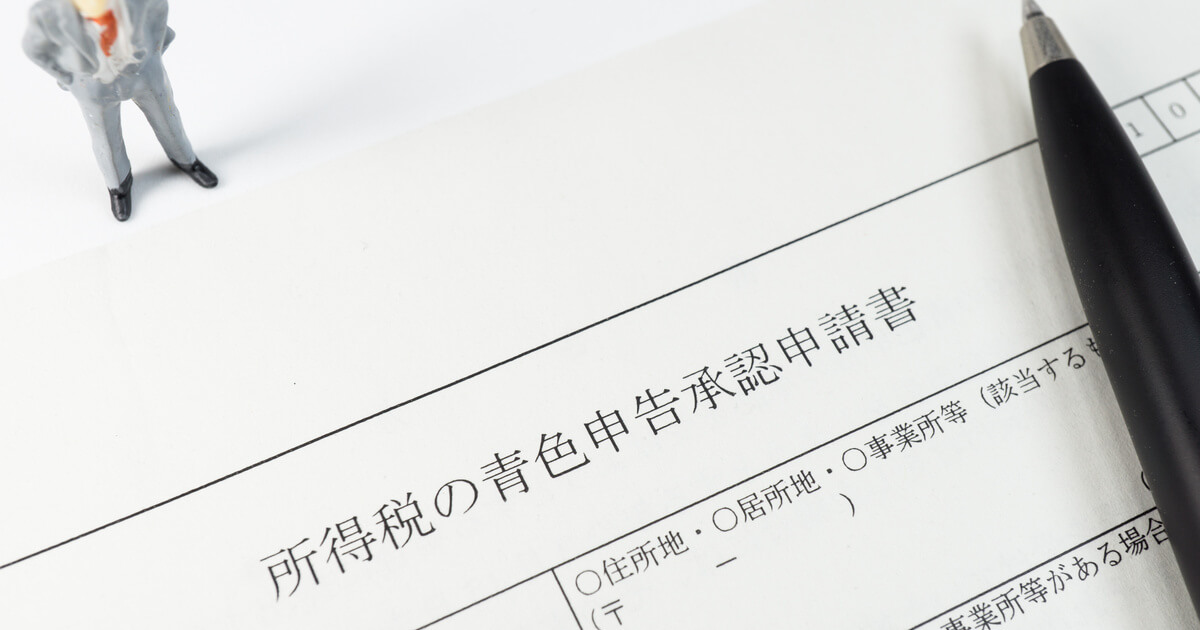

青色申告を活用する

青色申告制度は、事業や不動産からの収入がある個人事業主が利用できる節税の制度です。制度を使うメリットは青色申告特別控除という、所得から差し引ける特別な控除を利用できることです。

青色申告をする人は、取引の記録を複式簿記という方法でしっかりと帳簿に記入し、結果を元にした貸借対照表や損益計算書を税務署に提出する必要があります。

最大で55万円を所得から引くことができ、帳簿を電子で保存したり、電子で申告したりすると、10万円の控除が追加され、合計65万円を所得から引くことが可能です。

青色申告について詳しく知りたい方は以下の記事を参考にしてください。

税理士に相談する

税理士に相談することで、誤った申告や過払いを防ぎ、節税効果を得られる可能性があります。

自己判断で税金対策しようとすると、間違って計上したり、修正申告をしたりして余計な手間がかかってしまうかもしれません。

経費を漏れなく申告する

経費を漏れなく申告することも節税につながります。

経費とは、オフィスや店舗などの家賃や外注費、インターネットや電話などの通信費のことです。経費の正確な申告は、単に節税のためだけではなく、事業を健全に運営していることを示せます。

経費にできるもの、できないものの判断に迷う方は、以下の記事を参考にしてください。

iDeCoを利用する

iDeCoは、20歳から60歳の方向けの老後資金を増やす制度です。

毎月、定期預金や保険、または投資信託から商品を選び、5000円から1000円刻みでお金を入れて運用します。金額は所得から引けるので所得税や住民税が抑えられ、さらに得た利益は税金がかかりません。

しかし、1年間に入れられる金額には制限があり、自営業者は最大81万6000円、企業年金のない会社員は27万6000円、公務員や企業年金のある会社員は14万4000円です。

ふるさと納税を活用する

ふるさと納税は、特定の自治体を応援するために寄付できる制度です。

制度を活用して寄付すると、2000円を超えた分が所得税や住民税から引かれるため、納める税金を抑えられます。さらに、寄付先の自治体から返礼品がもらえることが特徴です。

寄付できる金額の上限は自身の収入や家族の人数により異なり、年収300万円の独身の方は最大で2万8000円寄付できます。寄付したうちの2000円を引いた2万6000円分が税金の控除の対象です。

さらに5つの自治体まで寄付ができ、特定の条件を満たす人は税金の手続きを簡単にするワンストップ特例制度が使えるため、毎年の税金申告をしなくても自動で税負担が軽くなります。

きちんと納税を行ったうえで、節税することが重要

本記事では、年収300万円の個人事業主の手取り額や納める税金、確定申告する手順などについて解説しました。個人事業主の手取りとは、収入から税金や経費を引いた後の実際にもらえる金額のことを指します。

個人事業主が納める税金には、所得税や住民税、消費税などがありますが、税金を極力抑えて節税したいと考えている方は多いでしょう。個人事業主が節税する方法には、青色申告を活用したり、経費を漏れなく申告したりする方法があります。

青色申告をはじめ確定申告書の作成などに不安を感じる方は、税理士など専門家のサポートを検討しましょう。

「起業の窓口」では、個人事業主の方々に向けて、業務効率化のヒントや成功事例、最新のビジネス情報など、お役立ち情報を提供しています。

ぜひ、「個人事業主」に関する他の記事もご覧ください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修または独自調査(アンケート)に基づいて制作したものです。

- ※掲載している情報は、記事公開時点の法令・税制・商品・サービス等に基づくものであり、将来的に変更される可能性があります。

- ※アンケート調査に関する記述は、特定の調査対象者からの回答結果および編集部の見解を含んでおり、内容の正確性・完全性を保証するものではありません。

- ※記事の内容は一般的な情報提供を目的としており、すべての方に当てはまるものではありません。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

- ※情報の利用や判断、実施については、ご自身の責任で行っていただきますようお願いいたします。

- ※本記事に掲載された内容の転載・複製はご遠慮いただき、引用の際は必ず出典をご明記ください。

関連記事

30秒で簡単登録

厳選サービスを特典付きでご紹介

シェア

シェア