インボイス制度で2年前の売上1,000万円以下のフリーランスが受ける影響は?手続きや納税の流れを解説

2年前の売上1,000万円以下のフリーランスは、インボイス制度が始まる前は免税事業者として消費税が免税されていました。しかし、適格請求書発行事業者にならざるを得ないケースもあり、消費税の納税義務が発生してしまったフリーランスも少なくないでしょう。今までと同じ業務内容であっても、手元に残る金額が減ってしまうため、フリーランスそのものの継続が難しくなるケースもあります。

この記事では、2年前の売上1,000万円以下のフリーランスがインボイス制度によって受ける影響、適格請求書発行事業者になる手続き方法、納税の流れについて詳しく解説します。

- 【この記事のまとめ】

- インボイス制度の開始で、2年前の売上1,000万円以下のフリーランスはさまざまな影響を受けます。

- 適格請求書発行事業者として課税事業者になると、2年前の売上1,000万円以下のフリーランスでも消費税の納税義務が生じます。

- 2割特例によって消費税を計算すれば課税額を抑えられます。

2025年分(令和7年分)の所得税等の確定申告期間は2026年2月16日(月)から3月16日(月)です。

「起業の窓口」では、確定申告の方法、青色申告や白色申告の基礎知識、手続きの流れ、節税のコツなどを詳しく解説しています。

ぜひ、「確定申告」に関する他の記事もご覧ください。

2024年11月1日より、フリーランス・事業者間取引適正化等法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス・事業者間取引適正化等法の概要、制定された背景や具体的な内容などを解説しています。

2年前の売上1,000万円以下のフリーランスが受けるインボイス制度の影響

2年前の売上1,000万円以下のフリーランスは、インボイス制度の開始でさまざまな影響を受ける場合があります。特に適格請求書発行事業者にならなかった場合は、なおさらです。

なかには、フリーランスとしての活動をやめなればいけない深刻な事態に陥ることもあるでしょう。

ここでは、2年前の売上1,000万円以下のフリーランスが受けるインボイス制度の影響を解説します。

案件をもらえない可能性がある

インボイス制度が開始したものの、2年前の売上が1,000万円以下という理由で適格請求書発行事業者にならない場合、取引先から案件をもらえなくなる可能性があります。

適格請求書の発行ができないと、買い手側の企業は仕入税額控除の適用ができません。

その結果、企業側は消費税の納税額が増えてしまうため、消費税負担の少ない適格請求書発行事業者となったフリーランスとの取引を優先してしまいます。

取引先から適格請求書発行事業者としての登録を求められ、応じない場合は案件をもらえなくなってしまう可能性もゼロではありません。

取引の値下げ交渉が行われる可能性がある

2年前の売上1,000万円以下のフリーランスが適格請求書発行事業者にならない場合、すでに取引のある企業から値下げの交渉が行われる場合があります。

適格請求書発行事業者ではないフリーランスと取引をしてしまうと、買い手側の企業は仕入税額控除の適用ができないことで消費税の負担が増えてしまいます。

企業側は消費税納税額を抑えるために、消費税分の値下げを交渉してくる場合があります。

例えば、インボイス開始前は税込み11,000円で受けていた案件を税込み10,000円に減額されてしまうケースもあるでしょう。

現在、政府の支援措置として2割特例や少額特例などの制度も設けられているため、適格請求書発行事業者ではないフリーランスとの取引に大きな影響が現れていないケースもあります。

しかし、今後支援措置の終了によって、2年前の売上1,000万円以下のフリーランスは適格請求書発行事業者としての登録を余儀なくされるかもしれません。

新規取引先への営業が難しくなる

インボイス制度開始後、2年前の売上1,000万円以下のフリーランスが適格請求書発行事業者になっていない場合、新規取引先への営業が難しくなります。

買い手となる企業は、適格請求書発行事業者以外と取引すると税負担が増えてしまうため、フリーランスとの取引を開始する前に登録の有無を確認するケースがほとんどです。

なかには、適格請求書発行事業者になっていないフリーランスとの取引自体を行わないケースもあるため、新規取引先への営業が難しくなってしまいます。

適格請求書発行事業者になった場合の影響

インボイス制度の影響を懸念した結果、適格請求書発行事業者になることを選ぶ2年前の売上1,000万円以下のフリーランスも少なくないでしょう。

ここでは、適格請求書発行事業者になった場合の影響について解説します。

適格請求書発行事業者になると消費税の納税義務が発生する

適格請求書発行事業者になると、消費税の納税義務が生じます。

本来、2年前の売上1,000万円以下のフリーランスであれば免税事業者となるため、消費税の納税義務はありません。

しかし、適格請求書発行事業者になるためには消費税課税事業者であることが条件となっているため、2年前の売上1,000万円以下であっても課税事業者となってしまいます。

売上の一部を消費税として納税しなければいけないため、今まで免税課税者として営んできたフリーランスにとっては大きな打撃となるでしょう。

適格請求書を発行するための準備が必要になる

適格請求書発行として認められるには、以下6つの内容を記載しなければいけません。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税別ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

取引先へ発行する際は、これらの内容の記載が義務付けられているため、従来使っていた請求書が利用できなくなってしまうケースもあります。

そのため、適格請求書発行事業者になった際は、事前に対応する請求書のフォーマットを作成しておく手間が発生してしまいます。

2年前の売上1,000万円以下のフリーランスが行うべきインボイス制度への対応

2年前の売上1,000万円以下のフリーランスがインボイス制度の影響を受けるかどうかは、ケースバイケースです。

また、実際に適格請求書発行事業者になるかどうかの判断は、取引先などの状況によっても異なります。

ここでは、インボイス制度への対応について解説します。

取引先が課税事業者かどうかを調べる

まずは、すでにある取引先が課税事業者かどうかを調べてください。取引先の状況によって、今後の対応が大きく異なります。

課税事業者かどうかの調べ方は以下の通りです。

- 適格請求書発行事業者公表サイトで調べる

- 法人番号公表サイトで調べる

取引先が課税事業者であれば影響を受ける可能性があるため、適格請求書発行事業者の登録を検討する必要があります。

一方、取引先が免税事業者であれば、適格請求書発行の必要もないため、従来通りの状態で問題ないでしょう。

取引先へ免税事業者として取引可能か相談する

仮に取引先が課税事業者だった場合は、免税事業者として取引可能かどうかを相談してみましょう。

2年前の売上1,000万円以下のフリーランスが適格請求書発行事業者になると納税義務が生じてしまうため、収入ダウンが懸念されます。

しかし、免税事業者のままでも取引可能であれば、大きな心配はありません。

企業側はコスト面を考慮して適格請求書発行事業者との取引を行いますが、自社のニーズにあった人材であれば免税事業者であってもそのまま取引を続けたいと考えます。

適格請求書発行事業者への変更もしくは免税事業者として続けるかを検討する

取引先との状況を踏まえたうえで、適格請求書発行事業者への変更もしくは免税事業者として続けるかを検討します。

検討するうえでのポイントは以下の通りです。

| 適格請求書発行事業者になったほうがよい場合 | 免税事業者のままの場合でいたほうがよい場合 |

|---|---|

|

|

状況に応じて適した判断は異なりますが、主な取引先が課税事業者なのか、免税事業者なのかを判断基準にするとよいでしょう。

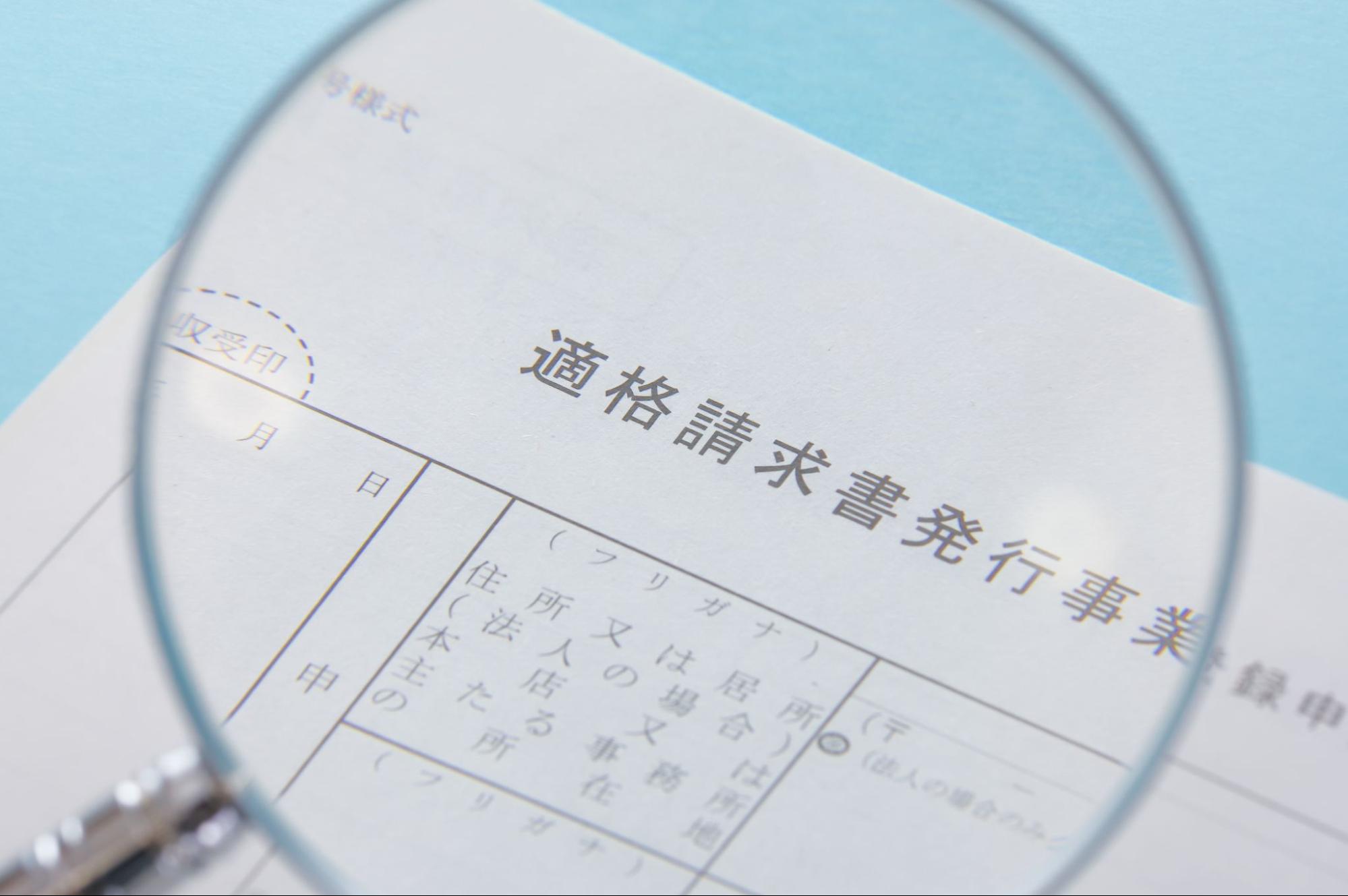

2年前の売上1,000万円以下のフリーランスがインボイス制度の適格請求書発行事業者になる手続き

2年前の売上1,000万円以下のフリーランスがインボイス制度の適格請求書発行事業者になると判断した場合は、手続きが必要です。

ここでは、適格請求書発行事業者になる手続きについて解説します。

適格請求書発行事業者の申請書を提出する

まずは、適格請求書発行事業者の申請書を税務署へ提出します。2年前の売上1,000万円以下のフリーランスが記入する項目は以下の通りです。

- 住所

- 納税地の住所

- 氏名または名称

- 事業者区分

- 個人番号

- 生年月日

- 事業内容

- 登録要件の確認

申請は税務署に持参のほか、郵送やe-TAXでも受け付けています。

消費税課税事業者選択届出書を提出する

免税事業者である2年前の売上1,000万円以下のフリーランスが課税事業者になるには、原則『消費税課税事業者選択届出書』の提出が必要です。

ただし、令和11年9月30日までの課税期間中であれば経過措置の適用により、『消費税課税事業者選択届出書』の提出は必要ありません。

適格請求書発行事業者の提出によって課税事業者として登録されます。

課税方式別の消費税計算方法

実際に課税事業者となった場合、課税方式別の要件や消費税計算方法を知っておく必要があります。ここでは、課税方式別の消費税計算方法について解説します。

原則課税方式

原則課税方式は、すべての事業者が選択できる計算方法です。売上に含まれている消費税から、仕入や経費にかかった消費税を差し引いて消費税額を計算します。

原則課税方式の計算式は以下の通りです。

消費税額 = 売上に含まれる消費税 – 仕入や経費に含まれる消費税

例えば、売上に含まれる消費税が30万円、仕入れや経費にかかった消費税が10万円だった場合の消費税額は20万円になります。

簡易課税方式

簡易課税方式は、基準期間の売上が5,000万円以下の事業者が選べる計算方法です。原則課税方式とは異なり、業種ごとに定められたみなし仕入率を使って計算します。

簡易課税方式の計算方法は以下の通りです。

消費税額 = 売上に含まれる消費税 – (売上に含まれる消費税 ✕ みなし仕入率)

| 業種 | みなし仕入率 |

|---|---|

| 卸売業 | 90% |

| 小売業 | 80% |

| 農業、林業、漁業など | 70% |

| 飲食店業など | 60% |

| 運輸通信業、金融・保険業、サービス業など | 50% |

| 不動産業 | 40% |

例えば、売上に含まれる消費税が20万円の小売業だった場合は、4万円が消費税となります。

2割特例(インボイス制度の軽減措置)

2割特例は、インボイス制度の開始によって免税事業者が受ける税負担を軽減させるために追加された計算方法です。売上に含まれる消費税から8割分を引くだけで消費税額を計算できます。

2割特例の計算方法は以下の通りです。

消費税額 = 売上に含まれる消費税 – (売上に含まれる消費税 ✕ 80%)

例えば、売上に含まれる消費税が20万円だった場合は4万円が消費税になります。

2割特例の適用には事前の手続きは必要ありません。2026年9月末までは選択できる方式となるため、税負担を抑えたいフリーランスは積極的に活用しましょう。

フリーランスが課税事業者になった場合の申告から納税の流れ

フリーランスが課税事業者になった場合、申告から納税の手続きが必要です。特に今まで免税事業者だったフリーランスは、あらかじめ確認しておきましょう。

ここでは、フリーランスが課税事業者になった場合の申告から納税の流れを解説します。

消費税申告書を作成する

まずは、消費税申告書を作成してください。消費税申告書には、標準税額や消費税額、控除対象仕入税額を正しく計算して記入します。

なお、課税方式によって使用する用紙が異なります。国税庁のホームページや税務署窓口で申告する課税方式に適した用紙を入手しましょう。

会計ソフトのなかには、消費税申告書の作成に対応しているものもあるため、作成が難しい場合は会計ソフトの利用がおすすめです。

また、前年の消費税額が48万円を超える場合は中間報告が必要です。

個人事業主の場合は、1月から3月分を5月末日、4月から11月分を中間申告対象期間の末日の翌日から2か月以内に報告してください。

必要な添付書類を用意する

消費税の申告では、課税方式ごとに必要な添付書類が異なります。課税方式ごとに必要な添付書類は以下の通りです。

| 課税方式 | 添付書類 |

|---|---|

| 原則課税方式 | |

| 簡易課税方式 | |

| 2割特例 |

出典:国税庁(令和4年3月31日までに終了する課税期間分の消費税及び地方消費税の申告書・添付書類等)

課税方式と照らし合わせて必要な添付書類を用意してください。

翌年3月31日までに管轄税務署へ提出する

作成した消費税申告書と添付書類は、翌年3月31日までに管轄税務署へ提出してください。

例えば、2024年1月1日から12月31日までの消費税の申告は、原則翌年2025年3月31日までが提出期限です。

万が一、申告期限を過ぎてしまうと無申告加算税として最大30%の加算税が課せられてしまうため、余裕を持って提出するようにしてください。

出典:財務省(加算税の概要)

申告とあわせて納税する

消費税の申告が完了したら納税を行います。納付期限も申告期限と同様に原則翌年3月31日までに定められているため、申告とあわせて納税するとよいでしょう。

消費税の納税方法は以下の通りです。

- 振替納税

- ダイレクト納付

- インターネットバンキングからの納付

- クレジットカード納付

- スマホアプリ納付

- コンビニ納付

- 現金納付

好きな方法で納付期限内に支払いを済ませましょう。

ただし、課税事業者になったばかりのフリーランスは消費税の存在を忘れがちになり、現金が足りないという事態が懸念されます。

その場合は、任意の税額をあらかじめ納付できる予納を利用すれば、資金繰りに失敗するリスクも軽減できるでしょう。

「起業の窓口」では、フリーランスの方々に向けて、業務効率化のヒントや成功事例、最新のビジネス情報など、お役立ち情報を提供しています。

ぜひ、「フリーランス」に関する他の記事もご覧ください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修または独自調査(アンケート)に基づいて制作したものです。

- ※掲載している情報は、記事公開時点の法令・税制・商品・サービス等に基づくものであり、将来的に変更される可能性があります。

- ※アンケート調査に関する記述は、特定の調査対象者からの回答結果および編集部の見解を含んでおり、内容の正確性・完全性を保証するものではありません。

- ※記事の内容は一般的な情報提供を目的としており、すべての方に当てはまるものではありません。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

- ※情報の利用や判断、実施については、ご自身の責任で行っていただきますようお願いいたします。

- ※本記事に掲載された内容の転載・複製はご遠慮いただき、引用の際は必ず出典をご明記ください。

シェア

シェア