【2026年最新】電子帳簿保存法をわかりやすく解説!個人事業主が知っておくべき注意点や準備を解説

電子帳簿保存法は、事業を営む際に発行された領収書や請求書などの取引情報、会計ソフトを用いて作成した帳簿や取引書類の電子データでの保存を認める法律です。

2024年1月1日から電子帳簿保存法の改正によって、メールやインターネット上で行われた電子取引に対する取引情報の電子データ保存が義務化されています。

制度の対象は法人だけではないため、個人事業主やフリーランスといった事業を営むすべての方が対応しなければいけません。

電子帳簿保存法の改正が行われた背景には、経理処理の円滑化や生産性の向上、経理担当のテレワーク推進があります。

この記事では、個人事業主も対象になる電子帳簿保存法の要件、対応するための準備や注意点について詳しく解説します。

- 【この記事のまとめ】

- 電子帳簿保存法は、取引情報や取引書類の電子データでの保存を認める法律です。

- 2024年1月以降の電子取引は、個人事業主でも電子データでの保存が義務付けられています。

- 電子帳簿保存法の違反は重大なペナルティが課せられるため、早急な対応が必要です。

2024年11月1日より、フリーランス・事業者間取引適正化等法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス・事業者間取引適正化等法の概要、制定された背景や具体的な内容などを解説しています。

電子帳簿保存法の基本概要

電子帳簿保存法は、帳簿や請求書などの税務関連書類を電子データで保存するための法律です。

これまで紙での保存が原則だった経理業務をデジタル化することで、業務効率の向上とペーパーレス化を促進します。

ここでは、その制度の基本概要と対象書類、個人事業主が注意すべきポイントを解説します。

制度が制定された背景と目的

電子帳簿保存法は1998年に制定され、国税関係帳簿書類を電子データで保存できるよう定めた法律です。

紙媒体中心の管理による非効率さや保管コストの増大を解消するため、業務効率化とペーパーレス化を目的として導入されました。

さらに近年は、デジタル社会の進展に合わせ、改ざん防止や情報の透明性を高めるとともに、納税データを迅速に処理できる環境を整備する狙いがあります。

2022年以降の改正では要件を緩和し、中小事業者や個人事業主でも導入しやすくなったことから、電子データ保存がより実務的かつ現実的な制度となりました。

電子帳簿保存法の対象者と対象書類

電子帳簿保存法の対象者は、税務上の帳簿保存義務をもつすべての法人と個人事業主です。国税関係書類は以下の3分類に分けられ、それぞれ保存方法や対象範囲が異なります。

| 区分 | 対象書類の例 | 保存義務の有無 | 主なポイント |

|---|---|---|---|

| 電子帳簿等保存 | 仕訳帳、総勘定元帳、現金出納帳など | 任意(申請制) | 会計ソフト作成データを電子保存 |

| スキャナ保存 | 紙で受け取る請求書、契約書、領収書など | 任意 | スキャン後の原本破棄が可能 |

| 電子取引 | メールやクラウド経由の請求書、見積書など | 義務 | 2024年以降は印刷保存不可 |

このように、電子取引に該当するデータはすべて電子的に保存する必要があり、紙に出力しての保管は認められません。

正しい保存を行うには、真実性確保のためのタイムスタンプ付与や、検索機能付きのシステム導入が求められます。

個人事業主に関係する取引や帳簿の範囲

個人事業主が対象となる主な取引は、電子メール、クラウドサービス、ネットショップなどを通じて行う電子取引です。

これに伴い、見積書・納品書・請求書・領収書などを電子データのまま保存する必要があります。

会計ソフトで作成する仕訳帳や現金出納帳なども電子帳簿として扱われ、データ改ざん防止と検索性の確保が求められます。

特に小規模事業者の場合、検索要件が簡略化されており、コストを抑えて導入できる点も大きなメリットです。

電子帳簿保存法への対応は、経理効率化と法令遵守の両立を実現する重要なステップといえます。

【ケース別】Amazon・楽天やカード明細はどう保存する?

個人事業主がよく利用するサービスについて、具体的な保存方法を確認しましょう。

Amazonや楽天市場などのECサイト 購入履歴や注文履歴の画面をただ眺めるだけでは不十分です。各サイトの「領収書/購入明細書」の発行ボタンから、PDFデータをダウンロードして保存する必要があります。 もしPDF発行機能がないサイトの場合は、画面のスクリーンショットを撮影し、画像データとして保存します。

クレジットカードの利用明細 紙で郵送されてくる明細はそのまま紙で保存して問題ありません(スキャナ保存も可)。しかし、Web明細(アプリやブラウザで確認するもの)は「電子取引」に該当します。 Web明細のPDFデータをダウンロードするか、利用明細の画面キャプチャ(スクショ)を保存しましょう。なお、カード明細だけでなく、実際に利用した店舗からメールで送られてくる

「決済完了メール」や「電子レシート」も電子取引データとして保存が必要です。

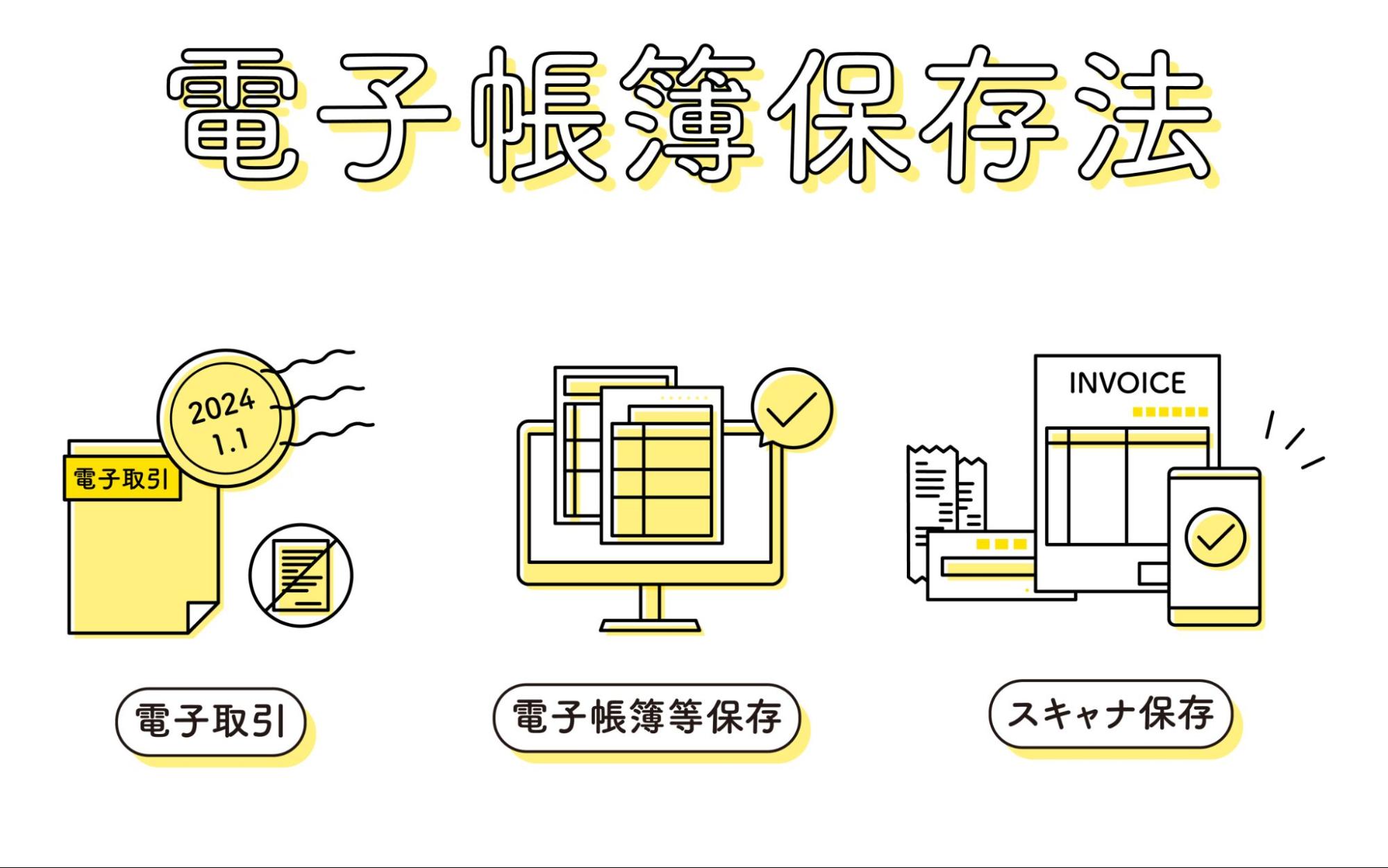

個人事業主も対象になる電子帳簿保存法で定められた3つの制度

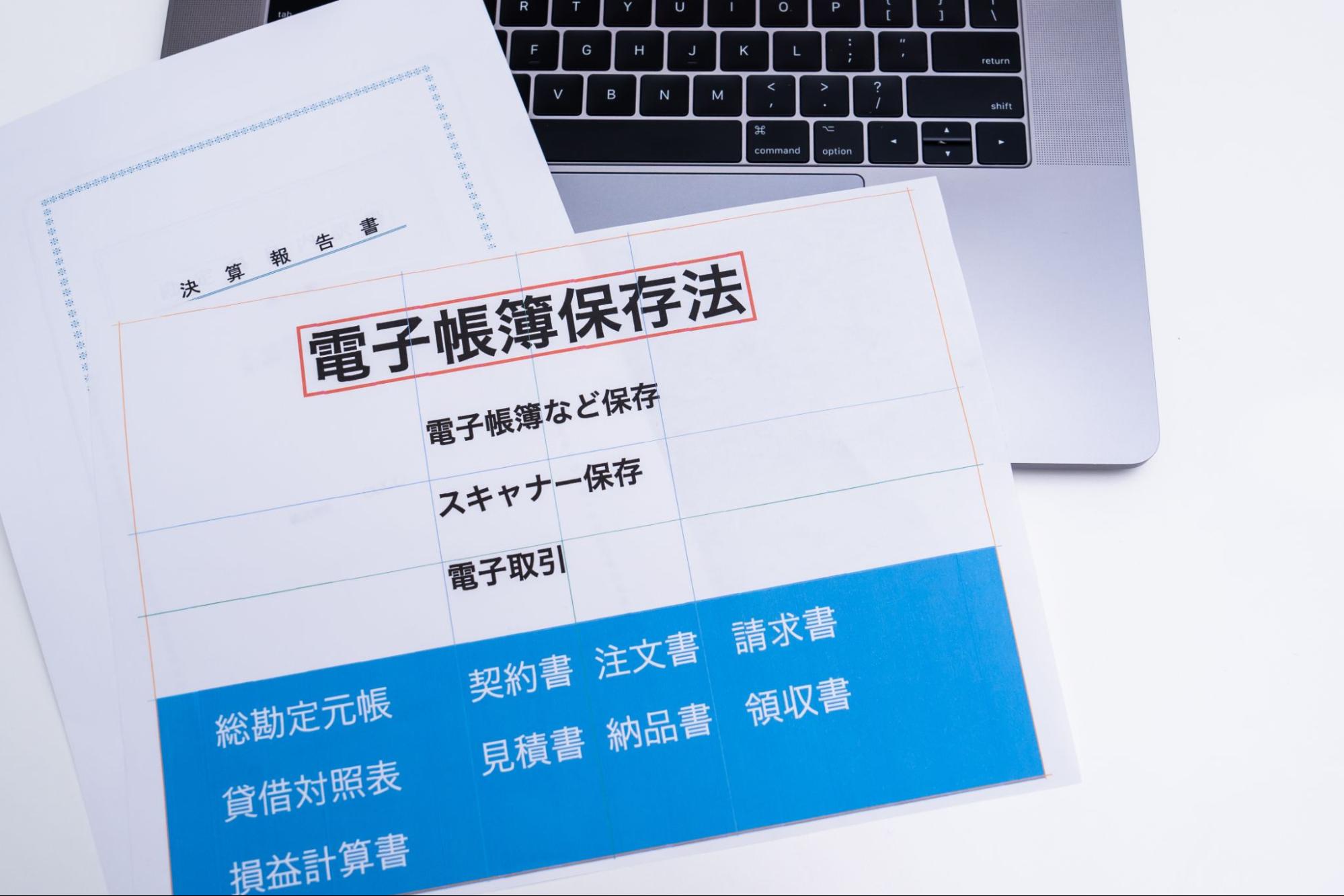

事業を営むうえで発行された取引情報や取引書類の電子データ化を認める電子帳簿保存法は、主に以下3つの制度に分類されます。

| 制度名 | 内容 | 対応義務 |

|---|---|---|

| 電子取引データの保存 | メールやインターネットを介して受け取った請求書や領収書などに関するルール | 2024年1月1日から義務化 |

| 電子帳簿等保存 | 会計ソフトを用いて作成した帳簿や書類を電子データに関するルール | 任意で対応可能 |

| スキャナ保存 | 紙で発行された請求書や領収書などの取引関係書類に関するルール | 任意で対応可能 |

それぞれの制度によって定められたルールに従い、該当する取引情報や取引書類を電子データとして保存しなければいけません。

また、電子取引については2024年1月1日から義務化されているため、個人事業主は早急な対応が必要です。

ここでは、電子帳簿保存法で定められた3つの要件について詳しく解説します。

電子取引

電子取引は、2024年1月から義務化されています。

メールやインターネット上で発行・受領した電子取引の取引情報を、そのままの電子データで保存しなければいけません。

例えば、クラウドサービスを利用して発行された領収書は、印刷して保存するのではなく、電子データとして保存・管理が必要になります。

電子取引において発行された以下の書類は、電子データでの保存が必要です。

- 注文書

- 契約書

- 送り状

- 領収書

- 見積書

- 請求書

電子取引で発行された該当する書類は、印刷せずにそのままの形で保存しておきましょう。

なお、2023年12月31日までの電子取引に該当する書類は、印刷して税務調査のときに提示できれば問題ありません。

また、電子データでの保存が必要になる取引の具体例は以下の通りです。

- クラウドサービスのサイト上で請求書や請求書を発行した場合

- メールを使って領収書や請求書の発行および受領した場合

- クレジットカードの利用明細データをダウンロードした場合

- 交通系ICカードの支払データを発行する場合

- ペーパーレスタイプのFAX機器を用いて送受信した場合

- EDI(電子データ交換)を用いて取引をした場合

- CD-RやDVD、フラッシュメモリなどの記録媒体を介して請求書や領収書を受領した場合

他にも、改ざん防止のためにタイムスタンプを付与、日付・金額・取引先で検索できる機能、すぐにデータを確認・出力できるディスプレイやプリンタの用意などが要件として定められています。

電子帳簿等保存

電子帳簿等保存は、電子帳簿や電子書類を印刷せずに電子データのままでの保存が可能になる制度です。

パソコンの会計ソフトなどを用いて作成した帳簿や書類は、印刷して保管する必要はありません。

ただし、2024年5月時点では任意となるため、対応したい個人事業主のみ対応するようにしましょう。

電子帳簿や電子書類に該当する電子データは以下の通りです。

- 会計ソフトで作成した仕訳帳、総勘定元帳、経費帳、売上帳、仕入帳などの帳簿

- 会計ソフトで作成した損益計算書、貸借対照表などの決算関係書類

- パソコンで作成した見積書、請求書、納品書、領収書などを取引相手に紙で渡したときの書類の控え

なお、会計ソフトを用いて書類を作成する場合、最低限以下の要件を満たす必要があります。

- システムの説明書や事務処理マニュアル、ディスプレイを備えておくこと

- 税務職員からデータのダウンロードを求められた場合、すぐに出力または提示できる環境を整えておくこと

出典:国税庁(はじめませんか、帳簿・書類のデータ保存(電子帳簿等保存)

また、訂正削除履歴の残るシステム利用など、一定要件を満たした場合は優良な電子帳簿として扱われ、過少申告加算税を5%軽減する措置や65万円の青色申告特別控除を受けられます。

スキャナ保存

スキャナ保存は、紙の領収書や請求書をスマホやスキャナで読み取り、電子データでの保存を認める制度です。

従来は紙で発行・受領した書類はそのまま保存する必要がありましたが、要件を満たせば電子データとして保存可能になります。

2024年5月時点では任意となりますが、紙の書類を保管するスペースを削減できたり、紛失や劣化を防げるメリットがあります。

他にも電子データでの保存は、セキュリティ面での強化にもつながるでしょう。スキャナ保存が認められる要件は以下の通りです。

| 入力期間の制限 |

|

|---|---|

| 読み取りについて |

|

| タイムスタンプの付与 |

|

| バージョン管理 |

|

| 必要な装置 |

|

| 検索機能の確保 |

|

出典:国税庁(はじめませんか、書類のスキャナ保存)

スキャンしたデータは、速やかに出力できる環境を整えておかなければいけません。

また、契約書や納品書、請求書や領収書などの重要書類は、電子データと帳簿の関連性を相互に確認できるようにしておく必要があります。

厳しい要件であるものの、書類の保管スペース削減や紛失の劣化を防げたりと、多くのメリットがあります。

要件を満たせられるのであれば、個人事業主でも積極的に対応しておくとよいでしょう。

個人事業主が知っておくべき電子帳簿保存法の注意点

ここでは、個人事業主が知っておくべき電子帳簿保存法の注意点を解説します。

65万円の青色申告特別控除の適用には優良な帳簿の要件を満たす必要がある

青色申告をする個人事業主は、最大65万円の青色申告特別控除を受けられます。

しかし、e-Taxによる申告もしくは優良な電子帳簿の要件を満たさなければ、最大55万円の控除しか適用されません。

優良な電子帳簿として認められる要件は、以下の通りです。

- 訂正削除の履歴が残るシステムの利用

- 電子データと帳簿間で相互関連性があること

- 取引金額・取引金額・取引先名による検索機能があること

また、要件を満たしたうえで以下2点を事前に税務署へ提出する必要があります。

- 国税関係帳簿の電磁的記録等による保存等に係る65万円の青色申告特別控除・過少申告加算税の特例の適用を受ける旨の届出書

- 国税関係帳簿の電磁的記録等による保存等に係る過少申告加算税の特例の適用を受ける旨の届出書

2024年1月以降の電子取引は電子データの保存が義務化されている

2024年1月以降の電子取引は、電子データの保存が義務化されています。

電子帳簿等保存やスキャナ保存は任意の対応で問題ありませんが、2024年1月以降の電子取引によって発行・受領する領収書や請求書などの取引情報は、すべて電子データで保存しなければいけません。

従来のように受け取ったデータを印刷して保存ができないため、注意が必要です。

※ただし、システム的または業務的に電子データ保存の要件を満たすことが困難な事業者については、単に電子データで保存するだけでよいといった緩和措置が設けられています。

電子帳簿保存法に違反するとペナルティが課せられる

電子帳簿保存法に違反するとペナルティが課せられます。例えば、電子取引を電子データとして保存しなかった場合のペナルティは以下の通りです。

- 青色申告の取り消し

- 追徴課税

- 100万円以下の罰金

電子帳簿保存法の違反や電子データの改ざんが発覚した場合は、厳しいペナルティが課せられてしまいます。

特に、2024年1月以降の対応を義務付けられている電子取引の電子データ保存は忘れやすいため、違反にならないように十分に注意しましょう。

保存要件の基本(改ざん防止・検索機能・保存期間)

電子帳簿保存法では、電子データを適正に保存するため「真実性の確保」と「可視性の確保」という2つの要件が定められています。

真実性の確保とは、保存されたデータが改ざんされていないことを保証する仕組みであり、以下の方法のいずれかを満たす必要があります。

- タイムスタンプが付与されたデータを受け取る

- 保存するデータに2か月以内にタイムスタンプを付与する

- 訂正削除の履歴が残るシステムで授受・保存する

- 改ざん防止のための事務処理規程を定めて遵守する

一方、可視性の確保は、保存データを容易に確認・検索できる状態を維持することです。日付や金額、取引先名で検索できるよう設定し、ディスプレイやプリンタで出力できる体制を整えます。

小規模事業者などは検索要件が一部緩和される場合もあります。

また、保存期間は法人・個人とも原則7年間(欠損金の繰越控除を受ける場合は10年間)で、これらを満たさなければ電子データとして認められない点に注意が必要です。

クラウドサービスやメール添付のデータも保存対象

電子帳簿保存法において、電子メールやクラウドサービスを介して授受した取引データはすべて保存対象となります。

メールに請求書や領収書などがPDFファイルで添付されている場合は、その添付ファイルを保存する必要があります。

一方、メール本文に取引内容が記載されている場合は、メール本文そのものが電子取引に該当するため、本文を保存しなければなりません。

具体的な保存対象の例として、以下が挙げられます。

- クラウドサービスのサイト上で発行された請求書や領収書

- 電子メールで受領したPDF形式の見積書や納品書

- クレジットカードの利用明細データ

- 交通系ICカードの支払データ

また、クラウドストレージを利用したファイル共有、EDI(電子データ交換)による取引なども電子取引として扱われます。

保存する際は、真実性と可視性の要件を満たしたうえで、法定期間中はいつでも検索・閲覧できる状態を維持する必要があります。

「紙に印刷して保存」では認められないケースがある

2024年1月以降、電子取引で授受したデータを紙に印刷して保存する方法は原則禁止されています。

法改正により、メールで受け取った請求書のPDFやクラウド上の領収書などは、電子データのまま保存することが義務化されました。

紙保存が認められないのは、印刷物では電子データとの同一性を証明できず、改ざんや内容の齟齬が生じる恐れがあるためです。

ただし、要件を満たしたうえで補助的に紙を残すことは可能で、やむを得ない事情がある場合は税務署へ相談の上、例外処理も認められます。

例外処理も認められるとはいえ、原則として電子データの適正保存が必須であり、違反すれば青色申告の取り消しや追徴課税の対象となる可能性があります。

スマホやタブレットで受け取ったデータも対象になる

スマートフォンやタブレットを通じて受け取った取引データも、電子帳簿保存法の保存対象となります。

例えば、スマホのメールアプリで請求書を受信した場合や、タブレットでクラウドサービスから領収書をダウンロードした場合などが該当します。

これらのデータは電子取引に該当するため、受け取った形式のまま電子保存しなければなりません。

また、2016年の法改正以降、紙の領収書や契約書をスマートフォンやデジタルカメラで撮影して電子保存することも認められています。

スマホで撮影した画像データは、スキャナ保存制度の対象となり、要件を満たせば原本の破棄も可能です。

ただし、仕訳帳や総勘定元帳などの帳簿、損益計算書や貸借対照表などの決算関係書類はスマホでの電子保存が認められていません。あくまで取引書類に限定されている点に注意が必要です。

【注意】電子帳簿保存法に対応しない場合のリスク

電子帳簿保存法に対応しない場合、税務上のペナルティや業務上の非効率化など、さまざまなリスクが生じます。

ここでは、法令に対応しないことで発生する具体的な3つのリスクについて詳しく解説します。

青色申告特別控除が受けられなくなる可能性

電子帳簿保存法に違反した場合、青色申告の承認が取り消されるリスクがあります。

青色申告の承認取消しが行われると、個人事業主は最大65万円の青色申告特別控除が適用されなくなり、大幅な税負担増となります。

加えて、欠損金の繰越控除や繰戻し還付も受けられなくなるため、赤字が発生した年の税務上の優遇措置もすべて失われるでしょう。

ただし、国税庁は違反があったからといって即座に承認を取り消すわけではなく、取引が正しく記帳され申告にも反映されている場合は、特段の事由がない限り直ちに取り消されないとの見解を示しています。

税務調査での指摘や追徴課税のリスク

電子帳簿保存法に違反すると、税務調査で経費や仕入税額控除が否認される可能性があります。

帳簿や取引データの保存要件を守れていない場合、取引の信頼性が疑われ、結果として追徴課税の対象となる場合があります。

特に悪質な改ざんや隠蔽が発覚した際には、通常の重加算税35%に10%が上乗せされ、合計45%の重加算税が課される点に注意が必要です。

さらに帳簿の信用が損なわれると、税務署が推計課税を実施する可能性もあり、実際より高額な税金を課されるケースも生じかねません。

こうした追徴課税や重加算税は資金繰りを直接圧迫し、事業の継続に大きな支障を及ぼす恐れがあります。

経理業務や確定申告に支障が出るリスク

電子帳簿保存法に対応しないまま業務を続けると、紙での保存が中心となり経理業務が非効率化していきます。

紙の書類は管理や検索に手間と時間がかかるため、必要な取引情報を探し出すのに時間を要し、経理担当者の業務負担が増大するでしょう。

さらに紙の劣化や紛失のリスクも高まり、確定申告時に必要な証憑書類が見つからない場合、正確な申告ができなくなる危険性が生じます。

加えて、電子取引で受け取ったデータを紙で保存すると法令違反となり、税務調査での指摘を招く可能性が高まります。

適切な対応を怠れば、コンプライアンス違反として企業の信用低下や取引先からの信頼喪失につながりかねません。

電子帳簿保存法に向けた個人事業主の準備

個人事業主が電子帳簿保存法に対応する場合、さまざまな機器の準備や保存規定を決めていかなければいけません。

電子帳簿等保存やスキャナ保存に関しては任意となりますが、電子取引は2024年1月1日から義務化されているため、すぐでも対応できる準備が必要です。

ここでは、電子帳簿保存法に向けた個人事業主の準備について解説します。

対象となる電子取引の有無を確認

電子帳簿保存法に対応する場合、まずは営む事業で対象となる電子取引がないかを確認してください。

領収書や請求書などの取引情報を、メールやインターネット上で発行および受領している場合は、準備を進めなければいけません。

すべての取引を紙で発行・受領していれば対応の必要はありませんが、何らかの部分で該当する取引を行う個人事業主がほとんどです。

例えば、有料の会計ソフトを利用していた場合はインターネット上で領収書が発行されるため、電子取引に該当します。

他にも、インターネットの利用料金なども領収書が紙で発行されないケースが多いため、電子帳簿保存法の対応が必要になってくるでしょう。

多くの個人事業主は何らかの電子取引を利用しているため、さまざまな準備が必要です。一度、取引先を確認して電子取引に該当するものがないどうかを調べておきましょう。

各要件に対応できる環境の整備

電子帳簿保存法に対応するには、各要件に対応できる環境の整備が必要です。

例えば、電子データの改ざんを防ぐためタイムスタンプを付与できるシステムが必要になります。

タイムスタンプを付与するには、インターネット環境のほか、時刻認証局との契約や専用システムを導入しなければいけません。

また、電子データを保存する設備、検索要件を満たすソフトの導入、税務調査があった際にすぐに出力できるディスプレイやプリンタが必要です。

導入に費用がかかるものもありますが、各要件を満たさないと電子データとして認められないため、環境の整備を進めましょう。

なお、スキャナ保存の制度は任意となるため、対応する場合のみスキャナなどの準備が必要です。

電子帳簿保存法に対応した会計ソフトの導入

電子帳簿保存法に対応した会計ソフトの導入も必要です。

電子帳簿保存法において定められた要件を満たした会計ソフトは、JIIMA認証と呼ばれる『電帳法スキャナ保存ソフト法的要件認証』や『電子取引ソフト法的要件認証』を取得しています。

利用する会計ソフト選びでお悩みであれば、JIIMA認証取得の有無を基準にするとよいでしょう。

クラウド会計ソフト freee会計は、JIIMA認証取得済みの会計ソフトで、2024年1月から義務化された電子帳簿保存法に完全対応しています。

さらに、過少申告加算税の軽減措置や65万円の青色申告特別控除の対象となる優良電子帳簿の自動作成も可能です。

全プラン完全対応となっているため、電子帳簿保存法の対応の手間を減らしたい方は、ぜひご活用ください。

電子データを保管する場所用意して保存するファイル名をきめる

電子帳簿保存法に対応するために、電子データの保管場所を用意しなければいけません。

パソコンに内蔵されたハードディスクへの保存でも問題ありませんが、CDRやDVD、フラッシュメモリなどの記録媒体への保存もひとつの方法です。

ただし、万が一の紛失や故障のリスクがあるため、クラウド上のドライブへの保存がおすすめです。

クラウド上のドライブであれば、どこからでもアクセス可能でセキュリティ面も強いため、安心して利用できるでしょう。

また、電子データを保存する際はファイル名の規定を作らなければいけません。

検索要件として取引年月日・取引金額・取引先名が定められているため、これらの項目を含めたファイル名に変更するとよいでしょう。

例えば、『20250501_◯◯株式会社_10000_請求書.pdf』のようにファイル名を指定しておくと、検索要件をクリアできます。

上記例では、日付_取引先名_取引金額_書類名の順でファイル名が付けられています。ファイル名の指定はありませんが、検索要件を守れるファイル名に指定しましょう。

売上5,000万円以下の個人事業主必見!「検索機能」が不要になる緩和措置

電子帳簿保存法では、原則として保存したデータに対して「日付・金額・取引先」で検索できる機能を設ける必要があります。しかし、小規模な個人事業主にとって、専用システムの導入や細かなファイル名変更は大きな負担です。

そこで知っておきたいのが、「検索要件の緩和措置」です。以下の条件を満たす事業者は、面倒な検索機能の確保(ファイル名の規則的な変更や索引簿の作成)が不要となります。

- 基準期間(2年前)の売上高が5,000万円以下であること

- または、電子データをプリントアウトして「取引年月日」や「取引先」ごとに整理して提示できるようにしていること

- 税務調査の際、税務職員からの「データのダウンロード要求」に応じることができること

つまり、売上が5,000万円以下の個人事業主であれば、「電子データはそのまま保存(リネーム不要)」し、「念のため紙に印刷して月別に整理しておく」というアナログな管理を併用することで、法律をクリアできるケースがほとんどです。 無理に高額なシステムを導入せずとも、自身の事業規模に合った対応方法を選びましょう。

電子データの保存ルールの整備

電子帳簿保存法では、取引データを電子的に扱うすべての事業者に対し、適正に保存・管理する体制づくりが求められています。

単にデータを保管するだけでなく、改ざん防止や検索機能の確保など、法で定められた保存要件を満たすことが必須です。

このため、保管場所やファイル名ルール、スキャナ保存の方法、事務処理規程の整備など、実務に直結するルールを明確にしなければなりません。

ここでは、電子データの保存体制を整える具体的な手順を解説します。

電子データを保管する場所とファイル名ルールを決める

電子取引データを正しく管理するには、保管場所とファイル名のルールを明確に設定することが欠かせません。

まず、保管場所は以下の選択肢から業務規模やセキュリティ要件に合わせて決めましょう。

- 社内サーバーやNAS(ネットワークストレージ)

- クラウドストレージ(Google Drive、Dropboxなど)

- 電子帳簿保存法対応システム

ファイル名には「取引年月日」「取引先」「金額」など3要素を必ず含めることで、検索性を高められます。

例えば、「20250315_株式会社△△_120000_請求書.pdf」といった名前にすれば、条件検索で容易に該当データを探せます。

さらに、フォルダ分けも「年月別」「取引先別」などルールを決め、担当者が変わっても運用が崩れない体制を作ることが重要です。

スキャナ保存を行う場合のタイムスタンプ要件

紙で受け取った書類をスキャナで保存する際は、真実性を確保するためにタイムスタンプが必要です。付与期限は以下の2パターンに分かれています。

- 早期入力方式:受領後、7営業日以内に付与

- 業務サイクル方式:2か月+7営業日以内に付与

訂正・削除履歴が残るシステムを利用すれば、タイムスタンプが不要になる場合もあります。また、スキャンは以下の条件を満たさなければなりません。

- 200dpi以上(スマホ・カメラなどの場合、A4サイズ換算で約387万画素以上で撮影)

- フルカラー(24ビット以上)

- 書類全体が明確に判読できる状態

重要書類か一般書類かによって保存期間も変わるため、文書分類を明確にしてから運用を始めましょう。

事務処理規程を整備して体制を作る

電子帳簿保存法への対応を確実に実施するには、組織内のルールを文書化する「事務処理規程」の整備が欠かせません。この規程には、以下のような内容を盛り込みます。

- 管理責任者や担当者の役割分担

- データ受領から保存までの具体的手順

- 定期的な記録点検と不備発見時の対応方法

事務処理規程は、タイムスタンプを使わずに真実性を証明できる代替手段としても有効です。国税庁が公開しているサンプルを参考にしつつ、自社の実務フローに合わせてカスタマイズしましょう。

特に中小企業や個人事業主の場合、低コストでコンプライアンスを確保できる実践的な方法といえます。

取引データの受領から保存までのフローを明確化する

電子データの保存ルールを定めたら、受領から保存までの流れを業務フローとして整理することが大切です。

最初に、どのような方法で取引データを受け取っているかを洗い出し、以下のステップに沿って整備を進めましょう。

- データの授受方法を一覧化(メール、クラウド、チャットなど)

- 受け取ったデータの保存方法と保存場所を統一

- 検索機能やバックアップの運用ルールを設定

フローを明確にすることで、受領時の漏れ防止と税務調査時の対応力向上が期待できます。さらに、社員の教育や取引先との協力体制も整備すれば、法令遵守と業務効率化の双方を実現できます。

個人事業主におすすめの対応方法

電子帳簿保存法への対応は、紙の書類だけでなく、メール添付やクラウドを通じた取引データの扱い方にも注意が求められます。

ここでは、個人事業主が無理なく実践できる3つの対応策を解説します。

会計ソフト・クラウドサービスを活用する

電子帳簿保存法に対応するうえで、最も有効なのが会計ソフトやクラウドサービスの導入です。

こうしたツールは、データ保存・仕訳・検索・帳簿作成まで一連の作業を自動化でき、紙書類中心の管理を大幅に効率化します。

特にクラウド型サービスなら、複数デバイスからアクセスでき、法改正にも自動で対応できる点が大きなメリットです。

クラウド利用によりデータがオンライン上に保管されるため、バックアップの手間が省け、業務継続性の確保にもつながります。

スマホアプリでのスキャナ保存を取り入れる

電子帳簿保存法では、スマートフォンを使って紙の領収書や請求書を撮影・保存する「スキャナ保存」が認められています。

この方法は、専用スキャナを導入する必要がなく、日常業務の延長で手軽に運用できる点がメリットです。

スマホでのスキャナ保存を行う際は、撮影データの解像度や明瞭性に加え、タイムスタンプの付与など要件を満たす必要があります。

また、スマートフォンからそのまま会計システムに連携する運用も可能で、日々の経理処理を効率化できます。

業務のデジタル化を進めたい個人事業主や小規模事業者にとって、実践しやすい対応方法といえるでしょう。

セキュリティ対策とデータ保護のポイント

電子データの保存や共有にはセキュリティ対策が欠かせません。特にクラウドサービスを利用する場合は、不正アクセス・データ漏えいに備えて多層防御を行うことが求められます。

安全な運用を実現するには、以下のような対策を徹底しましょう。

- ファイルへのパスワード設定・暗号化

- アクセス権限の制限・多要素認証の導入

- データへのアクセスログ管理と定期点検

- ウイルス対策ソフトやVPNの併用

さらに、利用する会計ソフトやクラウドベンダーがSSL通信やISO認証を取得しているか確認することも重要です。

これらのセキュリティ対策を実践することで、電子帳簿保存法だけでなく、事業全体の情報管理体制も強化できます。

電子帳簿保存法について個人事業主からよくある質問(Q&A)

電子帳簿保存法について個人事業主からよくある質問には次のようなものがあります。

Q.お店で受け取った「紙のレシート」はどうすればいいですか?

紙で受け取ったレシートや領収書は、そのまま「紙」で保存して問題ありません。 無理にスキャンしてデータ化する必要はありませんが、紛失や劣化を防ぎたい場合は「スキャナ保存」の要件に従って電子化し、その後紙を廃棄することも可能です。

はい、必要です。 副業であっても、事業所得や雑所得が生じ、帳簿書類の保存義務がある場合は電子帳簿保存法の対象となります。特に前々年の雑所得の収入が300万円を超える場合は、必ず対応しましょう。

Q.副業でやっている場合も対応が必要ですか?

はい、必要です。 副業であっても、事業所得や雑所得が生じ、帳簿書類の保存義務がある場合は電子帳簿保存法の対象となります。特に前々年の雑所得の収入が300万円を超える場合は、必ず対応しましょう。

Q.電子データをうっかり消してしまったらどうなりますか?

意図的な隠蔽や改ざんではなく、誤って削除してしまった場合でも、直ちに青色申告が取り消されるわけではありません。しかし、税務調査で取引の事実確認ができないと経費として認められないリスクがあります。必ずクラウドストレージや外付けHDDなどにバックアップを取っておきましょう。

【結論】まとめ

電子帳簿保存法は、取引情報や取引書類を電子データとしての保存を認める法律です。一定要件を満たした領収書や請求書、帳簿などは電子データによる保存が認められます。

電子帳簿やスキャナ保存は任意の対応で問題ありませんが、電子取引に係る電子データは2024年1月以降、紙での保存ができません。

電子データのままでの保存が義務付けられており、個人事業主やフリーランスは早急に対応する必要があります。

電子データを保存する際は、改ざん防止のためのタイムスタンプ、検索要件をクリアできる機能、電子データをすぐに確認出力できるディスプレイやプリンタの用意が必要です。

また、帳簿付けする際にも電子帳簿保存法に対応する会計ソフトの導入が必要になるでしょう。

クラウド会計ソフト freee会計は、電子帳簿保存法に完全対応した会計ソフトです。

電子帳簿保存法の要件を満たしたことを認める『電帳法スキャナ保存ソフト法的要件認証』や『電子取引ソフト法的要件認証』を取得しており、2024年1月1月以降の会計処理も問題なく進められます。

優良電子帳簿の自動作成にも対応しているため、65万円の青色申告特別控除を受けたい個人事業主の方は、ぜひご活用ください。

「起業の窓口」では、個人事業主の方々に向けて、業務効率化のヒントや成功事例、最新のビジネス情報など、お役立ち情報を提供しています。

ぜひ、「個人事業主」に関する他の記事もご覧ください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修または独自調査(アンケート)に基づいて制作したものです。

- ※掲載している情報は、記事公開時点の法令・税制・商品・サービス等に基づくものであり、将来的に変更される可能性があります。

- ※アンケート調査に関する記述は、特定の調査対象者からの回答結果および編集部の見解を含んでおり、内容の正確性・完全性を保証するものではありません。

- ※記事の内容は一般的な情報提供を目的としており、すべての方に当てはまるものではありません。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

- ※情報の利用や判断、実施については、ご自身の責任で行っていただきますようお願いいたします。

- ※本記事に掲載された内容の転載・複製はご遠慮いただき、引用の際は必ず出典をご明記ください。

シェア

シェア