個人事業主でも年末調整が必要?手続き方法やスケジュールは?

個人事業主の税金は確定申告で計算して納税します。

基本的に個人事業主の年末調整は不要ですが、給与をもらっている場合は必要となるケースもあります。また、従業員を雇う場合は個人事業主でも年末調整が必要です。

なかには、年末調整と確定申告の違いが分からない、違いを知りたい方もいるのではないでしょうか。

この記事では、個人事業主でも年末調整が必要になるケースをはじめ、手続きする場合の書類や手順などを詳しく紹介します

- 【この記事のまとめ】

- 個人事業主は年末調整が基本不要ですが、副業で給与所得がある場合や従業員を雇用している場合には必要です。

- 年末調整は会社が給与所得者に代わり所得税を調整する手続きで、個人事業主には確定申告が求められます。

- 個人事業主が従業員の年末調整を行う際は、11月から書類準備を始め、1月末までに税務署へ書類を提出します。

2024年11月1日より、フリーランス保護法が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス保護法の概要、制定された背景や具体的な内容などを解説しています。

年末調整とは

年末調整とは、給料や賞与から源泉徴収された所得税の過不足を調整する手続きのことです。ここでは、年末調整の対象者や確定申告との違いを詳しく解説します。

年末調整の対象者

年末調整の対象者は会社に勤め、給与から所得税が源泉徴収されている会社員やアルバイトです。

給与所得者は毎月の給料から一定の所得税が源泉徴収されていますが、これは毎月の給与から少しずつ所得税を納めることで年間の所得税を一括で支払う場合に比べ負担を少なくすることを目的としています。

給与所得者は所得税を会社に預ける形となっており、年間で見ると過不足が発生するため年末調整をします。

また、給与所得者でも下記に該当する場合は年末調整の対象になりません。

- 1年間の主たる給与の総額が2,000万円を超える

- 2個所以上の会社から給与の支払いを受けている人の副業での給与

- 非住居者

- 同一の雇用主に継続的に雇用されない日雇労働者

年末調整は会社が行う手続きや申請で、給与所得者は会社の指示に従って所得税の控除書類の提出を行います。

確定申告との違い

年末調整は会社が従業員に代わって所得税の手続きを行う申告であるのに対し、確定申告は個人で所得税の手続きを行う申告です。どちらも所得税を確定させるための手続きであることは共通しています。

所得には、給与所得以外にも事業所得や不動産所得、雑所得などさまざまな種類があります。年末調整は給与所得のみを対象としており、それ以外の所得に対しては確定申告が必要です。

そのため、会社員でも給与以外に所得がある場合は年末調整とは別に確定申告を行う必要があります。

基本的に個人事業主は年末調整を行う必要がない

年末調整は会社が従業員の代わりに行う手続きとなるため、給与以外の所得を得ている個人事業主が自身の年末調整を行う必要はありません。

個人事業主でも取引先によっては所得税を源泉徴収されますが、その際に発生する所得税の過不足は自身が確定申告で調整を行います。取引先との関係性は業務委託関係となるため、雇用関係は生まれず年末調整する必要もありません。

会社員から個人事業主に転職すると、年末調整の代わりに自分自身で確定申告を行って所得税の計算や納付を行います。

個人事業主でも年末調整が必要なケース

個人事業主でも、条件によっては確定申告とは別に年末調整が必要になります。ここでは、年末調整が必要なケースを3つ紹介します。

本業以外で給与所得を得ている

本業以外で給与所得を得ている個人事業主は年末調整が必要です。

また、年収が103万円以下で源泉徴収されていない場合は、所得税が控除となるため年末調整は不要です。

従業員を雇っている

従業員を雇っている個人事業主は従業員の給与について年末調整が必要です。

従業員の年末調整を行う際には、期日までに必要書類を集めて所得税の計算を行い税務署や自治体に必要書類を提出します。従業員の年末調整が必要となるのは雇用して給与を支払っている場合で、業務委託のように雇用関係がない場合は不要です。

従業員を雇う場合は、源泉徴収や年末調整のルールを理解しておく必要があります。

青色事業専従者がいる

個人事業主が家族を青色申告事業専従者にして給与を支払っている場合は年末調整が必要です。

青色申告事業専従者とは、青色申告している個人事業主と生計を一緒に立てている配偶者や親族などの家族従業員のことです。給与は経費として計上できるため、青色申告事業専従者にして節税対策をしている個人事業主は多くいます。

青色申告事業専従者として給与を支払うと、従業員として働いている家族への年末調整が必要となるわけです。しかし、控除の一部については年末調整では対応ができないため確定申告も行う必要があります。

1年の途中で会社員に戻った

個人事業主が1年の途中で会社員に戻って給与所得者になった場合も年末調整の対象となります。副業として給与所得者になった場合も同様です。

この場合、個人事業主としての事業所得がある場合は別で所得税の申告が必要となるため、給与を年末調整してもらったあとは源泉徴収票を受け取って自身でも確定申告を行います。

年末調整の必要書類

年末調整は会社側が行う手続きとなるため、自身が従業員として給与を受け取っているケースだと作成する書類は特にありません。

所得税の控除を受けるための控除書類の提出は必要ですが、具体的な計算については会社側が行います。所得税の過不足は、給与に還付されたり差し引かれる形で調整されます。

しかし、自身が従業員を雇って年末調整する場合は下記のような書類を用意する必要があります。

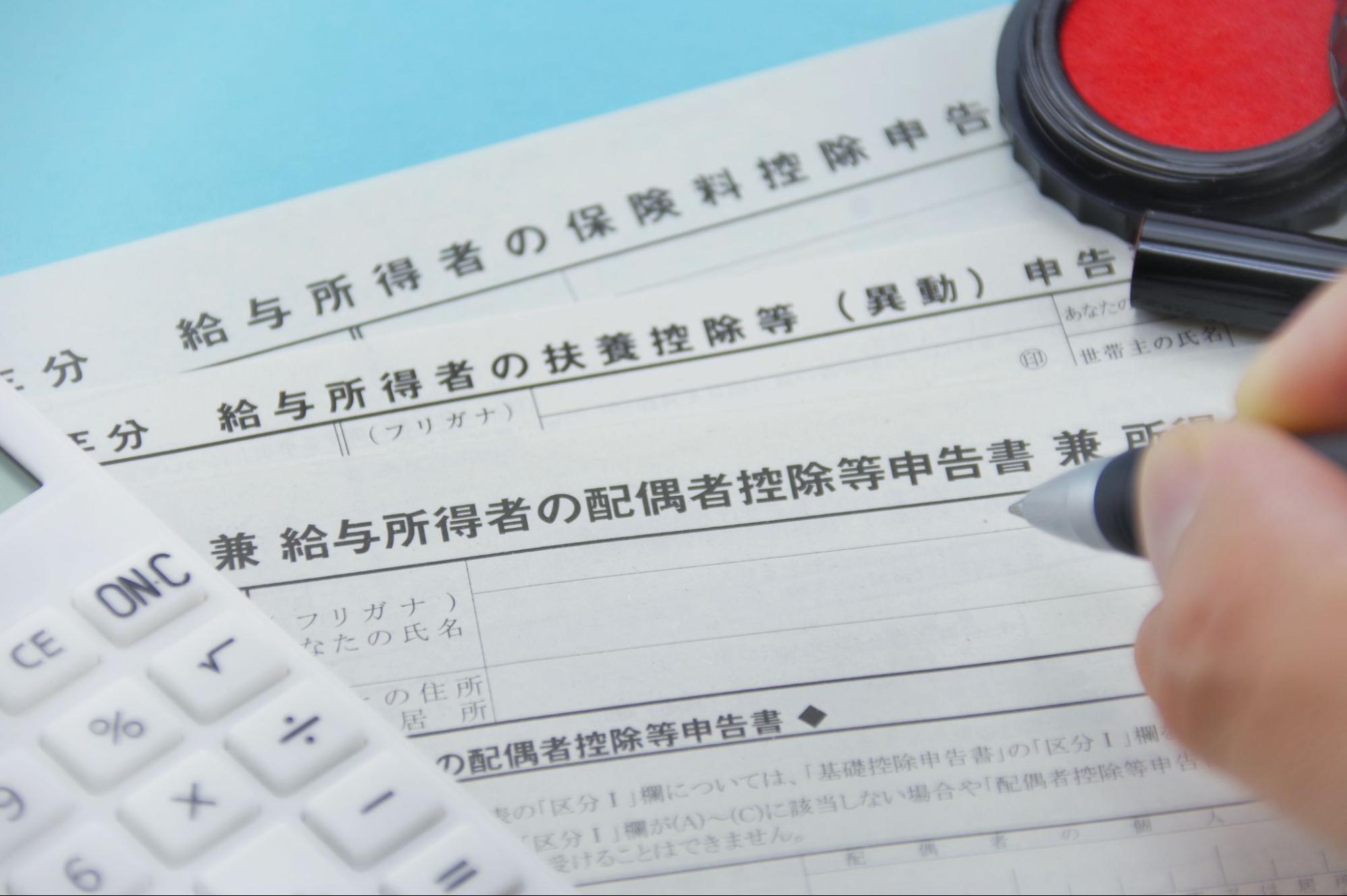

- 給与所得者の扶養控除等(異動) 申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書給与所得者の保険料控除申告書

これらは保管が必要となる書類です。続いて、税務署に提出する書類は下記の通りです。

- 給与所得の源泉徴収票等の法定調書合計表

- 支払調書

- 源泉徴収票

他にも、自治体には住民税の計算のもとになる給与支払報告書が必要で、総括表と個人別明細書の2種類の書類を提出します。

年末調整の手続き方法

従業員や青色事業専従者に給与を支払っている個人事業主は年末調整を自身で行う必要があります。ここでは、年末調整の申請方法を2種類紹介します。

紙で申請

年末調整は書類を作成した後、税務署の窓口や郵送で提出することもできます。提出する書類は「給与所得の源泉徴収票等の法定調書合計票」で、国税庁のホームページからダウンロードしてそのまま使用できます。

紙で申請する場合の注意点は、年末調整関連の書類は信書扱いになることです。そのため、郵送で提出する場合はゆうメールやゆうパケットなどは使えないため、特定記録郵便や簡易書留、レターパックなどでの提出が必要です。

また、紙での申請は書類に不備があると改めて申請し直す必要があるため、書類の不備や書き漏れがないか十分にチェックしてから送りましょう。年末調整の期限は1月31日となっているため、期限に間に合うようにスケジュールに余裕を持つことが大切です。

電子申請

年末調整は確定申告と同じように電子申請ができるため、窓口や郵送での手続きを行わずに申請もできます。

電子申請は下記の手順で行います。

- 代表者のマイナンバーの取得

- カードーリーダーの購入

- e-Tax(イータックス)の利用者識別番号手続き

- eLTAX(エルタックス)の利用者ID手続き

- 電子データの作成

- 電子データを提出

e-Taxでは給与所得の源泉徴収票や支払調書などの法定調書の作成や所得税の納付、eLTAXでは給与支払報告書の作成や地方税の納付などを行います。e-TaxとeLTAXでは納税できる税金の種類が異なっているため、電子申請はどちらの納税システムも必要です。

電子申請は、修正があってもすぐに対応できるメリットがあります。郵送代の手間もかからず窓口に並ぶ必要もないため、年末調整は電子申請をおすすめします。

年末調整を行う際のスケジュール

従業員や青色事業専従者の年末調整にはさまざまな書類の用意や作成が必要となるため、時間にゆとりを持って準備を進めましょう。

ここでは、年末調整を行う際のスケジュールについて11月、12月、1月ごとに紹介します。

11月

11月は下記の書類を従業員に配布します。

- 扶養控除等(異動)申告書

- 基礎控除申告書

- 配偶者控除等申告書

- 所得金額調整控除申告書

- 保険料控除申告書

- 住宅借入金等特別控除申告書

※基礎控除申告書、配偶者控除等申告書、所得金額調整控除申告書については1枚にまとめられています。

これらは、主に所得税の控除に必要な書類です。住宅ローンを受けている場合は住宅借入金等特別控除を受けられますが、控除を受けるためには「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」や「住宅取得資金に係る借入金の年末残高等証明書」なども必要となります。

書類を配布するときは、提出の有効期限を11月下旬~12月上旬くらいに設定しましょう。

12月

控除に関する書類の回収ができたあとは所得税の計算を行います。

担当者は、年末調整対象者の給与総額や各種控除を差し引いた所得税を計算し、給与の中で所得税の還付や徴収を進めます。所得税の計算を行う際には、給与や所得控除に間違いがないか、控除証明書の添付漏れがないかなどをチェックしましょう。

また、12月から働き始めた従業員がいる場合は12月に給与が発生しているかどうかで年末調整の有無が決まります。12月分の給与の支払いが発生していると年末調整が必要となるため、速やかに所得税の控除書類を提出してもらい所得税の計算をしましょう。

1月

年末調整では1月に下記のようなことを行います。

- 所得税の納付

- 税務署に法定調書を提出

- 自治体に給与支払報告書を提出

- 年末調整関連書類の保管

所得税の納付は原則として1月10日、書類の提出は1月31日です。年末調整に関する書類は7年間の保存義務があり、税務署に提出を指示された場合には提出しなければなりません。紛失しないように、厳重に保管・管理をしましょう。

また、提出期限ギリギリの場合は提出書類に不備があるとすぐに対応できないため注意しましょう。個人事業主の場合は、2月16日から3月15日にかけて自身の確定申告も必要となるため、スケジュールがギリギリになって確定申告の準備が遅れないように注意しましょう。

まとめ

個人事業主は年末調整を行う必要はありませんが、副業で給与を受け取っている場合は必要になるケースがあります。しかし、年末調整は会社側が行うため、面倒な申請や手続きはなく会社から指定があった書類を提出するだけとなります。

一方、個人事業主でも従業員や青色事業専従者に給与を支払っている場合は自身が年末調整をしなければなりません。11月頃から年末調整用の書類を集めて、12月~1月には所得税の還付や徴収を行い、期限までに税務署や自治体に必要書類を提出する必要があります。

税理士や事務を雇っていない個人事業主の場合、年末調整の手続きはすべて自分自身で行わなければなりません。適切に納税を行うためにも、時間にゆとりを持って年末調整を進めていきましょう。

「起業の窓口」では、個人事業主の方々に向けて、業務効率化のヒントや成功事例、最新のビジネス情報など、お役立ち情報を提供しています。

ぜひ、「個人事業主」に関する他の記事もご覧ください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修または独自調査(アンケート)に基づいて制作したものです。

- ※掲載している情報は、記事公開時点の法令・税制・商品・サービス等に基づくものであり、将来的に変更される可能性があります。

- ※アンケート調査に関する記述は、特定の調査対象者からの回答結果および編集部の見解を含んでおり、内容の正確性・完全性を保証するものではありません。

- ※記事の内容は一般的な情報提供を目的としており、すべての方に当てはまるものではありません。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

- ※情報の利用や判断、実施については、ご自身の責任で行っていただきますようお願いいたします。

- ※本記事に掲載された内容の転載・複製はご遠慮いただき、引用の際は必ず出典をご明記ください。

シェア

シェア