会社員と個人事業主はどちらが得か?働き方のメリット・デメリット を解説

近年、会社員として働きながら副業で個人事業主としても働く人が増えつつあります。

本記事では、「会社員が個人事業主になる方法」をメインテーマに、メリットやデメリット、手続きの方法を詳しく見ていきます。

また、サラリーマンをしながら副業を始めたい方や二足のわらじを履くことに不安がある方に、それぞれの解決策も提示しています。

- 【この記事のまとめ】

- 会社員が個人事業主として活動することは可能で、2020年に厚生労働省が副業・兼業のガイドラインを改定しました。この改定により、社員が様々なキャリアを選択しやすくなり、開業の道も開かれています。副業を希望する会社員は、事業を継続的に行う場合、開業届を提出する必要があります。

- 副業としての収入が年間20万円を超える場合、確定申告が必要です。開業届は原則として開業から1ヶ月以内に提出しなければなりませんが、遅れてもさかのぼって申請が可能です。また、副業での収入が一時的な場合、開業届を出さなくても問題ありません。継続的な収入が見込まれる場合は、届出を検討しましょう。

- 会社員が個人事業主になるメリットとして、給与所得と事業所得を損益通算できる点や、青色申告特別控除を受けられる点が挙げられます。しかし、デメリットとしては、自分で確定申告を行う必要があり、失業保険が受け取れない可能性があることに注意が必要です。開業にあたっての手続きも事前に把握しておくことが重要です。

2024年分(令和6年分)の所得税等の確定申告期間は2025年2月17日(月)から3月17日(月)です。

「起業の窓口」では、確定申告の方法、青色申告や白色申告の基礎知識、手続きの流れ、節税のコツなどを詳しく解説しています。

ぜひ、「確定申告」に関する他の記事もご覧ください。

2024年11月1日より、フリーランス新法(フリーランス保護法、フリーランス保護新法)が施行されます。

組織に所属せずに働くフリーランスが安心して働ける環境を整備するために、フリーランスと企業などとの発注事業者間の取引の適正化(契約書等により取引条件を明示する)が主な目的です。

詳しくは次の記事をご覧ください。フリーランス新法の概要、制定された背景や具体的な内容などを解説しています。

「起業の窓口」では、AIインフルエンサーの茶圓氏とコラボをおこない、AIを活用してビジネスの効率化を図るための貴重な知識を提供しています。

特集ページ「AI×起業」では、最新のAI技術やツールを使った実践的なアプローチを紹介しており、起業家や個人事業主の業務をよりスマートにサポートします。

AIの力で業務の負担を軽減し、ビジネスの成長を加速させたい方に最適な情報が満載です。ぜひご覧ください。

会社員と個人事業主はどっちが得?

ここでは、収益性、安定性、柔軟性の3つの観点から、会社員と個人事業主の違いを解説します。

収益性

フリーランス(個人事業主)と会社員では、手取り収入の計算方法が異なります。

会社員の場合、給与所得控除により一定額が経費とみなされ控除されるため、給与所得は給与支給額面よりも低くなります。個人事業主は売上から経費を差し引いた額が事業所得となります。また、場合によっては青色申告特別控除などの優遇措置を受けられます。

また、会社員は厚生年金保険に加入するため、収入に応じた保険料を会社と折半で負担します。会社員のほうが多く支払う構造となるため、一般的に会社員のほうが将来の年金受給額が多くなる傾向です。

そして、会社員には賞与や退職金などの追加収入が見込めるケースもあります。

個人事業主は事業の成功次第で高い所得を得られる可能性はあります。

安定性

収入の安定性という点では会社員に分があります。

会社に雇用されている限り、基本的には一定の収入が保証されており、福利厚生も充実しています。

しかし、昨今の経済情勢を考えると、会社員といえどもリストラのリスクは皆無ではありません。

そのため、比較的安定している会社員であっても、常に向上心を持って組織から必要とされる人材を目指すことが大切です。

一方、個人事業主は案件が途絶えるリスクが常にあるため、自ら顧客を開拓し、売上を安定させる必要があります。

万一の事態に備え、緊急時に利用できる資金や適切な保険の準備が必要です。

柔軟性

働き方の自由度という観点では、個人事業主が会社員を大きくリードしています。

個人事業主は、自分の裁量で仕事の内容や時間、場所を決められるため、ライフスタイルに合わせた柔軟な働き方が可能です。

子育てや介護との両立を図ったり、趣味や自己啓発の時間を確保したりと、自分らしい生き方を実現しやすいのが魅力といえます。

一方、会社員の場合、勤務時間や職務内容は原則会社の方針に従う必要があります。個人事業主と比べて働き方の自由度は低く、融通が利きにくいのが現状です。

会社員のメリット・デメリット

ここでは、会社員としての働き方のメリット・デメリットを具体的に解説します。

| メリット |

|

|---|---|

| デメリット |

|

会社員のメリット

会社員の最大のメリットは、安定性の高さであり、一般的には毎月決まった給与が保証されています。

業績の変動に左右されることが少ないため、安心して生活設計を立てられます。

また、社会保険や福利厚生が整っている点も大きな魅力です。

健康保険や厚生年金保険、有給休暇など、会社が労働者のために用意した制度を最大限に利用できるため、将来への備えや休暇の確保がしやすくなります。

さらに会社員であれば、入社後のキャリア形成の機会に恵まれています。研修制度や人事ローテーションを通じて、多様な経験を積むことができるでしょう。

会社員のデメリット

多くのメリットがある会社員ですが、その反対のデメリットも複数あります。

何よりも、仕事の内容や働く時間、場所を自分で選べない点は大きなマイナス要因といえます。

会社の方針に従う必要があるため、自分のペースで仕事を進めたり、休暇を取得したりすることは難しいのです。

また、組織の一員である以上、上司や同僚との人間関係の調整は避けて通れません。コミュニケーション力が問われる場面も多く、ストレスを感じることもあるでしょう。

加えて、昨今の厳しい経済状況を考えると、会社員といえどもリストラの不安から完全に逃れられるわけではありません。

会社の業績次第では、突然解雇されるリスクも全くのゼロではないのです。

個人事業主のメリット・デメリット

次に、個人事業主という働き方のメリットとデメリットについて解説します。

ここでは、会社員としての働き方のメリット・デメリットを具体的に解説します。

| メリット |

|

|---|---|

| デメリット |

|

個人事業主のメリット

人事業主になる最大のメリットは、仕事のやり方を自分で決められる点にあります。

顧客の選定から業務内容、働く時間と場所に至るまで、全て自分の裁量で決定できるため、ライフスタイルに合わせた理想的な働き方の実現もが可能です。

また、事業が軌道に乗れば、それに伴い所得も増加します。会社員のように給与額が固定されることはないため、より高い所得を目指せるのも大きな魅力といえます。

さらに、経費計上による節税メリットも見逃せません。仕事に必要な支出を経費として計上することで、税負担を抑えられる可能性があるのです。

個人事業主のデメリット

一方で、個人事業主にはデメリットも存在します。大きなデメリットとして、売上所入の不安定さが挙げられます。

売上が思うように伸びない月もあれば、突発的な支出で資金繰りが苦しくなることもあります。突然契約が打ち切られ、売上が途絶えるリスクもあるでしょう。

また、会社員のような福利厚生制度が整っていないため、国民健康保険料や国民年金保険料などは会社負担分がなく全て自己負担となります。

一般的に経理や税務処理などの煩雑な事務作業を一手に引き受ける必要があり、その負担は決して小さくありません。事業の運営と並行して、これらの業務もこなしていかなければならないのです。

会社員から個人事業主になるための手続き

続いて、会社員から個人事業主へ切り替える際に必要な手続きを見ていきましょう。

- 開業届を提出

- 青色申告承認申請書を提出

本項では、手続きの流れや注意事項、必要書類について順番に確認していきます。

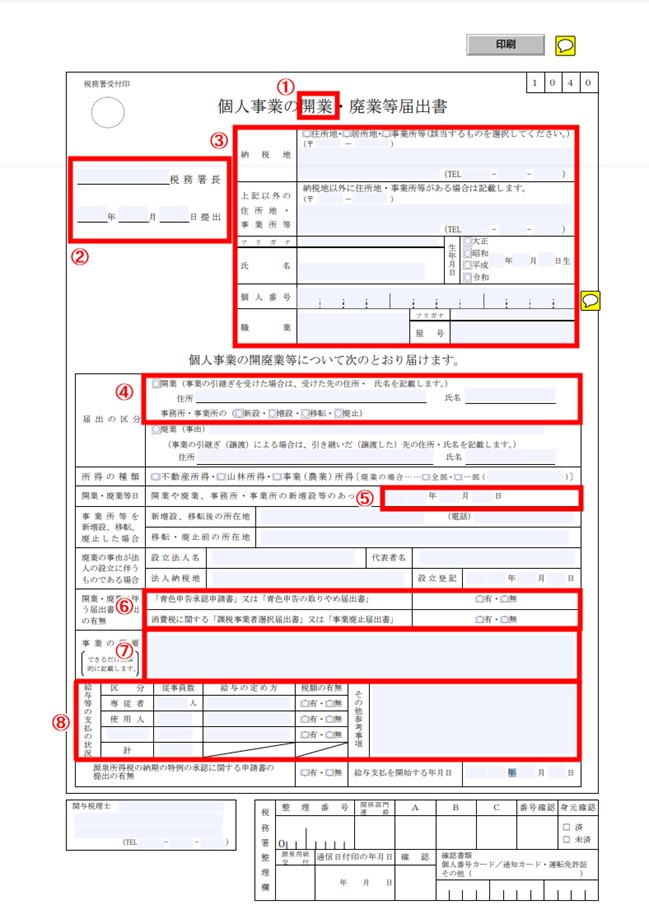

開業届を提出

個人事業主を開始したら、まず税務署に開業届を提出する必要があります。開業届は、事業を開始した日から1ヶ月以内に、個人事業の納税地を管轄する税務署長に提出します。

届出書の用紙は、税務署の窓口で取得するか、国税庁のwebサイトからダウンロードが可能です。なお、書類の具体的な作成方法については、以下の1~8を参照してください。

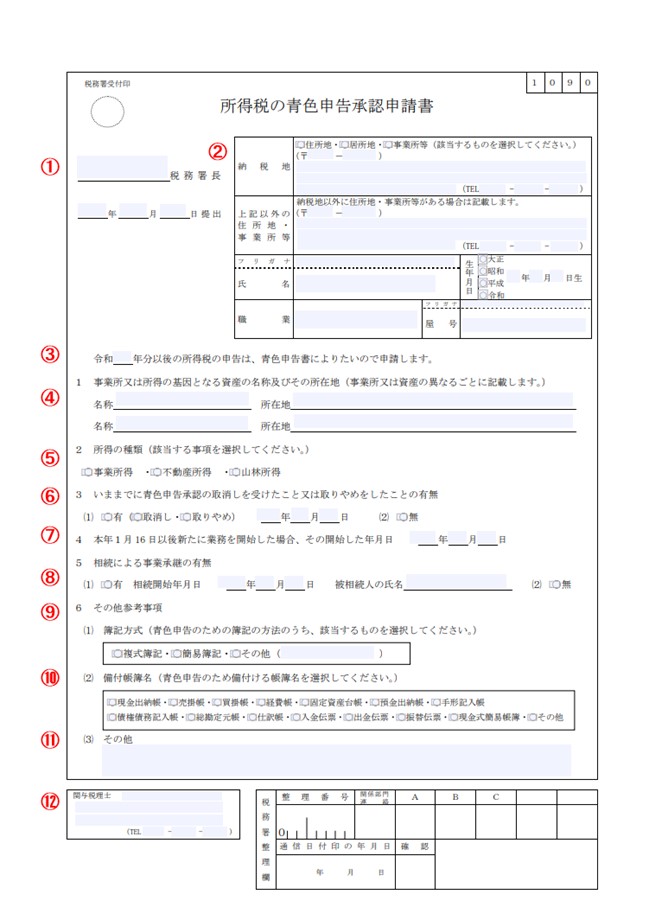

青色申告承認申請書を提出

個人事業主の所得税は通常、青色申告を選択することで、さまざまな特典が受けられます。

青色申告を行うためには、その年の3月15日までに、税務署へ「所得税の青色申告承認申請書」を出さなくてはなりません。あるいは、申告年の1月16日以降に開業した場合、事業開始の日から2ヶ月以内が提出期限です。

申請書の用紙は、税務署に備えられているフォーマットを用いるか、国税庁のHPでもダウンロードができます。青色申告承認申請書の具体的な記入リストは、以下をご参照ください。

- 【青色申告承認申請書の記入項目】

-

- 所轄の税務署名と提出日

- 納税地・氏名・生年月日・職業・屋号

- 青色申告を開始する年度

- 事業の所在地

- 所得の種類

- 過去の青色申告の履歴

- 開業日

- 相続による事業継承の有無(相続開始年月日と被相続人の氏名)

- 簿記の形式(65万円控除場合は「複式簿記」、10万円控除の場合は「簡易簿記」)

- 帳簿名

- その他の事項

- 確定申告を代行する税理士名と電話番号

その他の書類を提出

開業届や青色申告承認申請書以外にも、個人事業主で各種の税の取扱いを受けるには各種の届出が必要となる場合があります。主なものは以下のとおりです。

- 青色事業専従者給与に関する届出書

- 源泉所得税の納期の特例の承認に関する申請書

- 給与支払事務所等の開設届出書

など

これらの書類は、それぞれ提出期限が異なるため、漏れのないよう確認しながら手続きを進めることが大切です。

また、個人事業主として始める業種によっては、届出や免許、認可などの手続きを進める必要があります。

不明点がある場合は、税理士に相談するのも良いでしょう。

手続きの不備によるトラブルを避けるためにも、関連する法令や制度を十分に理解したうえで、着実に移行プロセスを進めることが求められます。

会社員から個人事業主になる前に知っておくべきポイント

会社員から個人事業主へ転身する際には、事前の準備が欠かせません。スムーズな移行のために、以下の4つのポイントを押さえておきましょう。

会社員時代に人脈を広げておく

個人事業主として成功するには、豊富な人脈が重要です。会社員時代から、業界の関係者やビジネスパートナーとなり得る人々との交流を深めておくことをおすすめします。

セミナーや交流会などに積極的に参加し、名刺交換を通じて人脈を広げていきましょう。

また、SNSを活用して情報発信やコミュニケーションを図るのも効果的です。

信頼関係を築いておくことで、独立後の仕事獲得や協力体制の構築で支援を得られる可能性があります。

税金や会計の知識を身につける

一般的に個人事業主は税金の申告や納付を自分で行う必要があるため、一定の税務知識が求められます。

青色申告のメリットを享受したり、節税対策を講じたりするためにも、税制に関する理解を事前に深めておきましょう。

また、事業の収支を適切に管理するための会計の知識があると有利です。複式簿記の基本を学んだり、会計ソフトの使い方を習得したりと、地道な準備をする人もいます。

税金や会計の知識を身につけたい方は、税務署や商工会議所等が開催する無料講座などを活用するとよいでしょう。

自分で確定申告をする必要がある

会社員の場合、所得税の計算と納付は原則として会社が行いますが、個人事業主は基本的に自分で確定申告をしなければなりません。もちろん税理士に依頼することもできます。

事業所得や必要経費の計算、各種控除の適用など、申告書の作成には専門的な知識が必要です。

初めての確定申告では戸惑うこともあるため、国税庁のホームページを参考に丁寧に手続きを進めることが重要です。

確定申告が初めてで不安がある方は、確定申告ソフトや会計ソフトの利用をおすすめします。

会計ソフトを使えば、経費の計上や収入の管理、確定申告の手続きをスムーズに進められるでしょう。会計ソフトの詳細は以下の記事でご確認ください。

半年分以上の貯金をしておく

個人事業主は、毎月決まった額の売上を得られるとは限りません。事業が軌道に乗るまでは、売上が不安定な時期が続くことも珍しくありません。

そのため、会社員時代から半年分以上の生活費を貯金しておくことが賢明です。

個人事業主になる前にある程度の貯金をしておけば、万が一、仕事が思うように入らない月があっても、すぐに資金繰りに窮することはありません。

計画的に支出を見直し、無駄を省きながら着実に貯金を積み上げていきましょう。

自分に合った働き方を見極めて準備を進めよう

会社員と個人事業主は、働き方や収入面で大きな違いがあります。会社員は安定性と福利厚生の充実が魅力ですが、自由度では個人事業主に分があります。

どちらの働き方を選ぶかは、自分の適性やライフスタイル、将来設計などを総合的に考慮して決める必要があるでしょう。

会社員から個人事業主への移行に際しては、人脈づくりや専門知識の習得、資金面の備えなど、入念な準備が不可欠です。

一足飛びに結果を求めるのではなく、一歩ずつ着実に準備を整えていくことが大切です。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修または独自調査(アンケート)に基づいて制作したものです。

- ※掲載している情報は、記事公開時点の法令・税制・商品・サービス等に基づくものであり、将来的に変更される可能性があります。

- ※アンケート調査に関する記述は、特定の調査対象者からの回答結果および編集部の見解を含んでおり、内容の正確性・完全性を保証するものではありません。

- ※記事の内容は一般的な情報提供を目的としており、すべての方に当てはまるものではありません。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

- ※情報の利用や判断、実施については、ご自身の責任で行っていただきますようお願いいたします。

- ※本記事に掲載された内容の転載・複製はご遠慮いただき、引用の際は必ず出典をご明記ください。

シェア

シェア

質問に答えていくだけで、経理の作業がはじめての方でも簡単に確定申告の書類作成をすることができます!

質問に答えていくだけで、経理の作業がはじめての方でも簡単に確定申告の書類作成をすることができます!