源泉所得税とは?計算方法や源泉所得税額表の見方をわかりやすく解説

給与・報酬等を支払う際に差し引かれる「源泉所得税」は一般的に聞く言葉ですが、実際にどのようなものなのかわからない方も多いのではないでしょうか。

そこでこの記事では、源泉所得税の概要や計算方法といった基礎知識を詳しく説明します。源泉徴収について知りたい方や、算出方法・納付方法を学びたい方などに役立つ情報を解説しますので、ぜひ参考にしてください。

- 【この記事のまとめ】

- 源泉所得税は、企業が従業員の給与や報酬から差し引き、国に納付する税金です。この制度により、従業員は確定申告を不要とし、国は安定した税収を確保できます。源泉徴収が必要なタイミングは、給与や賞与、退職金、報酬、株式の配当など、実際に支払われた際に行われます。

- 源泉所得税と所得税は異なるもので、源泉所得税は給与や報酬の支払者が納税者に代わって納める税金です。一方、申告所得税は個人事業主などが自ら納付します。年末調整は、源泉所得税の合計と実際の年税額を照合し、差額を精算するために行われる重要な作業です。

- 源泉所得税の対象は、個人や法人によって異なります。個人の場合、講演料や報酬、賞金などが含まれ、法人の場合は競馬の賞金などが該当します。計算方法は、給与や賞与、退職金、支払報酬、配当金に基づいて異なり、それぞれ国税庁が定めた税額表を参考に算出します。

2025年分(令和7年分)の所得税等の確定申告期間は2026年2月16日(月)から3月16日(月)です。

「起業の窓口」では、確定申告の方法、青色申告や白色申告の基礎知識、手続きの流れ、節税のコツなどを詳しく解説しています。

ぜひ、「確定申告」に関する他の記事もご覧ください。

「起業の窓口」では、AIインフルエンサーの茶圓氏とコラボをおこない、AIを活用してビジネスの効率化を図るための貴重な知識を提供しています。

特集ページ「AI×起業」では、最新のAI技術やツールを使った実践的なアプローチを紹介しており、起業家や個人事業主の業務をよりスマートにサポートします。

AIの力で業務の負担を軽減し、ビジネスの成長を加速させたい方に最適な情報が満載です。ぜひご覧ください。

源泉所得税とは

源泉所得税とは、企業などが給与・報酬等から差し引き、本人に代わって国に納付する税金のことです。

企業や事業者が従業員へ給与を支払う際には、源泉徴収を行うのが原則です。源泉徴収によって従業員は確定申告をする必要がなくなり、国は安定した税収を得られます。

源泉徴収が必要なタイミング

源泉徴収が必要なタイミングは、主に以下の通りです。

- 月給や日給を支払うとき

- 賞与を支払うとき

- 退職金を支払うとき

- 支払い報酬を支払うとき

- 株式の配当を支払うとき

対象の所得が実際に支払われたときに、源泉徴収が行われます。支払いが確定していた場合でも実際に支払われていないのであれば、基本的に源泉徴収の必要はありません。

源泉所得税と所得税の違い

所得税とは、所得を得た人が国に納める税金のことです。1月1日から12月31日までに得た所得から控除を差し引いた金額に税率をかけたものを所得税として納めることになります。源泉所得税と対比して申告所得税ということもあります。

申告所得税は、個人事業主などが個人で得た所得に対する税金として国へ直接納付するのが特徴です。一方、源泉所得税は、給与・報酬等の支払者が受け取り側の納めるべき税金を算出し、本人を代理して国に納めるものである点が大きな違いとされています。

源泉所得税と年末調整の違い

年末調整とは、毎月国へ納付した源泉所得税の1年分の合計額と、年税額を合致させるために行う作業のことを指します。1月から11月までは給与額から算出した源泉所得税を差し引き、12月の年末調整で控除額の変更がないかを確認するのが基本的な流れです。

控除額の変更などによって源泉所得税の合計額と年税額が一致しない場合は、追加の税金が発生したり、払い過ぎた税金が還付されたりといったことが起きます。源泉所得税は給与・報酬から差し引かれる税金であり、年末調整は源泉所得税の合計と実際の年税額の差額を精算するために行われる年末の重要な経理作業であることが両者の違いだといえるでしょう。

源泉所得税の対象範囲

源泉徴収が必要な範囲は、対象者が個人か法人かによって変わります。それぞれの具体的な対象範囲については以下で解説していますので、参考にしてください。

報酬・料金などの支払いを受ける者が個人の場合

まずは、支払いを受ける人が個人の場合を確認しましょう。

- 【対象範囲例】

-

- 講演料や原稿料

※コンテストなどに入選して賞金を受けた場合、1人1回に対する支払い金額が5万円以下なら源泉徴収の必要はありません。 - プロサッカー・プロ野球・プロテニス選手、モデルや外交員などへの支払い

- 弁護士や司法書士など特定の資格保持者への支払い

- 演劇や映画、テレビ出演等に対する支払い

- 馬主へ支払われる競馬の賞金 など

- 講演料や原稿料

報酬・料金などの支払いを受ける者が法人の場合

続いて、法人の場合の対象範囲例について見ていきます。

- 【対象範囲例】

-

- 法人が馬主である場合に支払われる競馬の賞金

源泉所得税の計算方法

源泉所得税の計算方法は、ケースによって異なります。

主に計算すべき源泉所得税は、以下の通りです。

- 給与・賞与に対する源泉所得税

- 退職金に対する源泉所得税

- 支払報酬に対する源泉所得税

- 支払配当金に対する源泉所得税

続いて、各項目の詳しい計算方法を確認しましょう。

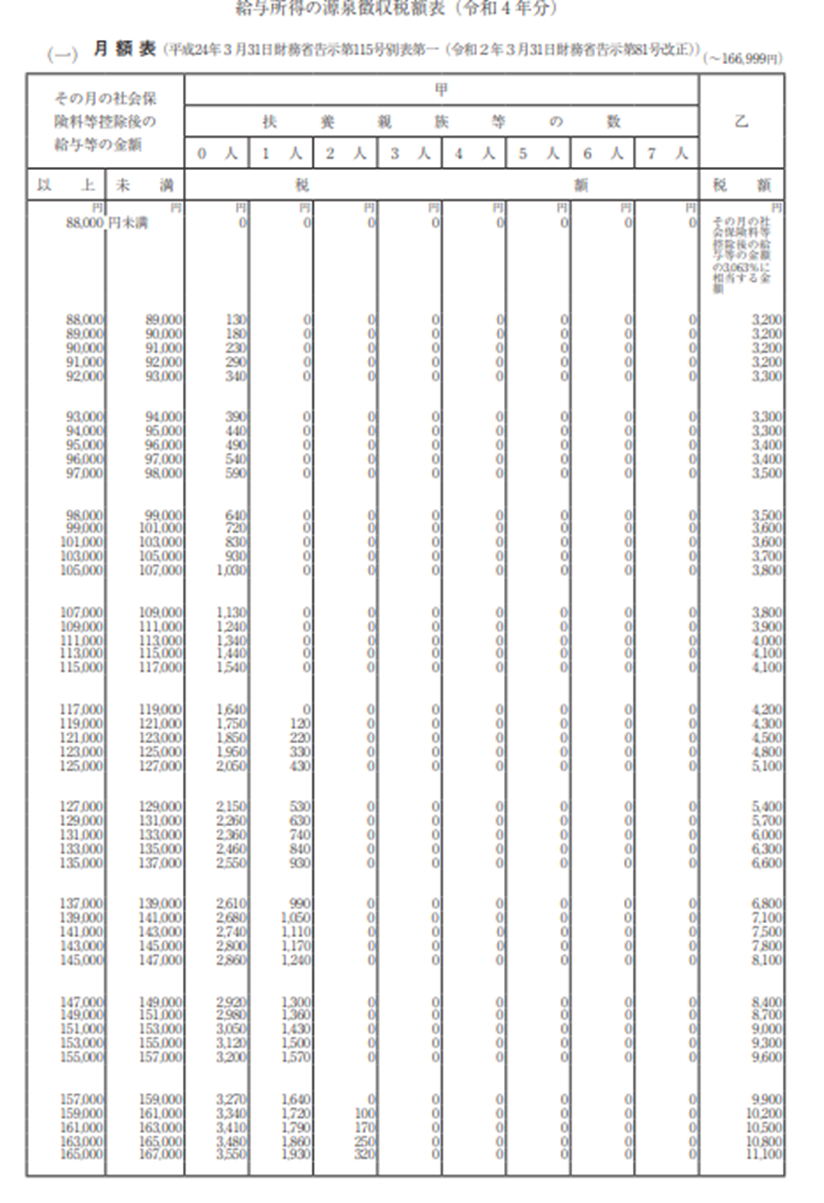

給与・賞与に対する源泉所得税

給与の計算方法は、国税庁が定めた税額表に基づいて行います。月払いの場合は月額表(令和4年)、日払いの場合は日額表(令和4年)を使い、給与の支払い方法に合わせて算出するのが原則です。さらに、扶養家族がいる場合は、扶養人数も加味して計算を行います。

月額表・日額表にはそれぞれ「甲」「乙」欄があり、「甲」は「給与所得者の扶養控除等申告書」を出した人へ給与を支払う場合、「乙」はその他の人に給与を支払う場合に当てはめて計算してください。なお、日額表のみに記載のある「丙」欄は、日雇賃金に対するものです。

- 【給与の計算例】

-

月給35万円、社会保険料等の控除額5万円、扶養家族2人、「甲」が適応される場合の計算方法 まずは、月給から控除額を差し引きます。

35万円(月給)-5万円(控除額)=30万円

次に、月額表の甲欄にて「30万円」と「扶養家族2人」が交差する部分を確認しましょう。すると、5,130円が源泉徴収額であることが分かります。日給の場合は日額表を使い、月給と同じ手順で計算してください。

なお、賞与に関しても国税庁が定めた現前徴収税額の算出率の表(令和4年)が存在し、表を確認しながら給与と同じ手順で税額を算出します。

- 【賞与の計算例】

-

賞与60万円、社会保険等の控除額10万円、扶養家族2人、「甲」が適応される場合の計算方法 まずは、賞与から控除額を差し引きます。

「60万円(賞与)-10万円(控除額)=50万円」

算出率の表にて、甲欄の「扶養家族2人」の列から「484千円以上520千円未満」を探しましょう。その行の左端を確認すると、賞与に乗ずる率が「16.336%」と示されています。

「50万円(控除額を差し引いた賞与)×16.336%=8万1,680円」

上記の計算式により、源泉徴収額が8万1,680円になります。

退職金に対する源泉所得税

退職金は、退職した理由と勤めた年数によって変動します。具体的な算出方法は、以下の通りです。

- 【退職金の計算例】

-

勤続25年、退職金2,000万円、一般退職の場合の計算方法 まずは、退職所得控除額を算出します。国税庁の退職所得金額の表(令和4年)から「勤続年数25年」「一般退職の場合」が交わるところを見てみると、控除額は1,150万円です。

続いて、課税退職所得金額を算出します。計算式は(一般退職手当等の収入金額-退職所得控除額)×1/2です。

(退職金2,000万円-控除額1,150万円)×1/2=425万円(課税退職所得金額)

それぞれの計算を終えたら、源泉所得税の算出が可能になります。

国税庁の源泉徴収金額の速算表(令和4年)にて、算出した課税退職所得金額の該当欄を確認し、計算を行ってください。本ケースでは、以下の計算式になります。

(425万円(課税退職所得金額)×20%-42万7,500円)×102.1%=43万1,372円(1円未満切り捨て)

以上の計算により、本ケースでの源泉所得税は43万1,372円となります。

支払報酬に対する源泉所得税

作家への原稿料や弁護士への報酬など、雇用関係にない人に対して発生した費用のことを「支払報酬」と呼びます。支払報酬の場合、控除額は存在せず支払った金額に応じて計算するのが基本です。

- 1回の支払報酬が100万円以下の場合:支払報酬×10.21%

- 1回の支払報酬が100万円を超える場合:(支払報酬-100万円)×20.42%+102,100円

- 【支払報酬の計算例】

-

120万円の支払報酬が発生した場合 (120万円-100万円)×20.42%+102,100円=14万2,940円(源泉徴収額)

支払配当金に対する源泉所得税

支払配当金は、上場株式・非上場株式・大口株主によって税率が変わります。上場株式の税率は15.315%、非上場株式または大口株主の税率は20.42%です。

- 上場株式:15.315%

- 非上場株式または大口株主:20.42%

- 【支払配当の計算例】

-

上場株式の配当金30万円の場合 30万円×15.315%=4万5,945円(源泉徴収額)

源泉所得税の納付方法

源泉所得税の納付には、e-Taxを使う方法と税務署などの窓口で支払う方法があります。

各方法の詳細は、以下の通りです。

インターネットバンク(e-Tax)

e-Taxを使い、インターネットバンク経由で納付する方法です。

- e-Tax上の納付書にあたる「所得税徴収高計算書」を作成・送信

- 納付方法から「インターネットバンキング」を選び、金融機関のインターネットバンクにログイン

- インターネットバンク上で払込を実行したら完了

クレジットカード(e-Tax)

e-Taxを使い、クレジットカードで納付する方法です。

- e-Taxで「所得税徴収高計算書」を作成・送信

- 国税クレジットカードお支払サイトにアクセス

- クレジットカード情報を入力

- 内容を確認し、実行したら手続きの完了

ダイレクト納付(e-Tax)

e-Taxで手続きを行い、預貯金口座からの振替で納付する方法です。

- e-Taxで「所得税徴収高計算書」のデータを作成・送信

- 納付方法からダイレクト納付を選ぶ

- 「今すぐ納付」または「納付日を指定」を選択

- 内容を確認し、実行したら手続きの完了

なお、ダイレクト納付を使うには、事前に「ダイレクト納付利用届出書」を税務署に提出する必要があります。利用開始まで1ヶ月ほどかかるため、早めの手続きがおすすめです。

金融機関や税務署の窓口で納付

金融機関もしくは管轄税務署の窓口で「所得税徴収高計算書」を提出し、現金で納付します。

金融機関や税務署の窓口を利用する場合、クレジットカードは使用できません。

源泉所得税の納付期限

源泉所得税の納付期限は、給与・報酬等を支払った月の翌月10日です。例えば、8月末に給与を支払った場合は9月10日までに源泉所得税を納めます。期限を過ぎると追徴課税が発生するため、気をつけてください。

ただし、給与を支払う従業員が10人未満の場合、税務署に「源泉所得税の納期の特例の承認に関する申込書」を出して承認されたら年2回の納付に変更できます。

源泉徴収税額表の見方

「源泉徴収税額表」とは、給与や扶養家族の数を加味して国税庁が定めた税額の一覧表のことです。毎年国税庁からその年の分の税額表が公表されており、改正が加えられることもあります。令和2年以後税額の改正は行われていませんが、令和3年1月1日以後より寡婦(寡夫)控除の見直し・ひとり親控除が適用されました。

※画像引用元:国税庁「令和4年分 源泉徴収税額表」

税額表には月額表・日額表・賞与の3種類があり、支払いに応じた表を使って税額を計算する必要があります。

- 【税額表の種類と該当する支払い】

-

- 月額表

月毎の支払い、半月毎または10日毎の支払い、月の整数倍の期間毎の支払い - 日額表

毎日の支払い、週毎の支払い、日割の支払い - 賞与

ボーナス(※前月中に普通給与を払っていない場合、給与が前月の普通給与の10倍を超える場合は月額表を使用)

- 月額表

続いて、源泉所得税額表(月額)の見方を確認しましょう。税額表の「甲」「乙」は、「給与所得者の扶養控除等(異動)申告書」の提出の有無によって変わります。提出した人は「甲」、提出していない人は「乙」に当てはめるのが基本です。

まずは、横軸の甲・乙から該当するものを探します。例えば、甲に該当する控除対象の扶養家族が1人の場合は「1」の欄に注目してください。

次に、縦軸を確認します。ここには控除後の給与等の金額が記載されているため、給与から社会保険料等を差し引いた金額に当てはまる部分を探しましょう。控除を差し引いた後の額が30万円であれば、縦軸の「299,000以上 302,000未満」を見ます。

横軸の「1」と縦軸の「299,000円以上 302,000円未満」から線を引き、交わった「6,740円」が源泉徴収額です。

源泉所得税に関するよくある質問

源泉所得税は複雑な部分も多いため、わからないことも多いかもしれません。最後によくある質問と回答を紹介しますので、参考にしてみてください。

確定申告の必要はある?

源泉徴収を受けている人は給与から所得税が差し引かれているため、基本的に確定申告の必要はありません。ただし、以下のような場合は確定申告が必要です。

- 副業の所得(副業が給与の場合は副業における年間の給与額面)が20万を超えている

- 給与が2,000万円を超える

- 初めて住宅ローン控除を受ける

- 医療費控除や寄付金控除を受ける

確定申告を楽にしたいと悩む方へ

質問に答えていくだけで、経理の作業がはじめての方でも簡単に確定申告の書類作成をすることができます!

確定申告を楽にサクッとおこないたい方は、freeeがおすすめです!

源泉所得税は何パーセント?

源泉所得税の税率は支払額の10.21%です。

なお、1回の支払額で100万円を超える部分は20.42%とされています。

源泉所得税はいくらからかかる?

源泉所得税は、社会保険料等から控除される額や扶養家族の人数などによって変動するものです。国税庁が公表している源泉所得税額表などを基に、個々のケースに合わせて算出されるため、いくらかかるのかは人によって異なります。

源泉所得税は戻ってくるの?

年末調整によって、源泉所得税が戻ってくる可能性があります。そもそも源泉所得税額は、扶養人数や給与などを基に算出された大まかな数字です。

各種控除を加味せず計算されているため、本来納めるべき額より高いケースが多数だといわれています。年末調整などで正確な税金を算出した後、多く徴収されていた税金については還付金として返済されるでしょう。

まとめ

源泉所得税は、給与・報酬等を受け取る側に代わって支払者が国に税金を納める大切な制度です。国税庁が公開している税額表などを基にして計算を行い、期限を守って納付する必要があります。

計算が大変な場合は、エクセルや会計ソフトを始めとしたツールを利用するのもよいでしょう。源泉所得税の基礎知識を備え、正しく税金を納めるようにしてください。

起業や開業、独立に興味を持ったら、まずは「起業の窓口」に登録してみよう!

「起業の窓口」では、起業に必要なノウハウや成功者のインタビューなど、さまざまなコンテンツを完全無料で提供しています。

会員特典として、起業・経営支援のプロ「V-Spirits」が監修するオリジナル冊子『会社設立完全ガイド』を無料プレゼント。さらに、V-Spritsによる1時間の無料起業相談や、GMOインターネットグループが展開するビジネスの立ち上げや拡大に役立つ各種サービスをおトクな特典付きでご紹介します。

あなたの夢の実現を全力でサポートします!

- 記事監修

-

- 中野 裕哲 HIROAKI NAKANO

- 起業コンサルタント(R)、経営コンサルタント、税理士、特定社会保険労務士、行政書士、サーティファイドファイナンシャルプランナー・CFP(R)、1 級FP 技能士。 V-Spiritsグループ創業者。東京池袋を本拠に全国の起業家・経営者さんを応援!「あの起業本」の著者。著書16冊、累計20万部超。経済産業 省後援「DREAMGATE」で11年連続相談件数日本一。

- ※本記事は、起業の窓口編集部が専門家の監修または独自調査(アンケート)に基づいて制作したものです。

- ※掲載している情報は、記事公開時点の法令・税制・商品・サービス等に基づくものであり、将来的に変更される可能性があります。

- ※アンケート調査に関する記述は、特定の調査対象者からの回答結果および編集部の見解を含んでおり、内容の正確性・完全性を保証するものではありません。

- ※記事の内容は一般的な情報提供を目的としており、すべての方に当てはまるものではありません。個人の状況に応じた具体的な助言が必要な場合は、専門家にご相談ください。

- ※情報の利用や判断、実施については、ご自身の責任で行っていただきますようお願いいたします。

- ※本記事に掲載された内容の転載・複製はご遠慮いただき、引用の際は必ず出典をご明記ください。

関連記事

30秒で簡単登録

厳選サービスを特典付きでご紹介

シェア

シェア